每天仅需6.6元,掌握万亿聪明钱最新动向!

原标题:发现4只隐藏的宝藏基!来源:中欧基金

今天,小欧要给大家分享中欧旗下4只隐藏的宝藏基,这几只基金此前的关注度可能没那么高,风格定位也各不相同,但都在今年震荡不休的市场环境下表现出不错的成绩,逐渐进入大众视野。为此,找个时间集中给大家说说。

是篇妥妥的安利帖,大家可以按需关注~

#1

主动型量化基金

中欧量化驱动

中欧量化驱动(基金代码:001980),这只基金小欧很少提及,大多数小伙伴估计还比较陌生。最近“量化基金”大火,来问询这只基金的也特别多。

不过小欧调研了一圈,发现大多数投资者还是不太理解“量化基金”。“量化”可以简单理解为,尽可能把很多指标比如筛选个股的指标信息都“数字化”,制定一套有效的数据模型,从而选出最优的投资组合。通过数据的客观、理性做判断,避免人为的干扰及非理性。

那么量化基金之间的区别,就在于模型本身的搭建是否更合理,以及模型的反复修正等等。市场上的量化基金可以大致分为主动型量化基金、指数型量化基金、对冲量化基金三类,主动型量化主要赚股票上涨的收益;指数型追求的是跑赢对标指数;对冲量化则是通过对冲方式追求相对稳定的收益。

中欧量化驱动就属于一只主动型量化基金,得益于中欧强大的权益投资能力,基于股票、债券等资产本身的基本面的数据筛选,主要赚的是股票上涨的收益。今年上半年,中欧量化驱动涨幅26.97%,超越基准10%+,且显著超越同期的大盘(沪深300)和偏股型基金指数表现。

基金数据来源定期报告,指数来源wind,截至2021/6/30,同期基准16.46%

基金经理曲径,曾任美国千禧年基金量化投资经理,具有华尔街从业背景,现任中欧量化投资策略组负责人,从业14年,管理国内公募基金3年,是位非常资深的深度量化基金经理。当市场震荡起伏不定,各种大事件新政策轮番轰炸的时候,量化基金或是个不错选择!用客观数据挑选出基本面优秀的个股,多因子动态优化,避免主观情绪化,科学投资。

#2

机构爱买的“科技基”

中欧明睿新常态

中欧明睿新常态是只定位“科技成长”的宽基,这只基金一直深受到机构投资者的青睐,近几年的年报/中报显示,机构持有占比在6-8成以上(统计区间:2018/6/30-2020/12/31)。

中欧明睿新常态(A类:001811,C类:005765)目前由周应波和另一位新生代基金经理刘伟伟共同管理,刘伟伟从业9年,投资经历4年,从今年开始正式管理公募基金,他从2012年开始研究新能源电力设备领域,可以说是最早的一批新能源行业的研究员。除了新能源板块,多年的研究经验还覆盖电子、计算机、机械、化工、建材等等行业,擅长产业趋势投资,从最新披露的重仓股,可以发现,基金经理挖掘了很多科技领域牛股。

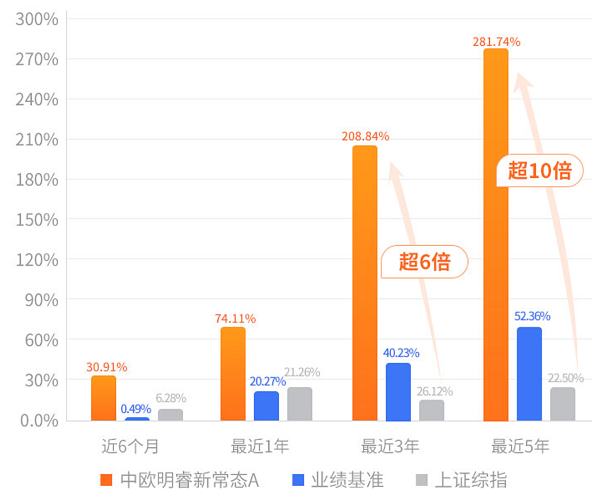

拉长时间看,中欧明睿新常态无论长期维度还是近期震荡市,表现均远超基准和大盘,近三年涨幅208.84%,是同期上证指数6倍多,今年上半年也跑出了非常亮丽的业绩。

数据来源基金定期报告、指数来源wind,截至2021/6/30

对了,最近中欧明睿新常态放开了限购额度,关注的小伙伴可回看小欧上周推文《【持有人必看】中欧明睿新常态放开限购额度》

#3

“不抱团”的基金

中欧价值智选

今年以来,袁维德管理的“中欧价值智选(A类:166019,C类:004235)”被越来越多投资者关注到,截至2021/6/30,中欧价值智选A近一年回报81.78%,在同类基金中排名1/139;上半年涨幅32.5%,要知道,同期的上证指数涨幅只有3.24%,沪深300更是不到1%(注:业绩数据来源基金定期报告,排名来自银河证券,同类为混合基金-绝对收益目标基金-绝对收益目标基金(A类),指数来源wind)。

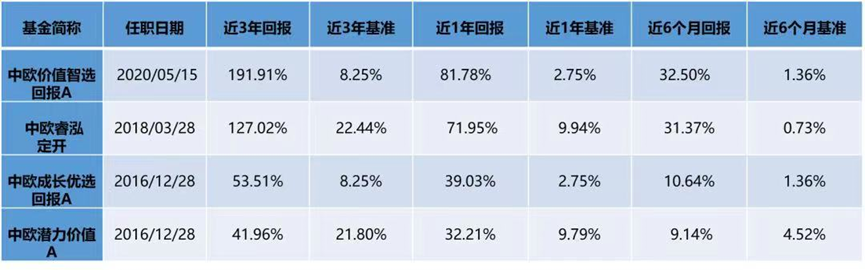

基金经理袁维德一直都坚守价值投资理念,尽管近两年市场主要偏向成长风格,但袁维德管理的价值型基金业绩表现都很不错。截至今年二季度末,他管理的4只基金近3年收益均超40%,尤其是他独立管理的中欧价值智选和中欧睿泓定开两只基金,各区间业绩远大于同期基准表现(见下图),被看作是一位实力黑马战将。

数据来源定期报告,截至2021/6/30

从最新中欧价值智选2021年二季报显示的前十大重仓股看,持股并非热点、抱团类的资产。袁维德侧重“低估值”挖掘牛股,为此他管理的基金,以往多表现得“慢慢上涨”的趋势,波动性相对小很多,给持有人的稳定性更强。

#4

“固收+”策略产品

中欧瑾通

中欧瑾通(A类:002009,C类:002010)是一只定位“固收+”策略的产品,以债券为主,择机配置一定比例权益资产的偏债混合型基金。

这只基金的历史业绩一点也不逊色,熊市抗跌,牛市跟上行情。2015年底成立的中欧瑾通,历史每个完整会计年度收益都为正,虽然是定位固收+策略的产品,但在2016、2018股市行情相对较差的情况下,也都是正收益。

从历年季报披露的数据可以看出,中欧瑾通配置的债券比例多在80%以上,权益比例相对较低,多在10%以下,而且股票配置很分散,今年2季报显示,前十大重仓股占比仅3.24%。整体债性较强,为此风险控制也特别好。

债基和偏股基金相关性较弱,在账户配置上能起到底仓作用,尤其在市场非常震荡时,格外能感受到它的“香”。当股市波动较大时,像中欧瑾通这类投资风格相对稳健的固收+产品,也会是个不错的选择。

截至今年二季度末,全市场公募基金已经超过8000多只(来源:基金业协会),我们大多数投资者可能只关注到业绩排名比较靠前、或者被大众提及较多的基金,却忽视了一些未被发现的隐藏好基金,但往往可能还未被太多人发现的基金反而更具潜力。

欢迎小伙伴们一起分享自己挖掘基金的“妙招”,可在评论区多多讨论~

滑动查看完整风险提示

注:中欧量化驱动成立于2018/5/16,业绩比较基准为:创业板指数收益率*95%+中债综合指数收益率*5%。截至2021/6/30,2018-2020年收益率及业绩比较基准分别为-15.82%/-18.39%、31.91%/33.38%、28.28%/61.26%,成立以来收益率及业绩比较基准为42.44%/75.53%。历任基金经理任职时间:曲径(2018/5/16至今)。本基金于2020年10月31日修改投资范围,增加存托凭证为投资标的,详阅法律文件。

中欧明睿新常态A成立于2016/3/3,2016-2020年、2021上半年及成立以来涨跌幅与业绩比较基准分别为:-8%/6.50%、36.58%/16.36%、-12.12%/-19.78%、65.61%/28.68%、57.08%/21.73%、30.91%/0.49%、276.01%/56.48%。任职基金经理分别为:刘明月(2016/3/3-2016/12/1)、周应波(2016/12/1至今),刘伟伟(2021/2/8至今)。业绩基准为沪深300指数收益率*80%+中债综合指数收益率*20%,来源中欧基金定期报告,截至2021/6/30。本基金于2020年10月31日修改投资范围,增加存托凭证为投资标的,详阅法律文件。

中欧价值智选回报A成立于2013/5/14,2014年—2020年、2021上半年及成立以来涨跌幅与业绩比较基准分别为33.49%/4.11%,59.15%/3.15%,-5.66%/2.13%,-5.66%/2.75%,-7.87%/2.75%,46.32%/2.75%,60.94%/2.75%,32.50%/1.36%,476.12%/25.40%。历任基金经理:苟开红(2013/5/14-2015/5/29)、袁争光(2015/5/29-2016/9/1)、张跃鹏(2016/9/1-2017/9/26)、吴鹏飞(2016/12/29-2018/7/20)、刘晨(2018/7/12-2020/5/29)、袁维德(2020/5/15至今)。本基金业绩比较基准为金融机构人民币三年期定期存款基准利率(税后)。数据来源中欧基金定期报告,截至2021/6/30。本基金于2020年10月31日修改投资范围,增加存托凭证为投资标的,详阅法律文件。

中欧睿泓定开A成立于2017/11/24,2018-2020年、2021上半年及成立以来涨跌幅与业绩比较基准分别为-8.77%/-8.55%、26.71%/14.53%、44.77%/10.77%、31.37%/0.73%、119.85%/16.87%。历任基金经理:孙倩倩(2017/11/24-2018/7/12),蒋雯文(2018/7/12-2020/4/30),黄华(2018/12/25-2019/12/30),王慧杰(2019/8/19-2019/12/02),曹名长(2017/11/24-2021/2/10),袁维德(2018/3/28至今)。业绩比较基准为沪深300指数收益率×40%+中债综合指数收益率×60%。来源中欧基金定期报告,截至2021/6/30。本基金于2020年10月31日修改投资范围,增加存托凭证为投资标的,详阅法律文件。

中欧成长优选A成立于2013/8/21,2016-2020年、2021上半年及成立以来涨跌幅与业绩比较基准分别为-2.13%/2.75%、15.65%/2.75%、-18.63%/2.75%、32.59%/2.75%、23.35%/2.75%、10.64%/1.36%、86.31%/15.87%。2017-2020历任基金经理:庄波(2015/5/25-2017/11/30),袁维德(2016/12/28至今),曹名长(2017/11/30至今),沈悦(2020/5/12至今)。业绩比较基准为金融机构人民币三年期定期存款基准利率(税后),来源中欧基金定期报告,截至2021/6/30。本基金于2020年10月31日修改投资范围,增加存托凭证为投资标的,详阅法律文件。

中欧潜力价值A成立于2015/9/30,2016-2020年、2021上半年及成立以来涨跌幅与业绩比较基准分别为8.17%/-10.69%、22.08%/-1.24%、-19.04%/-19.54%、30.54%/16.44%、19.77%/12.92%、9.14%/4.52%、100.86%/12.57%。历任基金经理:张燕(2015/9/30-2016/11/17),曹名长(2015/11/20至今),袁维德(2016/12/28至今),沈悦(2020/5/12至今)。业绩比较基准为中证500指数收益率×60%+中债综合指数收益率×40%,来源中欧基金定期报告,截至2021/6/30。本基金于2020年10月31日修改投资范围,增加存托凭证为投资标的,详阅法律文件。

中欧瑾通A成立于2015/11/7,成立以来涨幅46.04%,同期基准31.67%,2016-2020年每年度收益及基准表现见文中图表,历任基金经理华李成(2018/3/29管理至今)、张跃鹏(2015/11/27-2020/7/9)、朱晨杰(2017/4/7-2018/8/21)、刘德元(2015/11/27-2017/6/27)、吴启权(2015/11/17-2016/12/22)、孙甜(2015/11/17-2016/12/22),业绩比较基准:沪深300指数收益率*50%+中债综合指数收益率*50%,来源中欧基金定期报告,截至2021/6/30,本基金于2020年10月31日修改投资范围,增加存托凭证为投资标的,详阅法律文件。本基金于2020年10月31日修改投资范围,增加存托凭证为投资标的,详阅法律文件。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股。基金资产投资于港股,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险、汇率风险、港股通机制下交易日不连贯可能带来的风险等。具体风险烦请查阅基金招募说明书中的“风险揭示”章节的具体内容。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。