每天仅需6.6元,掌握万亿聪明钱最新动向!

原标题:今年还剩不到1/3,怎么投?蒋璆最新观点来了!来源:华安锐智会

今天,上证指数下跌1.42%,收于3662.6点;从板块来看,新能源、医药板块大爆发,钢铁煤炭大跌。(数据来源:WIND;截至2021年9月14日)

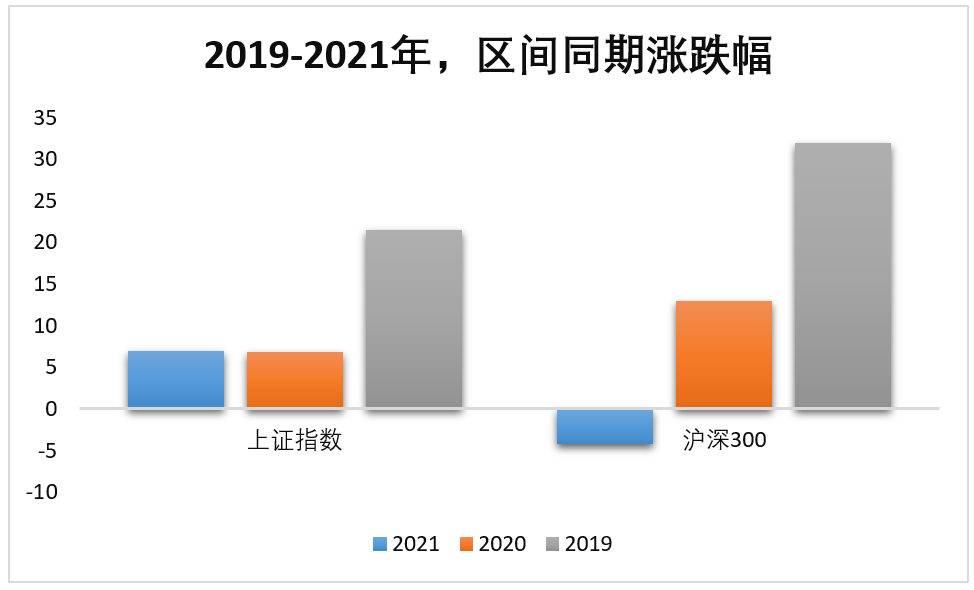

其实,2021年已经过去2/3了,然而,大A股至今的表现却平平。

数据来源:WIND;截至2021年9月13日

截至2021年9月13日,今年以来,上证指数和沪深300指数录得6.98%和-4.21%,远低于去年和前年同期的上证指数和沪深300的涨幅。(2020年分别是6.89%和12.95%,2019年分别是21.55%和31.94%)(数据来源:WIND;截至2021年9月13日)

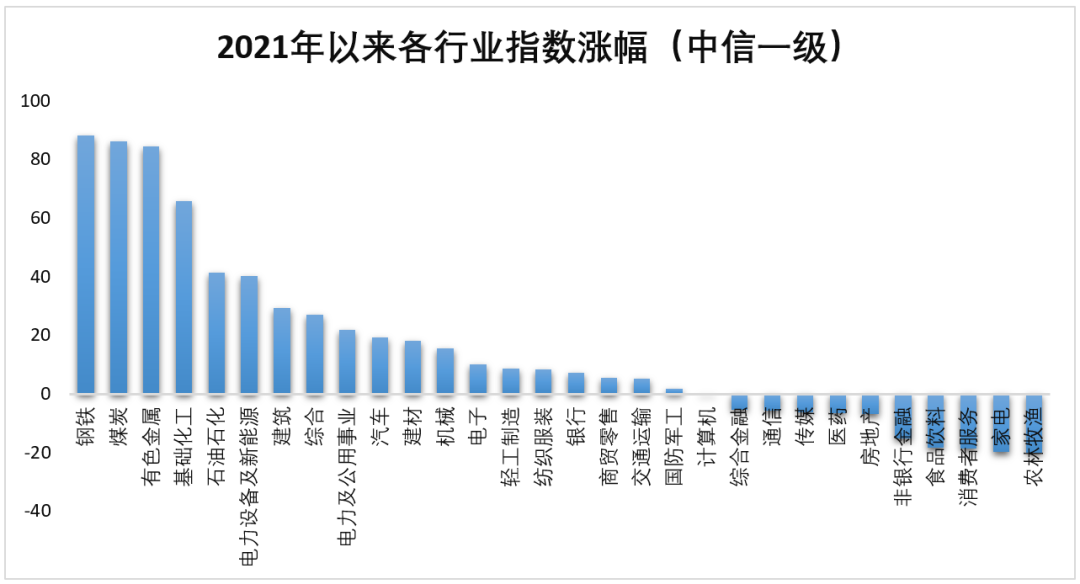

从结构性行情来看,行业指数跟前两年也相差特别大。

过去两年,食品饮料、电子、电力设备和新能源是yyds!

而今年,跑在前面的是沉寂许久的钢铁、煤炭行业,今年以来,钢铁和煤炭行业发别大涨88.18%和88.2%(数据来源:WIND;截至2021年9月13日);而前两年风光无限的食品饮料、医药等却“一败涂地”。

数据来源:WIND;截至2021年9月13日

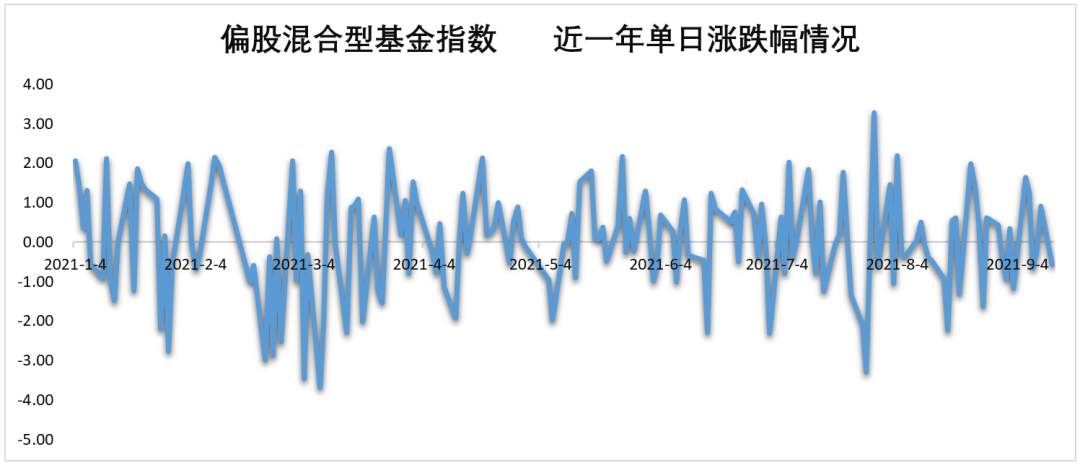

回到基金收益上,截至2021年9月13日,今年以来,偏股型基金的平均收益率的是7.43%,去年同期的偏股型基金的平均收益率高达37.46%!

更不必说,现在全市场仍有2575只基金今年以来是亏损的。(数据来源:WIND,基金份额不分开计算;截至2021年9月13日)

收益率一般,体验感也不好!

数据来源:WIND;截至2021年9月13日

小安统计了今年以来的171个交易日,以偏股混合基金指数为例,涨跌幅超过1%的天数是72。

也就是说:

今年以来,超42%的天数,基民对基金的“大起大落”体感强烈!(数据来源:WIND;截至2021年9月13日)

那么,对于接下来还剩不到1/3的2021年,

市场走势将如何演绎?

哪些行业更有投资机会?

已有一定涨幅的新能源车和半导体,接下来应该怎么投?

小安今天给大家分享华安“制造先锋”蒋璆对市场的最新观点和投资机会的分析。

下半年整体估值压力不是那么大,

更多要看短期政策变化对估值的影响

今年市场可能是波澜不惊、区间震荡的格局,所以更多是看结构。

今年上半年疫情后复苏的状态,经济复苏也比较好,盈利增速比较快,但是通胀压力会比较大,所以大家对于估值有些担心。

今年上半年的状况是盈利向上、估值向下,我觉得下半年的情况可能会倒过来。

在估值层面主要看无风险收益率和风险偏好:

利率层面来看,美国退出的方向是非常明确的,所以我认为,全球流动性最宽松的时候已经过去了;后面疫情复常态以后,全球流动性总量上来是略微收缩的,但收缩的节奏是可控的。

风险偏好上,从历史的比较来看,我觉得全市场当前应该属于中等偏高的水平。但其中分化也很大,沪深300中的茅指数估值处于历史的相对比较高的水平。

但是以中证500为代表的这些中小板块,整体的估值在过去10年的中等偏下的水平。

整体来讲,估值压力也不是那么大,更多需要看短期政策的变化对于估值会不会有影响。

下半年从两个维度选标的:

业绩增速和性价比

基于对今年下半年的市场判断,可以从以下两个维度选择标的:

第一,寻找业绩增速特别快的方向。

无论是一季报还是中报预告披露的情况,我们发现业绩高增长的行业集中在了以有色金属、钢铁、化工为代表的周期行业和以电子、军工、电气设备为代表的新兴成长、高端制造方向。

所以相比较而言,消费类行业盈利增速是没有那么大的亮点,盈利增速也比较慢,从业绩的驱动角度来讲,这就是最近一段时间整个消费板块的低迷的原因。

第二,寻找些性价比更好的方向。

性价比高指的是净利润增速高,而且今年的涨幅没有太多的透支。

我们可以发现一级行业的军工,就属于典型的性价比高的板块。全年来看,或者说再往后面看几年,业绩增速都还不错,但是相对来说属于滞涨的品种,这也是下一阶段我们会重点跟踪的方向。

今年政策的最大亮点:

把科技创新提到了前所未有的高度

今天下半年主要是寻找政策跟景气共振上行的赛道进行布局,我们希望找到戴维斯双击的机会。

从政策出发,现在国内的投资可以分成两大块:内部政策和外部政策。

第一个,内部政策。

今年内部政策里最大的亮点或者说和以前最大的差异点,就是把科技创新提到了一个前所未有的高度。

从政策往下映射会发现,半导体、军工、高端制造其实都是属于现在政策比较鼓励的方向,未来5年甚至更长时间,都是需求的确定性相对比较强的赛道,是可以长期跟踪的。

第二个,外部的政策。

去年我国在联合国大会上表示我们到2030年实现碳达峰,2060年实现碳中和,其实是一个非常重要的方向性指引。

现在我们搞的低碳经济,可能是我们与西方国家之间最大的共同语言。所以在这个框架下,可以找到非常多的投资机会。

新能源车还能不能买?

从能源的供给端看,可再生能源对于现有化石能源的替代,是非常明确的方向。

光伏、风水电,包括核电机会非常大;尤其像光伏,未来会发现它的收益率可能更好,因为现在的化石能源,未来的成本可能会不断往上走,所以用电成本也会往上走。对应的可再生能源,盈利预期可能会进一步提升。

从能源的需求端角度来讲,我们会发现很多高耗能的行业未来会做两件事情:

一方面,做一些低碳技术的引进、做一些节能减排的改造,这是非常明确的;另一方面,会做一些电器化的改造。

举个例子,钢铁行业可能是从长流程往短流程转化,也就是你用的电也是清洁能源的电,基本上排放就会有大幅的下降。

今年比较火热的新能源汽车,本质上它是在做交通领域的电气化改造,用电动车去替换燃油车,所以这里面也会诞生很多的机会。

包括碳中和的一些政策实施对于现有的一些高耗能行业可能会带来行业竞争格局的变化,需要结合市场状况做研究跟踪。

从全球角度看,新能源电动车的销量在2020年是320万辆,但我们预计是到2025年应该会突破2000万辆,6倍多的增长。

我们也算了对应整个动力电池的需求,这5年的复合增速应该是47%,我相信这里面会有很多投资机会。

当然,短期股价快速提升,未来肯定会在某些环节出现瓶颈,但我觉得我们不能因为它短期涨得多就放弃研究或者放弃投资。

比较看好偏上游的

锂电资源和锂电设备这两个环节

相对而言,现在这个阶段,我比较看好电动车偏上游的锂电资源和锂电设备这两个环节。

根据美国统计,2020年到2025年这5年期间,整个锂电设备的产能增速可能达到3倍左右。对于一些龙头企业,可能增速还要更快。

中游的材料公司,可能需要观察。

本身从去年开始涨幅也比较大,更重要的是,从盈利角度来讲,我觉得他们二季度的盈利就已经在过去三年的最高点,放在历史上也是非常高的水平。

因为中游毕竟偏加工性质,我们也看到很多其他行业,比如化工巨头的进入,后面的竞争剧烈程度可能会有所加剧,所以我们觉得,中游企业需要偏谨慎。

对于上游资源,我们觉得是硬短缺的状况。由于锂矿现在的供应取决于两年前的投资,我们做过统计,全球范围来看,相对上半年环比来看没有太多的增量。

但新能源车的销量有非常强的季节性,特别是在四季度,通常会有比较高的增长,这就会导致锂资源下半年有非常确定性的硬短缺。

我们也看到最近锂的现货价格进入了一个快速上涨的阶段,这也是在我们预期内的,可能是今年的一个主升浪。

半导体的盈利趋势和超预期程度,

可能比大家预期的更好

关于半导体,最核心的逻辑大家可能更多是从制度创新、国家意志、进口替代的维度去看,但我想说,除了供给端的逻辑,半导体需求端也有很强的逻辑。

比如汽车芯片,它的需求增长主要来自于两方面:

一是单车用的半导体的需求量。2018年,每辆单车的半导体价值大概是450美金,2025年就会提高到730美金,所以本身单车价值量有非常大的提升。

二是来自于万物互联的芯片,最典型的就是这两年增速比较快的智能家居、教育、车载工控这些市场,对应的半导体芯片的拉动也非常快。所以我们觉得,半导体需求端的强势程度比我们想得要更好。

今年因为缺芯,上半年芯片价格涨了很多,以前大家觉得可能二季度就是芯片价格的高点,现在市场普遍的看法可能觉得景气度至或许要持续到明年年中,疫情对于供给端确实是有一些扰动,但是更重要的还是需求端的增速可能比大家想得更乐观。

当然,半导体国产化以后,还有设备国产化、材料国产化,都会出现一些投资机会。

我一直觉得,半导体虽然最近有回调,但在新兴赛道里看盈利,无论是在制造环节还是设备环节,半导体行业可能是中报盈利超预期最多的子行业。

所以半导体的盈利趋势和超预期的程度,可能都比其他的细分行业要好。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。