揭开万亿聪明钱神秘面纱!北向资金4大操作手法曝光,明星机构成功率超80%,对市场情绪影响剖析(股民必备)

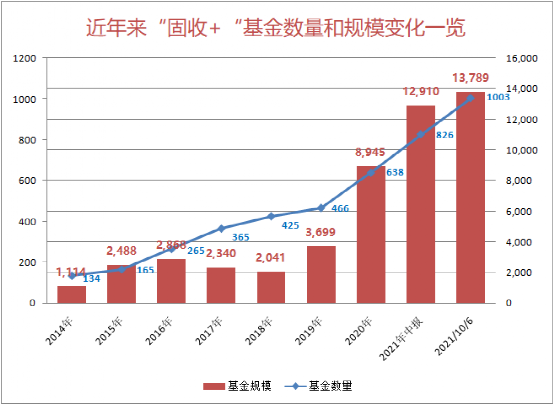

在今年A股巨震和投资者对绝对收益产品需求增长的背景下,各家公募密集布局“固收+”基金。截至10月6日,当前“固收+”基金(统计偏债混合和二级债基)数量达到1003只,正式突破1000只整数关口,成为这一细分品种快速发展进程中的一个里程碑。

股市巨震稳健类投资需求激增

“固收+”基金数量突破1000只

Wind数据显示,截至10月6日,“固收+”基金目前共计1003只(份额合并计算),超过了1000只大关。其中,偏债混合型基金数量593只,二级债基410只。除此外,处于发行期的“固收+”新基金还有27只,两项合计“固收+”基金数量已达到1030只。

事实上,在2018年资管新规、银行理财产品开启净值化转型后,市场对稳健类理财的需求增长,“固收+”基金也进入发展的快车道。截至2021年6月末,“固收+”基金数量已达826只,市场规模接近1.3万亿元,是资管新规实施当年规模的6.3倍,该类产品也进入发展速度最快的阶段。

谈及该类型产品大扩容的现象,中加基金表示,“固收+”基金是类银行理财产品中的一种,是银行理财产品的有效补充。在财富管理时代不断发展壮大和银行理财净值化转型大背景下,“固收+”基金需求不断增加,“固收+”产品的数量和规模也大幅增加,该类型产品已经成为一类重要的资管产品,满足的是投资风格偏保守、偏稳健的投资者的需求。

“随着经济发展带来的居民财富积累,投资者对于‘固收+’这类定位于力求提供稳定回报的产品具有持续配置需求,各家公募也争相布局这一市场,这也导致近年来‘固收+’产品发展迅速,同类型产品竞争激烈。”上投摩根基金一位投研人士也表示。

另外,今年A股市场巨震,结构性行情突出,在市场巨震中希望获取绝对收益的资金需求也在增长,成为“固收+”扩容的另一重要因素。

沪上一位“固收+”基金经理认为,2021年A股市场大幅震荡,如果没有配置到少数涨幅巨大的板块上,投资收益基本是亏损的。在这样的背景下,满足资管新规要求,且提供一站式资产配置功能的“固收+”产品,就会受到风险偏好较低,又希望获得绝对回报的投资者的青睐。

在“固收+”基金“千帆竞发”的激烈竞争背景下,各家公募也在积极探索“固收+”基金的特色化发展之路,努力提升公司产品的竞争力。

上投摩根基金认为,优秀的“固收+”产品的竞争力主要体现在控制波动的同时,可以为投资者提供中长期具有吸引力的稳定回报。持续稳定的业绩、优秀的回撤控制会提升客户投资者体验,从而提高产品竞争力。而科学严谨的投资流程、严格的投资纪律和风险控制机制则是实现优秀业绩的保障。

在上投摩根基金看来,基于投资者不同的风险收益偏好,基金公司可以完善产品线布局,覆盖不同风险收益水平的产品,确保每只产品具有非常清晰的风险收益定位,可以满足投资者差异化的需求。

中加基金也表示,“固收+”基金的核心竞争力是产品获得正收益的稳定性,这需要既与银行理财收益水平相当,同时力争控制回撤和保障产品的正收益,而要实现上述风险收益特征,需要做好风险资产的仓位控制和均衡分散度、风险资产与稳健资产的配合度等。

“固收+”基金表现差异大

投资者应找到适配自身的产品

目前“固收+”基金数量众多,且投资业绩两极分化,截至今年9月30只,“固收+”基金今年前三季度业绩首尾相差接近50%,部分“固收+”还变成“固收-”,没有斩获稳健正向的回报。

在“固收+”基金突破1000只后,产品选择的难度也大幅增加。多家基金公司和投资人士表示,投资者在筛选“固收+”基金时,应该关注基金的投资策略、产品的波动性和预期收益等特征,才能获得产品与自身风险偏好的匹配。

据中加基金FOF负责人郭智观察,目前各家公募都在大力发展“固收+”产品。然而,在今年权益市场表现分化特别极致的背景下,“固收+”基金表现差异较大。

郭智认为,“固收+”基金的表现和债券投资策略、打新策略、股票底仓策略都有关系。考察“固收+”产品,需要在考察基金经理的股票投资能力、债券投资能力,打新能力基础上得出结论。尤其值得注意的是,“固收+”产品由于股票底仓的弹性不同,风险收益特征也不相同:有些底仓高弹性的“固收+”基金,波动率在10%左右,收益率也很可观;而有些“固收+”基金的波动率在3%左右,收益6%-7%左右,但净值表现平稳。

郭智建议,投资者在选择“固收+”基金时,首先要有自己能接受的波动率的考量;其次,如果想获得打新收益的话,需要适当的基金规模水平,比如按照要求目前公募网下沪深两市打新底仓分别6000万计算,需要底仓1.2亿左右可以获得更好的打新收益增强;再次,选择打新基金还是要选基金经理,基金经理是债券投资出身、还是股票投资出身,是偏向于低估值风格还是成长风格等,这都决定了“固收+”产品在不同市场情况下的表现。

上投摩根基金也认为,投资者在选择产品时应当基于产品与投资目标的匹配角度出发,从“客户-产品”匹配的角度考虑适合的产品。

具体来说,上投摩根基金表示,首先,投资者要明确自身投资目标。包括风险、收益、能承受的最大回撤、投资期限(是否有流动性要求)等。例如,更高的收益往往来源于风险溢价,如果对收益有较高要求,则需要在流动性、基金风险方面降低限制。其次,应当从产品维度考量基金本身的要素,主要包括基金长期业绩(业绩稳定性)、基金经理风格、投研平台实力等要素。

据上投摩根基金上述投研人士观察,当前市场有两类主流“固收+”策略:一类是以固定收益类资产为底仓,争取基础收益,同时通过配置权益类资产的方法增厚收益。涨跌同宗,盈亏同源,这类产品有超额收益的可能,也可能带来亏损风险,这类产品更适合希望获取较高收益弹性,且具有一定风险承受能力的投资者;另一类“固收+”基金通过大类资产配置或辅以量化手段控制波动和回撤,增强收益稳定性,带给持有人更好的投资体验。而这类产品则适合风险承受能力较低,且对回撤容忍度较低的投资者。

“投资者可以根据自身风险偏好和风险承受能力选择合适的产品理性投资。从基金产品的角度出发,投资者可以观察‘固收+’基金长期历史业绩,尤其是在震荡市中的表现,最好是选择在各种市场环境中均能取得持续稳定超额收益的基金,优化投资体验。”上投摩根基金上述投研人士称。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。