上周市场回顾(2021.10.11-2021.10.15)

市场回顾

上周上证指数收于3572.37 点,下跌0.55%;深证综指收于2400.52 点,下跌0.56%;沪深300指数收于4932.11 点,上涨0.04%;两市股票累计成交4.73 万亿元,日均成交量较上周上涨69.16%。

行业表现回顾

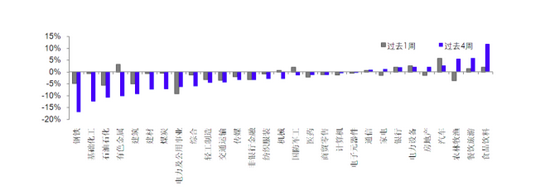

上周表现最好的板块依次是汽车、有色金属、电力设备,表现最差的依次是电力及公用事业、石油石化、建筑;过去4周涨幅最大的依次是食品饮料、餐饮旅游、农林牧渔,表现最差的依次是钢铁、基础化工、石油石化。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2021/10/15

数据来源:Wind,截至2021/10/15国泰旗下产品业绩回顾

数据来源:银河证券;时间截至:2021-10-15。

数据来源:银河证券;时间截至:2021-10-15。基金的过往业绩及其净值高低并不预示其未来业绩表现。我国基金运作时间较短,不能反映股市发展的所有阶段。

未来A股市场展望

上周央行召开三季度金融数据发布会进一步明确央行稳增长手段。具体方式为地产开发贷、按揭边际放松+推出碳减排再贷款工具。地产放松应理解为此前的纠偏。利好2条线索:1)流动性改善,强者恒强,比如新能源。2)地产链条边际改善,时间看2个季度,施工、竣工弹性最大,销售、新开工其次,拿地未必改善。利好央企地产,周期上游。后周期的建材、轻工板块预计beta有限,三四季度业绩存在压力。周期股将面临分化,我们预计价格周期仍未结束,产量不受影响的行业与个股将继续表现。整体而言,我们对四季度A股乐观。经济增长趋势的下滑已经很明确,并且劳动力增速将转负,需求端逻辑在未来一年多时间难讲出故事。从经济结构来看,地产端增速前高后低,结构上施工竣工好于新开工。制造业投资有望下半年持续修复。基建投资低位震荡,年内财政政策节奏后置,有望对基建投资产生一定的支撑,但弹性不大。消费延续缓慢修复状态,阶段性受到疫情冲击。海外需求同样阶段性受到疫情冲击,让原本没有修复的供应链将继续延续低缓状态,意味着中国外需出口将保持韧性并且供给问题带来的通胀将中期存在。由于政府债开始发行放量,信贷增速也有望企稳,预计9-10月社融增速将企稳。流动性层面,货币维持中性偏宽,长端利率区间震荡,四季度有望继续下行。PPI将在下半年延续高位震荡,CPI将从底部缓慢回升。从估值维度来看,万得全A股权风险溢价处于历史53%分位,股债比处于64%分位,意味着估值水平处于中性状态。需要特别注意的是,9月以来代表居民无风险利率的理财收益率快速下行,沪深300股息率相较于3个月大行理财收益率上升到历史98%分位数,意味着股票资产性价比明显。今年前三季度PPI通胀超预期、流动性超预期,这两条主线有望在继续延续。冬天或加剧缺煤缺电缺气,甚至缺钢的矛盾,PPI预计维持高位。流动性预计中性偏宽,目前政策基调下,政策鸽派的概率会更大。行业配置层面,推荐配置周期、科技成长、金融板块。周期板块主要推荐动力煤、钢铁、电解铝产业链、纯碱、天然气及相关的甲醇与尿素、油气装备。科技成长看好新能源、光伏。金融板块看好券商、地产。

未来债券市场展望

周一,商品价格再次上涨,滞胀担忧升温,股债均明显下跌;周二周三,资金面整体平稳,利率整体窄幅震荡;周四,通胀数据公布,PPI再创新高,金融数据公布明显低于预期,利率仍偏弱势;周五,三季度金融数据发布会召开,孙司长讲话使得四季度降准预期基本落空,利率尾盘快速上行。全周来看,债券收益率整体窄幅震荡,其中1年期国债下行1BP至2.34%,1年期国开债上行7BP至2.46%;10年期国债上行6BP至2.97%,10年期国开债上行5BP至3.27%;信用债收益率整体上行,短端上行幅度小于中长端,其中3年期AAA、AA+、AA分别上行4BP、6BP、6BP至3.26%、3.47%及3.99%,信用利差涨跌不一,等级利差小幅走阔。权益市场方面,上证综指下跌0.55%,中证转债指数下跌0.81%,全市场平均转股溢价率小幅回升;行业方面,汽车、有色金属、电力设备、国防军工及银行涨幅居前,农林牧渔、钢铁、建筑、石油石化及电力公用事业跌幅最大。

三季度金融统计数据发布会召开后,四季度降准概率进一步下降,对货币政策预期的修正以及对四季度宏观经济预期的分歧下,利率的上行压力或仍未完全释放。近期,针对三季度以来的一些焦点问题政策作出了一些微调,但大的方向未有变化。一方面煤炭限价缓解大宗涨价压力,而能耗管控未有明显松动;另一方面,对地产融资政策的“指导微调”,而需求端严控未有变化。总体看来,基本面转向概率较低,而在政策利率的中枢作用下,资金价格仍有望保持稳定,因此利率的上行空间也相对可控。

未来黄金市场展望

截止至上周五(10月15日),伦敦现货黄金报收1766.45美元/盎司,上周累计上涨9.82美元/盎司,涨幅0.56%,最高上冲至1800.50美元/盎司,最低下探至1749.20美元/盎司。回顾上周以来海外主要市场动态:美国9月CPI同比高于预期,美国9月PPI同比低于预期。

美元和美债收益率回落,提振了对黄金的避险需求,周三黄金暴涨1.9%至1792.9美元。主要因上周公布的美国9月CPI数据升幅超过预期,恢复了更快的增长步伐,并突显出经济中通胀压力的持续,投资者对通胀居高不下的担忧和即将削减刺激措施进行了权衡。但是上周美联储9月FOMC会议纪要公布,所有与会者倾向于在本次会议中提前传达Taper可能很快会实施的信号。同时,与会者普遍认为“每月150亿美元的削减购债速度并于2022年年中结束”的示意性Taper路径是明确且合适的。这限制了黄金的涨势,金价承压在1800美元关口下方震荡交投。

全球低利率高债务环境下,黄金长期配置价值仍凸显。新冠肺炎疫情发生后,美联储紧急降息、无限量QE、扩大资产负债表创造出了宽松的货币政策环境。中长期来看,全球疫情和经济复苏前景仍具有不确定性,黄金在资产组合中或能继续发挥避险作用;而美联储9月议息会议结果显示,预计不会在2022年结束减码QE之前就加息,持续的低利率环境也将对黄金价格形成有力的支撑。

未来海外市场展望

上周海外市场大事件:美国通胀略超预期,暂时性理论遭受质疑。疫情背景下9月美国零售销售韧性强,但10月消费者信心蒙上阴影。美联储会议纪要公布,强化年内开始Taper预期。美两大港口全天候运作,但供应链瓶颈或难快速改变。短期提高债务上限法案签署,债务危机暂时解除。IMF下调今年全球经济增长预期,美国显著下降、中国小幅调整。美国11月开放边境,俄罗斯疫情反弹。

上周海外各资产表现:股市方面,美股普涨,港股反弹。美股标普、纳斯达克、道琼斯分别上涨1.8%、2.2%和1.6%。受美债利率回落,科技股表现强于周期股。周三开始美国银行股拉开三季报序幕,普遍超预期的表现刺激股价上扬。港股恒生指数、国企指数、科技指数分别上涨2.0%、2.2%和1.8%。南下资金本周三个交易日净流入36亿元,科技板块继续获得垂青。债市方面,美债10Y利率下跌。美债10Y收益率下跌4bp至1.57%。尽管从高位有所回落,但美联储Taper路径逐渐明晰的时点,有关通胀上行风险的讨论越来越多,债市整体情绪依然较谨慎。汇市方面,美元小幅下跌,人民币走强。美元指数小幅下跌0.15%至94.0美元。美国零售销售数据超预期,强劲的三季报开篇一定程度提振了市场的风险偏好。美元的回落外加国内9月贸易顺差数据使得人民币走强,美元对人民币报6.43附近。大宗方面,金价小涨,油价续涨。COMEX黄金上涨0.6%至1768.1美元,美元、美债利率双双走弱支撑金价,通胀担忧刺激金价周初走高,但强劲的零售销售数据和银行业三季报让滞胀担忧有所缓解,金价冲高回落。WTI原油再涨3.9%至82.7美元。美国原油库存降至2018年以来最低水平,WTI油价八周连涨,站稳七年高位。

本周海外关注事项:

- 中国将发布第三季度GDP报告及9月关键经济指标,从中可窥探恒大流动性危机、能源价格飙涨以及监管整顿多个行业对经济产生的影响。美国将公布褐皮书报告揭露美国经济状况。巴克莱、黑石、英特尔、IBM、特斯拉、贵州茅台等公司将披露业绩。

一周要闻回顾

● 工信部正抓紧编制中小企业发展“十四五”规划

工信部部长肖亚庆称,正抓紧编制中小企业发展“十四五”规划,部署完善公平竞争环境、提高融资可得性等7个方面重点任务。“十四五”期间,孵化培育百万家创新型中小企业,十万家“专精特新”中小企业,一万家“小巨人”企业。

● 央行召开三季度金融统计数据新闻发布会

央行召开三季度金融统计数据新闻发布会,回应是否降准、房地产信贷、恒大债务风险等热点问题。央行指出,四季度流动性供求形势基本平衡,将继续坚持稳健货币政策;部分金融机构对试点房企“三线四档”融资管理规则存在误读,将指导主要银行准确把握和执行好房地产金融审慎管理制度,保持房地产信贷平稳有序投放,维护房地产市场平稳健康发展。此外,恒大集团总负债中,金融负债不到三分之一,其风险对金融行业外溢性可控。

风险提示

周刊相关观点不代表任何投资建议或承诺,我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选择与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。