在基金行业,长期投资已成为老生常谈的话题。不过,买基金究竟持有多久才能提高赚钱概率?这个问题或许只有大数据能回答。

近日发布的《公募权益类基金投资者盈利洞察报告》,分析了5.65亿笔基金交易记录,直接指出投资者不同持仓时长下的平均收益率,还提供了一些关于基金投资的“妙招”,中证君带你一起来看看吧。

四招提高基金收益

1、用闲钱投资

切记!不要借钱或者贷款投资。实际上,频繁买卖、跟风追涨、过早止盈止损这些负面投资行为均指向投资期限和持基心态问题。所以,只有用不影响你生活的闲钱,才会在面对基金涨跌时更为从容。

2、长期持有

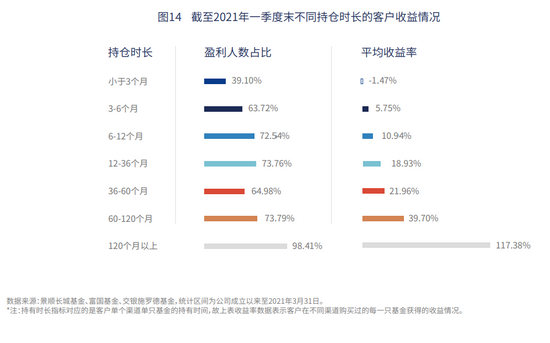

数据证明,随着持仓时间的延长,收益情况将得到显著提升。以景顺长城基金、富国基金、交银施罗德基金三家公司4682万基民为统计口径,截至2021年3月31日,基民持仓时长若低于3个月,平均收益率为负,仅39.10%的基民获得正收益;若持有时长超6个月,超72%的基民获取正收益,基民平均收益率达10.94%;再拉长持仓时长,若持有超过5年,基民的平均收益率可达39.70%;若持有时间在十年以上,获正收益的基民占比达98.41%,平均收益率达117.38%。

北京西城区的“丈母娘”,2003年在某基金成立时买入4.7万元的基金份额,随后忘记了这笔钱的存在。2020年10月,“丈母娘”发现这只基金的总资产已经达到137万元,持仓收益132.3万元,收益率近28倍。

因此,建议投资者长期投资,当持有基金超过五年,盈利概率和平均收益率都有较大幅提升。

3、坚持定投或购买持有期基金

A股市场一直有“牛短熊长”的特征,所以定投可以避免新基民一次性在高位买入,还能在熊市摊低成本,牛市获取收益,非常适合刚接触基金投资的新基民。此外,还可以选择持有期产品,帮助自己“管住手”,可完整获得封闭期阶段的全部收益。

4、坚持学习 提升自我认知

虽然一直强调“专业的事交给专业的人”,但基民还需要学习相应的基金知识,更好了解各类基金产品,以此匹配自身的风险承受能力,提前设置预期收益以及合理认识基金波动和回撤。

改善客户盈利体验

光靠基民改变买基金“姿势”还不够,要想真正破解“基金赚钱基民不怎么赚钱”的行业难题,还需要基金公司、基金销售机构、投顾机构等共同“加把劲”。

1、明确产品风险收益特征

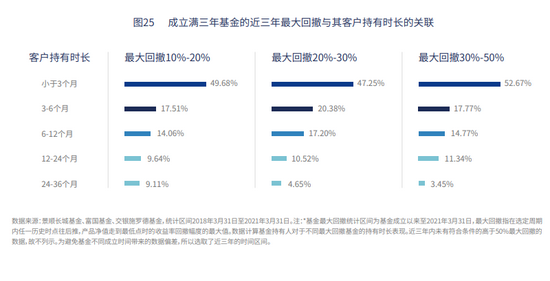

对基金公司和销售机构而言,首先应简单、清晰地描述权益类基金的风险收益特征。回撤是影响持仓时长的重要因素,回撤越大,投资者持有一年以上的比例越小。当最大回撤在30%-50%时,有超过50%的投资者持仓时间小于3个月。

很多投资者往往是被基金收益吸引而来,并不了解基金的风险,可能因无法忍受回撤而离场。因此,要让投资者在买入环节就充分了解基金的特征。

2、帮助投资者更好认识自己

随着新基民向互联网平台的迁移,许多基金交易都通过线上完成,虽然十分便利,但也容易导致基民忽略重要信息。因此,相关机构应重视销售适当性制度,帮助投资者厘清投资目标和风险承受能力,购买适合自己的产品。

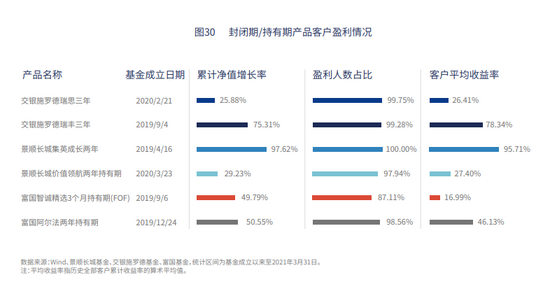

3、鼓励设计和发行中长持有期产品

数据证明,封闭期产品能够帮助投资者带来更好的盈利体验。以刘彦春管理的两只基金——景顺长城集英成长两年定开混合与景顺长城绩优成长为例,截至2021年一季度末,两只产品收益率相差无几,分别为 97.62%、95.06%,但客户的收益情况却相差悬殊:景顺长城集英成长认购客户平均收益率 95.71%,全部实现盈利,而景顺长城绩优成长认购客户的平均收益率仅有 15.57%,盈利人数占比仅有58.58%。

4、回归本源 坚持投资者陪伴

对基金公司而言,要通过投研文化的倡导和绩效考核机制的合理制定,培育长期投资的价值导向;对基金销售机构而言,在基金产品的研究和入池上,也要坚守长期标准,避免短期利益导向。此外,正处于起步摸索阶段的基金投顾、专业化的基金陪伴服务,或许能为长期投资提供更佳的路径。

注:文中图片均源自《公募权益类基金投资者盈利洞察报告》

编辑:于红波

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。