来源:中国证券报

今年以来,量化私募因收益亮眼、规模猛增以及头部机构频频封盘而备受关注。有私募人士甚至戏称:“今年的量化产品就像‘风口上的猪’”。

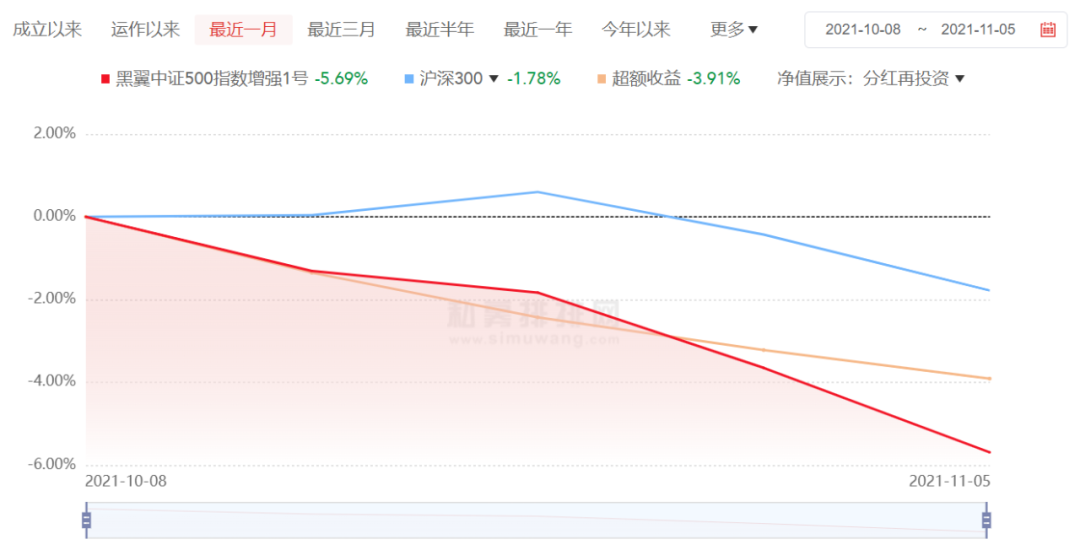

然而,市场风格快速轮动后,量化也从风口跌落。近期,知名量化私募指数增强产品净值集体下跌,中证500指增产品更是重灾区,大幅跑输同期股指。

对此,业内人士认为,风格暴露是主因,但随着市场风格逐渐稳定,量化策略净值回撤已接近尾声。

“赌风格”迎来大幅回撤

此前业绩亮眼的量化指数增强策略近期“集体失灵”,沦为“指数减弱”。多数私募指增产品收益为负,并大幅跑输同期股指。

中证君了解到,某家量化私募于9月中下旬新成立的产品,在带有一定对冲比例的情况下,最新净值已不足0.9。

据某量化私募提供的数据显示,8月27日至11月5日,同业超额收益平均回撤4.23%,同业累计超额收益最大回撤6.67%;11月1日至11月5日,同业超额收益平均回撤1.82%,同业累计超额收益最大回撤3.66%。某三方平台数据显示,成立满1个月有业绩记录的1933只指数增强产品,近一月整体收益为-1.20%,其中超六成指数增强产品收益为负,跌幅超10%的高达32只。

部分知名量化私募中证500指增产品走势

图片来源:私募排排网

图片来源:私募排排网对于近期部分量化指数增强产品的回撤,卓识投资首席执行官张卓表示,主要有两方面的原因:一是8月底以来指数出现两个点左右的回撤,但指数贝塔的回撤并不是引起指数增强产品回撤的主因;二是市场风格轮动,导致部分风险收益比例较高的量化管理人的中证500指数增强产品出现了大幅回撤,不过不同量化管理人之间阿尔法回撤差别很大。

对于第二点,张卓进一步解释道,目前指数增强的收益主要分为风险收益和纯超额收益。其中,策略里风险收益占比较大的这一类管理人,前期因为风格暴露而获得比做纯超额收益的量化管理人更高的收益,但也因风格暴露导致在近期市场风格轮动时产品回撤较大。

明晟东诚投资副总监刘洋表示,一方面,在前期的市场行情中,部分管理人通过对热门行业、板块和风格等的持续暴露获得了较高的贝塔属性超额收益。随着9月以来指数大幅调整,周期板块回调明显,市场风格轮动加速,管理人通过偏配所获得的超额出现大幅回撤。另一方面,市场增量资金减少,交易特征有所改变。市场成交下滑,日内有效波动降低,行业和风格切换速度明显加快,不利于量化策略的持续良好表现。

回撤接近尾声

对于风格轮动导致的回撤,不少量化私募管理人表示,只能“硬扛”。不过,随着市场风格逐渐稳定,量化策略的整体回撤也将接近尾声。

“对于风格暴露类的量化管理人,现在是最难的时候,即使回撤超过预期,管理人也不会轻易‘砍掉’这类风格因子,否则回撤的超额收益就难以快速反弹回来。大多数情况下,管理人会选择继续坚持策略,以待市场环境出现变化。” 在张卓看来,实际上量化本身应该提供的是稳定或确定性高的纯超额收益,客户投资量化是为了收益特征的确定性。相比之下,主观策略对于风格判断更熟悉。

“目前来看,市场成交量有所企稳,行业轮动也在减速,量化策略的整体回撤可能已接近尾声,但对其中的个体风险仍需要重点关注。”刘洋指出,量化策略一般是对过去市场特征的归纳,因此每一次市场出现明显的风格切换时,都呈现出一定幅度的回撤,但随着市场风格特征逐渐稳定,量化策略还会重新适应新的市场。

好买基金研究中心认为,按照往年的经验,步入年底市场资金面会有一些不稳定的情况,给依赖统计规律的量化策略造成一定挑战。今年这样的现象出现得更早。短期看量化阿尔法面临一定压力,但中长期仍不失较为稳健的策略。

编辑:徐效鸿

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。