原标题:六个问题迅速了解华泰柏瑞中证500增强策略ETF来源:华泰柏瑞微理财

ETF领域再迎来重磅级创新产品。公开信息显示,包括华泰柏瑞中证500指数增强策略ETF(认购代码561553)在内的首批增强型ETF已经获批,即将开始发行。

据了解,增强型ETF属于主动管理ETF的一种,主动管理ETF在海外市场运营多年,已经是比较成熟的投资产品类型。从海外经验来看,这类产品已经成为成熟的投资品类。彭博数据显示,截至2020年末,全球主动管理ETF总数超过900只,总规模超过3000亿美元,约占全球ETF总规模的4%。而在6年前,这类 ETF规模占比约为1%。

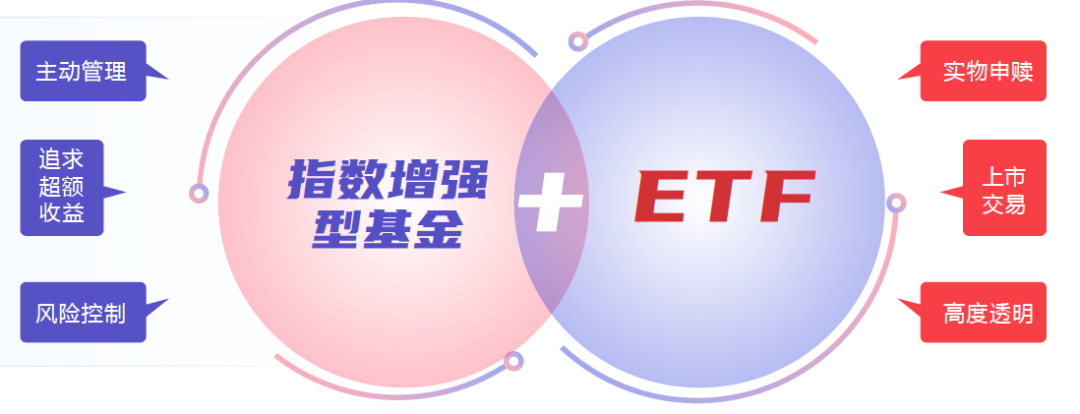

Q:什么是增强型ETF?

增强型ETF,可以简单理解为指数增强型基金套用了ETF形式,将指数增强基金的主动投资方式和ETF的便利交易属性集于一身——在投资策略上发挥基金管理人的主动投研能力,可以容忍一定的跟踪偏离和跟踪误差、力争获取超越指数的收益,同时在运作模式上保持现有ETF的模式,高度透明、方便交易。

中长期来看,相对于指数的超额收益取决于管理人的管理能力和目标跟踪误差的设置。当然,因为容忍了一定的跟踪误差,指数增强型ETF不会只赢不输,在某些市场环境下,也可能出现跑不赢指数的情况。

Q:指数增强型ETF的创新点在哪里?

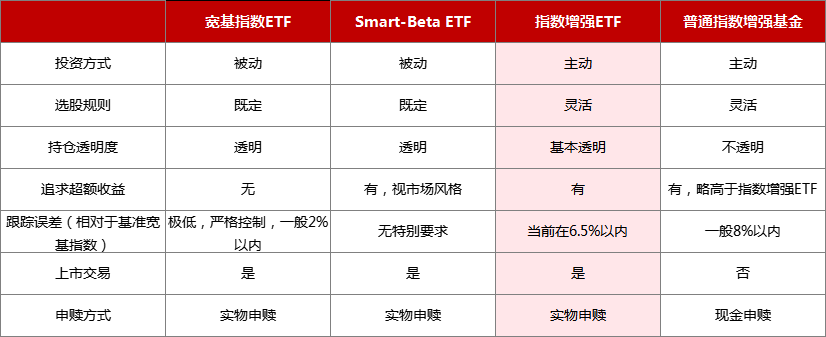

对比普通指数ETF

市场上的普通指数ETF产品多为通过被动跟踪指数获取标的指数的β收益,而增强型ETF更能发挥基金管理人的主动投研能力,无需完全复制指数成份股,力争在控制指数跟踪误差的基础上,获取超越指数的α收益。

对比指数增强基金

相比普通的指数增强基金,增强型ETF的优势又在于其ETF的形式,即可以在二级市场直接交易,工具性更强,交易更便捷,甚至可以日内择时。同时,指数增强型ETF需要每天公布持仓,运作模式会更透明。

对比Smart-Beta ETF

Smart-Beta 基金也是目前比较常见的、介于被动与增强之间的产品,尽管它能通过一定的策略达到增强效果,但本质上还是被动型指数,且Smart-Beta策略是保持不变的。指数增强型ETF的超额收益策略更加灵活,同时保留对指数的跟踪误差。

图:指数增强ETF与以上各类基金的对比

Q:如何看待增强型ETF的发展空间?

尽管这是国内首批增强型ETF产品,但主动管理ETF在海外市场运营多年,早已成为一类较为成熟的投资品种,近六年发展迅速。目前,国内ETF的市占率相对于主动管理基金较小,主动ETF的未来规模空间可期。

增强型ETF作为创新的差异化产品,可以给指数投资带来新的发展机会。一方面,通过历史数据可以看出国内指数增强策略效果不错;另一方面,ETF的运作机制越来越成熟和透明,同时,对于量化实力较为强的基金公司,可以发挥增强指数业务上的优势为投资者力争获取更好的回报。

对于投资者来说,增强型ETF产品提供了一个场内参与指数投资的新方式,不仅可以降低投资者的选股难度,也可以在保持指数偏离度的同时力争获取超额收益。并且作为ETF产品,相较于普通指数增强基金,投资者的参与费率更低、交易方式更灵活。

Q:增强型ETF会暴露基金经理持仓吗?

增强型ETF可能会在一定程度上暴露基金经理其它类似基金的持仓,但管理人会采取一定的措施降低这种影响。另外,境外的主动ETF,比如当前有名的Catherine Wood俗称木头姐所管理的主动型ETF基金ARK Innovation ETF (ARKK)也是每天暴露持仓,北上资金的持仓也是每天暴露的,这种暴露的影响,可能有利有弊,经过一定的时间会趋于中性。

Q:我们该如何选择增强型ETF产品的管理人?

主动ETF在海外属于比较成熟的基金产品,对管理人的投资和运营能力有比较高的要求。增强型ETF要求管理人同时具备两方面的投资管理能力:

第一,具备在控制跟踪误差的情况下、产生超额收益的能力,即增强收益的能力;

第二,具备良好的ETF运营管理能力。

而本次华泰柏瑞中证500指数增强策略ETF的管理人,华泰柏瑞基金,是市场中为数不多的在主动量化和ETF两个领域都很出色的管理人。

量化投资方面,华泰柏瑞是市场中仅有的、连续三届“量化投资金牛基金公司”得主,拥有超过8年指数增强类产品的实战业绩。

ETF投资方面,华泰柏瑞5次斩获“被动投资金牛基金公司”大奖,华泰柏瑞沪深300ETF更是7次摘取指数金牛基金奖,管理产品在流动性和跟踪误差等指标上均表现出色。

华泰柏瑞基金也为旗下首只增强型ETF配置了超强卡司。华泰柏瑞中证500指数增强策略ETF拟由国内基本面量化领军人物田汉卿女士以及“行走的ETF宝典”柳军先生共同担纲基金经理。两位皆是各自领域的风云人物。

(颁奖机构:中证报;获奖时间:量化投资金牛基金公司-2018年3月/2019年4月/2020年3月,被动投资金牛基金公司-2016年3月/2017年4月/2019年4月/2020年3月/2021年9月,华泰柏瑞沪深300ETF-2014年3月/2016年3月/2017年4月/2018年3月/2019年4月/2020年3月/2021年9月)

Q:以中证500为代表的中小盘股票现在的投资价值如何?

经过多年调整,中证500指数无论从均值回归、行业景气度,还是上市公司盈利情况来看,均具有较好的性价比。而中证500指数增强策略通过量化选股,在控制跟踪误差的前提下,力求获得超越指数的收益。

★ 估值优势:中证500的历史估值和相对估值均处于历史低点,具备估值优势。

★ 盈利优势:截至2021年三季度,中证500盈利增速超越其他宽基指数,预期未来一年的盈利增速仍有望超越沪深300, PEG在1倍以下,盈利增速可观(数据来源:wind)。

★ 风格优势:2017年以来近四年时间内,大盘股表现强势,预计未来中盘风格具备较大的均值回归优势。

★ 配置优势:机构过去几年长期低配中证500,拥挤度低,未来超额收益机会可期

风险提示:如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金投资需注意投资风险,请仔细阅读基金合同和基金招募说明书,了解基金的具体情况。产品由华泰柏瑞基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。指数由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。