中国基金报记者 若晖

年末又有爆款基金即将来袭?

11月22日,睿远基金发布睿远稳进配置两年持有期混合基金招募说明书及发售公告,这也意味着睿远基金有望在年末迎来公司旗下第三只公募基金。

随着相关公告披露,新基金的产品细节及发行安排也正式曝光。公告显示,睿远稳进配置两年持有期混合是一只偏债混合型基金,将由公司新任副总饶刚出任基金经理,投资比例安排上,股票仓位上限最高不超过40%,其中港股通标的股票投资占股票资产的比例不超过50%,可转债和可交债合计不超过基金资产的20%。

发行日期安排上,睿远稳进配置将于2021年12月2日启动发行,募集截止日定为2021年12月8日,同时该基金设置了100亿元的发行规模上限。

睿远第三只公募即将启动首发

设置100亿元发行上限

作为陈光明旗下睿远基金第三只公募,也是公司首只“固收+”公募基金,睿远稳进配置自上报以来就备受关注。

证监会网站显示,睿远稳进配置混合基金于今年9月13日上报,9月18日获证监会正式受理,10月8日接到第一次反馈意见,11月10日终获批文。

随着相关公告披露,新基金发行也“火速”提上议程,据基金发售公告,睿远稳进配置混合基金托管行为招商银行,募集期自2021年12月2日至2021年12月8日,10元起购,总发行规模上限不超过100亿元,认购申请金额超过100亿元时,将采取末日比例确认的方式实现规模的有效控制。

此外,该基金的每份基金份额设定2年锁定持有期,锁定持有期到期后方可赎回。

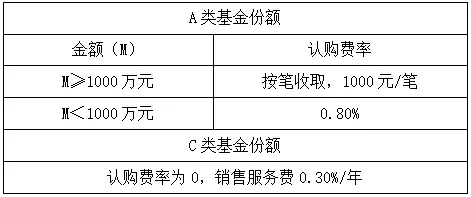

在费率安排上,管理费、托管费分别为1.00%、0.15%,A类份额每笔小于1000万元,将收取0.8%的认购费,大于1000万元,认购费为每笔1000元,C类份额不收取认购费,收取销售服务费,销售服务费年费率为0.30%。

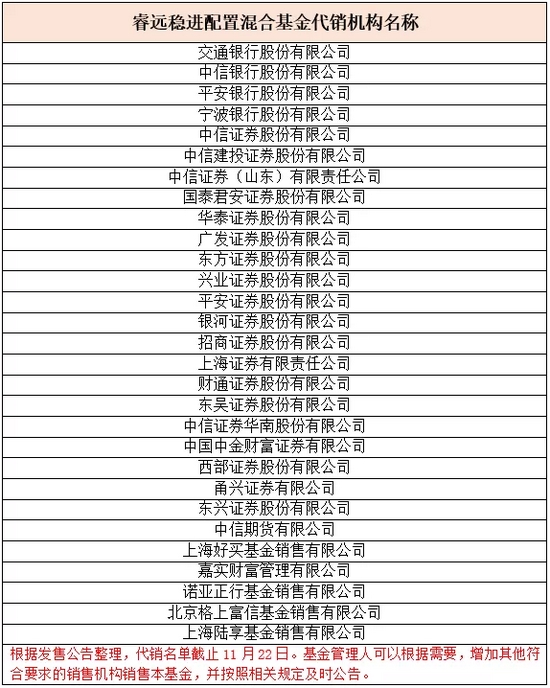

除了官网直销之外,多家银行及券商出现在基金代销机构名单之列,其中包括交通银行、中信银行、平安银行、宁波银行、中信证券、中信建投证券、国泰君安证券、华泰证券、广发证券、东方证券等机构,未来随着代销协议陆续签订,新的代销机构也会继续新增。

据业内人士透露,基金托管行——招商银行将作为睿远稳进配置基金的主代销行,加入“代销大军”队列。目前,包括招商银行在内的销售渠道已经在朋友圈积极“预热”。

睿远基金成立于2018年10月29日,因创始股东中包含了陈光明及傅鹏博两位业内知名投资人,自公司成立以来,一举一动都备受业内关注,可谓资管圈中“顶流中的顶流”。2019年3月,睿远基金推出睿远成长价值混合基金,首日“吸金”710亿,2020年2月推出的睿远均衡价值三年持有期混合基金,更是单日引来超1223亿资金追捧,创下公募基金首发认购新纪录。

“20年投资老将”饶刚担任拟任基金经理

投资组合“着眼”多资产协同配置

睿远稳进配置两年持有混合基金拟任基金经理饶刚是公募基金圈赫赫有名的固收“老将”。

他于1999年从复旦大学数理统计专业硕士毕业后进入证券行业,有22年从业经验,2003年进入公募基金行业,公募基金的从业经验达到18年,管了15年公募基金,在固定收益领域颇具影响力,曾先后在富国、东方红资管两大公司任职,今年加入睿远基金担任公司副总经理,同时也是睿远基金固收投资决策委员会主任。

饶刚在富国基金的12年时间,也是债券基金从刚刚起步到崭露头角的十多年,经过两年多研究员生涯的打磨,饶刚于2006年1月12日正式接手富国天利增长债券基金,富国天利也是饶刚管理时间最长的一只基金,wind数据显示,直至2015年3月13日卸任基金经理,饶刚在管理富国天利期间任职期总回报159.62%,年化回报10.96%,位居同类基金前列。

之后他“转战”东方红资管,自2016年起陆续担任东方红汇利、东方红策略精选等基金的基金经理,在3月12日卸任之前,仍管理包括东方红创新优选在内5只基金,涵盖二级债、灵活配置混合、偏债混合等多种类型。从业绩表现上看,以东方红汇利债券基金为例,wind数据显示,自2016年7月28日管理以来,截止2021年3月11日,任职期回报31.23%,年化回报6.03%。

作为业内较早一批债券型基金的基金经理,饶刚经历了债券市场和A股市场的多轮牛熊转换,从最初承办可转债项目与债券结缘,到2003年进入公募基金行业开始债券研究和投资。过去十多年来,他习惯从风险视角出发,持续发掘不同时期的高性价资产,比如较早的信用债投资,他和团队率先形成以宏观研究为指导的自上而下的灵活配置风格,以个券研究为基础的高收益信用债券投资风格,深入挖掘可转债、城投债等的投资机会;再比如“固收+”,近年来他和团队较早全面转型“固收+”,长期看好权益类资产投资机会。

在饶刚看来,“固收+”正处于不断进化过程中,秉承长期价值投资理念,通过可投资范围内的多资产协同配置,依托专业化研究,有利于把握大趋势下低波动的中长期投资机会。

据介绍,多资产协同配置是从三个维度出发立体化的投资框架,宏观层面,通过宏观配置研究决定大类资产配置比例;中观层面,通过行业比较研究,决定行业配置方向,力争把握各阶段占主导的周期力量带来的供需格局变化;微观层面,依托团队深入的基本面研究,精选大趋势下优势行业的优质标的,力争发掘债券、股票等资产的超额收益。

饶刚表示,多资产协同配置是一个求解组合风险调整后收益最大化的体系化工程,在组合构建时除了精选优质债券和股票资产,还需综合考虑股票和债券的相关性、流动性和通胀风险对冲等多种因素,运用多种方式提升夏普比率,追求经风险调整后收益的最大化。

基金招募说明书显示,睿远稳进配置基金将投资于精选的股票、债券等金融工具,并辅助以金融衍生品投资,通过资产配置,严格控制基金的风险,力争实现基金的长期增值。投资组合比例上,该基金投资于股票资产的比例不超过基金资产的40%,其中港股通标的股票投资占股票资产的比例不超过50%;投资于同业存单的比例不超过基金资产的20%;投资可转换债券和可交换债券合计不超过基金资产的20%。

业绩比较基准设为:中债综合财富(总值)指数收益率×75%+沪深300指数收益率×20%+中证港股通综合指数(人民币)收益率×5%。

年内新发“固收+”基金逼近5000亿

6只“固收+”基金首发突破百亿

伴随着全球债券市场利率持续走低,仅靠债券票息收益无法满足投资者收益诉求,基金管理人需要适当搭配其他资产提升产品收益,于此同时,在大资管新规下,银行理财产品面临净值转型压力,投资者也需要寻找其他低风险产品作为替代。两大因素共同助推下,“固收+”产品热浪席卷了整个资管行业。

11月11日发行的广发恒享一年持有期混合型证券投资基金,由广发基金混合资产投资部总经理曾刚“掌舵”,华夏银行主代销,首发当日即吸引超百亿基金认购,当日傍晚宣布提前结束募集,广发恒享也是11月以来新发公募基金中仅有的两只募集超百亿的基金。

截止11月21日,今年以来新发的“固收+”基金中,更是诞生了6只百亿新基金。今年3月末,易方达基金发行的易方达悦安一年持有混合基金,易方达基金固定收益全策略投资部总经理张雅君担任基金经理,由平安银行主代销,短短4天时间“吸金”140.40亿元,是今年以来发行规模最大的“固收+”基金,此外,今年6月,易方达推出的易方达悦夏一年持有混合基金也同样在两天时间内创下近130亿元的发行成绩。

广发基金今年也出了不少“固收+”爆款,除了广发恒享之外,今年1月初发行的广发恒信一年持有混合基金也募集上百亿规模。

Wind数据显示,截止11月21日,包括偏债混合及二级债基在内的“固收+”基金今年以来合计募集规模逼近5000亿元大关,去年同期同类基金合计募集规模仅3000亿出头。

而从基金公司层面看,易方达、广发今年以来新发的“固收+”基金规模分别达到633.99亿、533.53亿元,远超同行。

在业内人士看来,最近一年“固收+”产品规模激增有以下三方面原因:一是债券收益率水平总体处于历史低位,单纯依靠配置债券无法满足投资者的预期收益目标;二是“固收+”产品兼顾权益和债券投资,既能分享债券资产的稳健收益,又兼具进攻性;三是与“固收+”产品风险收益目标匹配的投资者越来越多,保险、养老金、年金等长线机构投资者是“固收+”产品的投资主力军,而在净值化转型要求下的银行理财资金对于“固收+”产品的配置需求也在加大。

也有业内人士表示,当股市处于震荡市时,风险偏好下降,更倾向于稳健型基金。“固收+”产品既可以控制资产波动,又提供更多收益可能,受到投资者青睐,最终收获规模的大幅增长。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。