大国重器,军工先行!喜欢军工板块的投资者,不在少数。有些人把它看做股市中的“男神”,兼具“高贝塔”、“逆周期”、“高壁垒”三大特质,板块一旦启动,爆发力强、持续性强。不过也有些人担心把握不好而始终观望,白白损失了许多投资机会。

只有弄懂它,才能更好地掌控它。那么,2022年军工板块到底是“男神”还是“渣男”,又该如何把握住?司令打算从以下几个角度进行分析,希望对大家挑选军工基金能有所帮助。

首先,一起看下“高贝塔”特点。以申万一级行业国防军工为例,2015年以1473点开盘,年内最高上冲至3365点,区间涨幅高达128%,但是年末却以1892点收盘,全年涨幅只剩下区区28.50%。2016-2018三年分别下跌-18.58%、-16.65%、-31.04%,随后板块开启牛市,2019年上涨27.19%,2020年上涨57.98%。

2021年以来(截至12月14日),尽管累计涨幅只有9.43%,但是如果从最近这波行情来看,从10月13日的1613.14低点冲到11月30日的2019.38高点,短短一个多月时间,涨幅就高达25.18%。

从贝塔特点来看,2019年以来的军工板块呈现出“长期配置与波段交易”两相宜的特征!

接着,来看看“逆周期”特点。资深投资者都知道,军工行业逆周期属性强。啥意思呢?军工企业的军品营业收入主要来源于国家军费支出,几乎不受宏观经济波动的影响,由于受到疫情的影响,明年我国宏观经济压力仍较大,不过军工行业成长性受到的影响却较小。

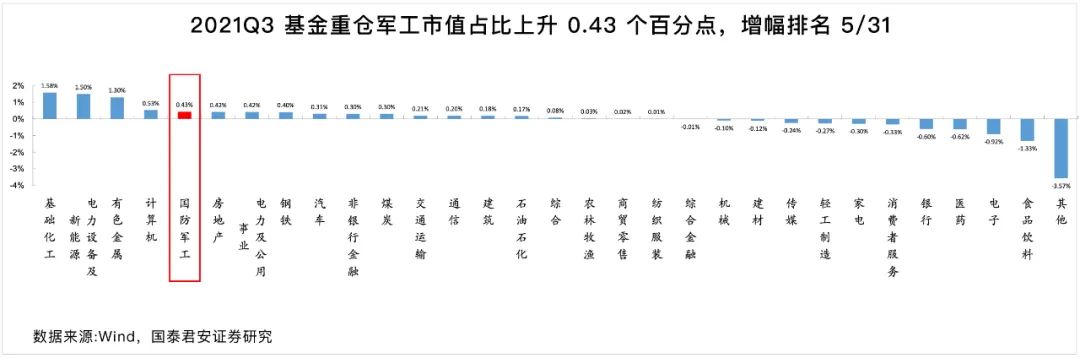

从公募基金最新持仓数据,或许也能管中窥豹。国泰君安研究报告显示,2021Q3基金重仓军工市值占比继续提升,持仓占比创下近几年新高。并且,继2020Q4基金大规模增持军工股后,2021Q3重仓军工股基金数量又创新高。

从逆周期特点来看,2022年或许仍是配置军工板块的好时机!

再来说说,高壁垒特点。军工行业包括航天航空、地面武器、国防信息化、船舶、材料及加工等细分板块,行业景气度偏政府主导。2021年作为“十四五”元年,行业景气度高,全年国防支出预算增长6.8%,航空和信息化板块保持高增长。

另外,随着强军战略进一步实施以及现代战争信息化程度的不断提高,也为推进武器装备现代化提供了难得的机遇。导弹和飞机产业链公司有望高速成长,信息化和新材料渗透率有望不断提升。2022年,军工板块有望继续保持高景气度,成长空间广阔。

此外,军工企业资质认证严格,具有天然的技术护城河和市场开拓先发优势,比如主机厂的技术壁垒高,“圈外人”较难进入。

高壁垒特点,为军工企业带来相对优质的竞争格局,行业高景气度使得板块具备长期配置价值!

由于军工行业具备“高贝塔”、“逆周期”、“高壁垒”三大特质,受到众多投资者的喜爱,也就在情理之中了。那么,大家又该如何挑选军工基金呢?不知道你是否也存在“挑选难”和“择时难”的问题?

如果考虑军工指数基金呢?以中证军工指数为例,Wind数据显示,指数从发布日(2013年12月26日)以来,截至2021年12月14日,中证军工指数累计上涨142.69%,区间年化回报率12.10%。而同期上证指数累计上涨73.83%,区间年化回报率7.38%;沪深300累计上涨119.70%,区间年化回报率10.63%。显然,中证军工指数发布以来的历史回报更为出色,从侧面也验证了军工板块值得长期配置。

不过,相较于中证军工指数,司令发现南方军工改革灵活配置混合,成立以来的业绩表现更加出色!

南方军工成立于2017年3月8日,以A类份额为例,Wind数据显示,截至2021年12月14日(下同),成立以来累计收益率73.79%,同期中证军工指数上涨28.18%。近三年、近两年、近一年累计收益率分别为190.38%、136.45%、39.95%,各个阶段表现均明显好于同期中证军工指数。近6个月以来收益率35.11%,同类(灵活配置型)排名前4%(76/2125),表现尤为靓丽。

南方军工现任基金经理邹承原、郑晓曦,从前者的个人爱好和履历来看,邹承原是位资深军工迷,对世界战争史、各国军队发展历史和武器装备发展具有浓厚兴趣,喜欢射击、射箭,曾创下用5种枪打出接近满分成绩记录。同时,他还是两届新财富军工第一团队出身,将热爱与工作融为一体,对军工行业有着深入且独到的研究。

从过往经历看,邹承原毕业于新南威尔士大学金融分析硕士,并获得澳大利亚注册会计师资格,曾就职于毕马威华振会计师事务所、嘉实基金、安信证券,历任审计师、内审经理、军工分析师。2019年4月加入南方基金,任军工行业研究员,从2021年4月起担任南方军工改革灵活配置混合基金经理。

资深投资者都知道,研究军工投资最大的困难是“信息不透明”,但在邹承原的眼里,通过搭建科学的研究框架,反而性价比很高。在他眼里,军工和新能源车、风电、光伏、锂电等行业一样,已经实现了全产业链上市,通过调研原材料/元器件、零部件、分系统、主机厂等产业链各关节,信息可以相互验证。

除了对军工行业的自身热爱和专业研究背景以外,邹承原还拥有怎样的投资框架呢?

司令以南方军工2021Q3前十大重仓股为例,依次是:紫光国微、抚顺特钢、中航沈飞、中简科技、中航高科、振华科技、中航机电、北摩高科、西部超导,合计占比49.66%。其中,既有歼击机、发动机锻造、发动机变形高温合金的军工龙头,也有碳纤维预浸料、军机刹车系统、军工信息化的军工龙头(上述重仓股列示,不代表个股推介)。

可见,邹承原的军工行业投资框架,以主机厂为“锚”,兼顾高弹性配套企业、稳健配套企业。具体来说,主机厂重点关注发动机、军机领域,个股市值占比较大,对板块涨跌的权重影响较大;高弹性配套企业重点关注军用信息化、军用材料、军机及导弹产业链,个股具有高增长消化高估值的特征,技术积累形成了一定的竞争优势,不容易被取代;稳健配套企业重点关注阻容感、电源模块、连接器领域,寻找订单较稳定的公司进行配置。

都说投资源于热爱!正在打算挑选优秀军工基金的小伙伴,不妨可以重点考虑。

好了,解决了“选择难”后,最后说说“择时难”问题。高贝塔特征产品,比较适合“底仓+定投”的策略进行“长持波段”。也就是说,先买入一定比例的金额作为底仓,随后进行周定投,等波段大行情到来时再卖出部分份额,但一定要坚持定投并等待下波行情到来……当然,如果嫌做波段麻烦的小伙伴,眼下仍是“买定离手”长期配置军工题材的好时机。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。