“双碳“目标下,我国对新能源发电的需求与日俱增,传统发电企业正在加速向新能源转型。而在新能源转型过程中,传统发电企业拥有现金流程宽松以及电力调峰的优势,预计将有更好的发展前景。中证全指电力公用事业指数成份股以新能源发电与传统电力企业为主,在新能源装机占比提升以及传统电力企业加速转型的背景下有望迎来长期投资价值。

01

“双碳”目标下确立新能源发电的主体地位

2020年12月18日,中央经济工作会议将做好“碳达峰”、“碳中和”工作列入2021年要抓好的八大重点任务之一,进一步强调了“碳中和”工作的重要性,并提出调整能源结构、加快碳市场建设、国土绿化等更细化的要求。在“双碳”目标下,我国能源结构预计将发生较大程度的变化,以风光、核电为主的新能源发电以及水电未来发展空间广阔。

02

传统电力企业加大新能源转型力度

大型央企在“十四五”规划中已纷纷发布了相应的新能源装机规划。以华能国际为例,截至2020年末,华能国际可控装机规模达到11335.7万千瓦,其中新能源装机占比达到9.39%,较2017年已经提升4.25%。根据华能国际规划,“十四五”期间公司计划每年新增新能源装机1100万千瓦左右,到2025年末新能源装机占比超过30%。

03

传统电力企业新能源转型大有可为

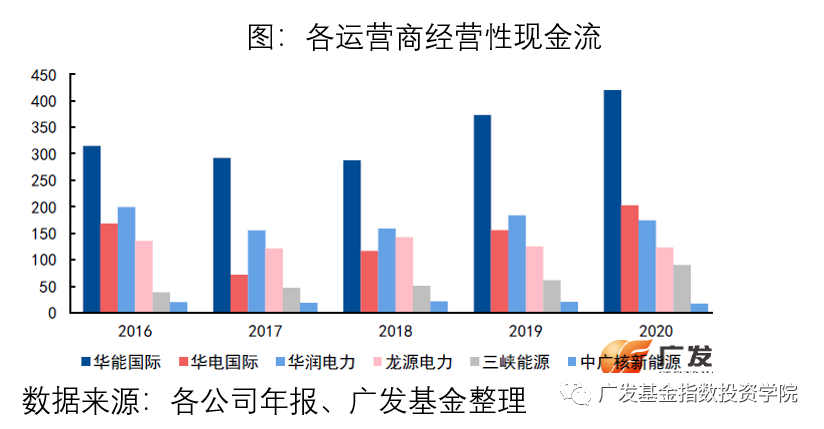

传统电力企业转型具有现金流宽松优势。传统电力企业不存在电价补贴问题,因此尽管成本端因燃料价格上涨而承压,但其自身应收账款占比较低,现金流优势较强,应对新能源装机产生的巨额资本开支,火电企业相较于传统新能源企业现金流优势较大。

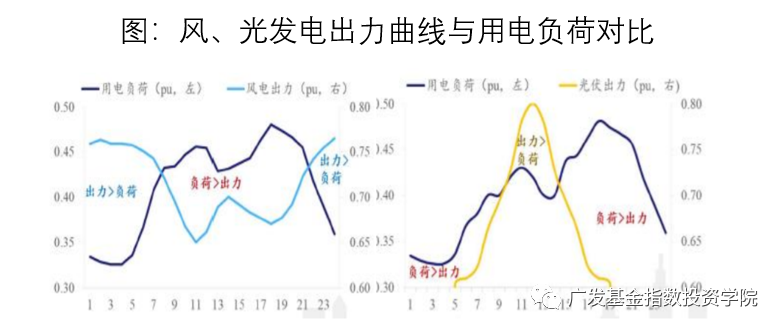

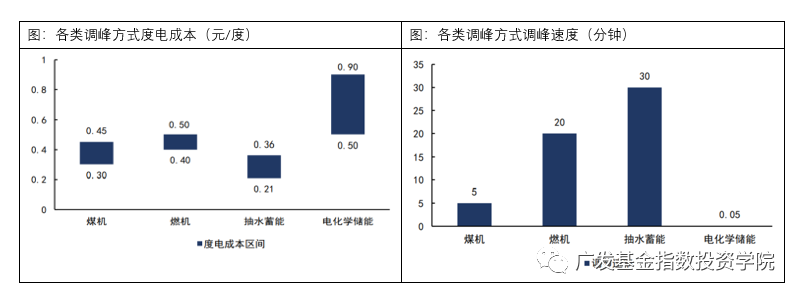

新能源发电出力不稳定,火电调峰价值凸显。电力系统需要实时平衡,风电光伏因其具备的天然波动性与不可预测性,其日内出力不稳定,导致对电网伤害较大。伴随后续新能源装机占比提升,电网对于调峰的需求将大幅提升,而火电机组调峰性价比更高,拥有火力发电机组的传统发电企业将在新能源转型过程中具备更大的优势。

04

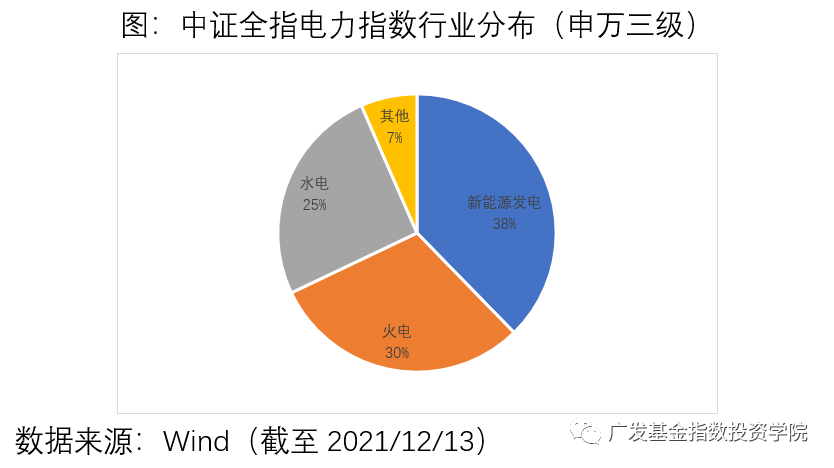

中证全指电力指数中新能源发电企业权重占比最高

根据申万行业分类,新能源发电、水电、火电相关企业在中证全指电力指数中的权重占比最高,合计超过90%。其中,指数前十大成份股合计权重占比为51.64%,持股集中度相对较高。

免责声明:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。