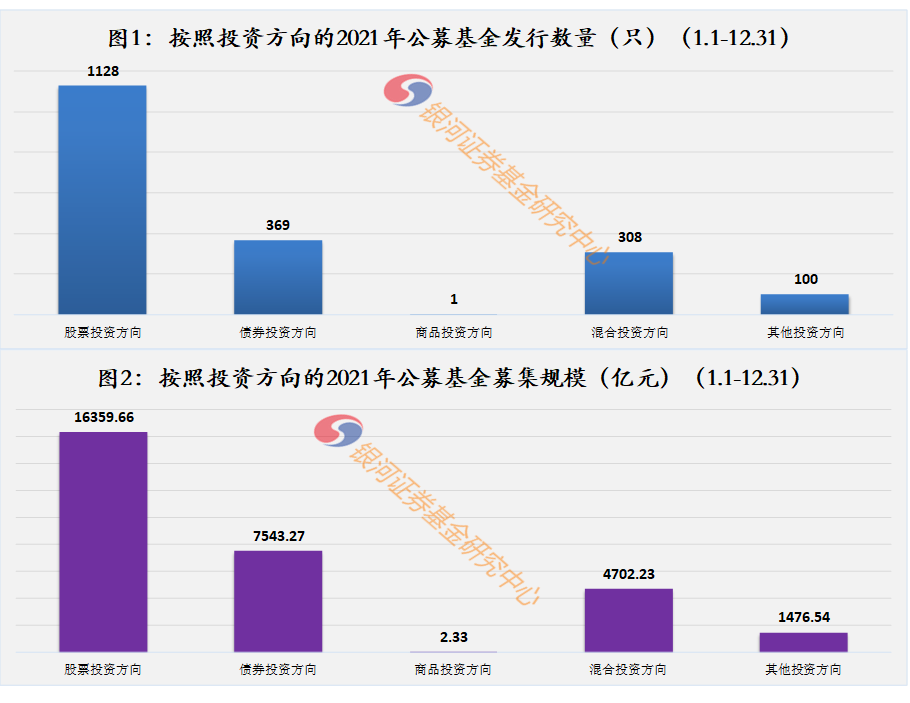

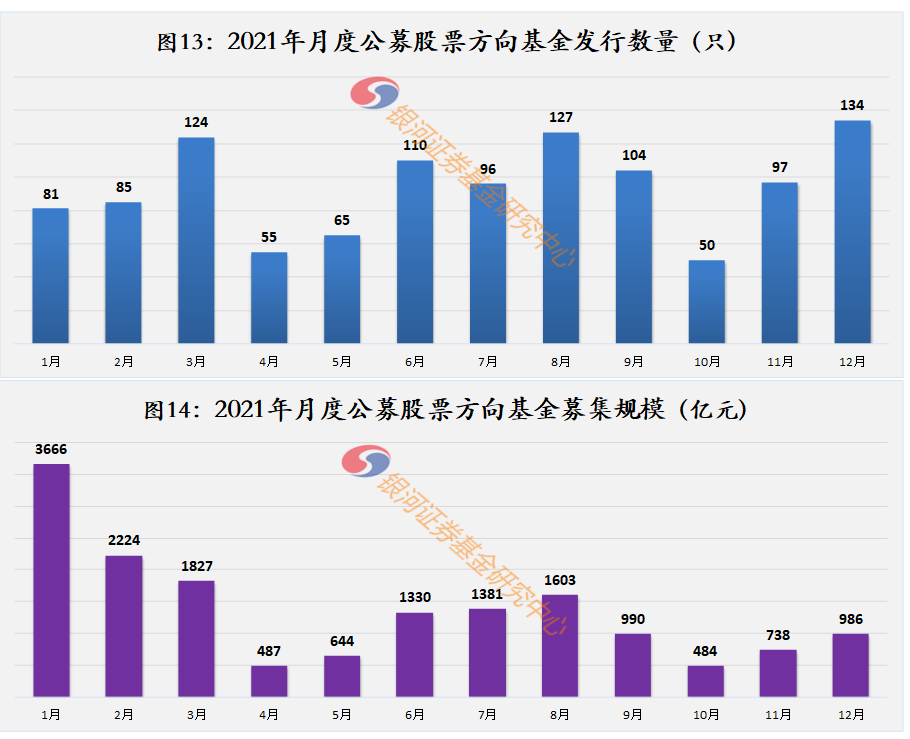

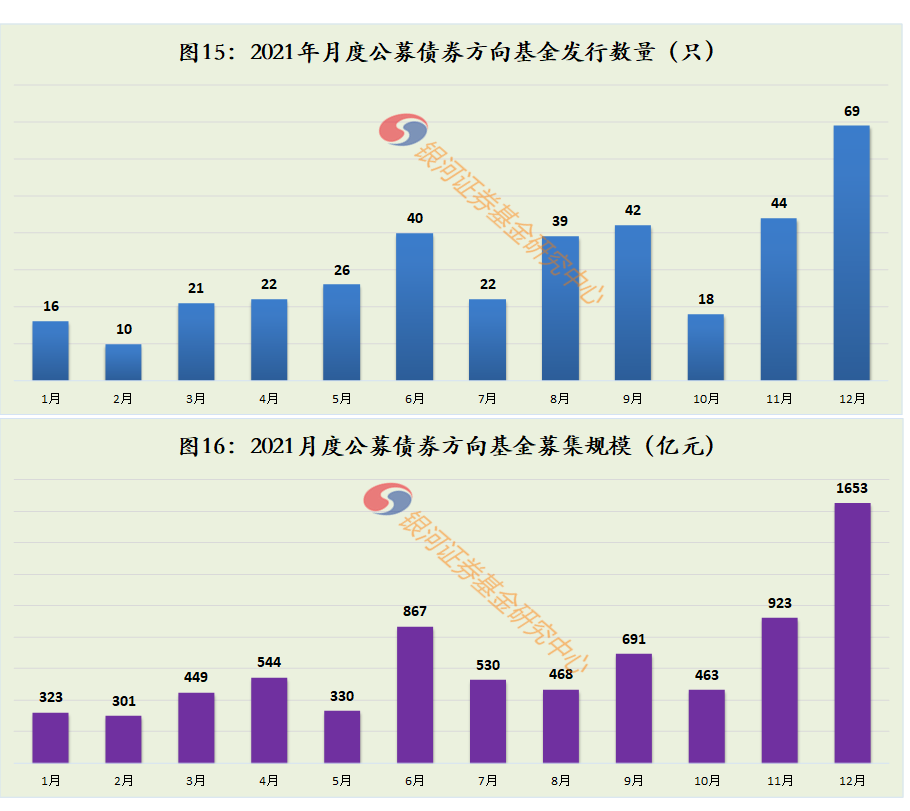

截止12月31日,2021年1-12月各个类型公募基金合计发行1906只,募集规模30084.03亿元。其中股票方向基金发行1128只,募集规模16359.66亿元。

业务资格:中国银河证券股份有限公司及其基金研究中心是在证监会、基金业协会备案的基金评价机构,根据证监会《证券投资基金评价业务管理暂行办法》等开展执业活动。我们建立了一套独立自主的基金基础数据库与基金业务规则体系,从证监会基金信息披露XBRL体系接入基础数据并进行一系列的校验和复核,进而由系统自动生成一系列的数据报告与评价报告。整体30084亿,偏股16360亿——

2021年度公募基金发行募集简要数据报告

中国银河证券基金研究中心

2022年1月1日

一、2021年首发成立1906只基金,募集规模30084亿元

1、混合基金是发行募集的主力,数量占比近一半,规模占比超过一半

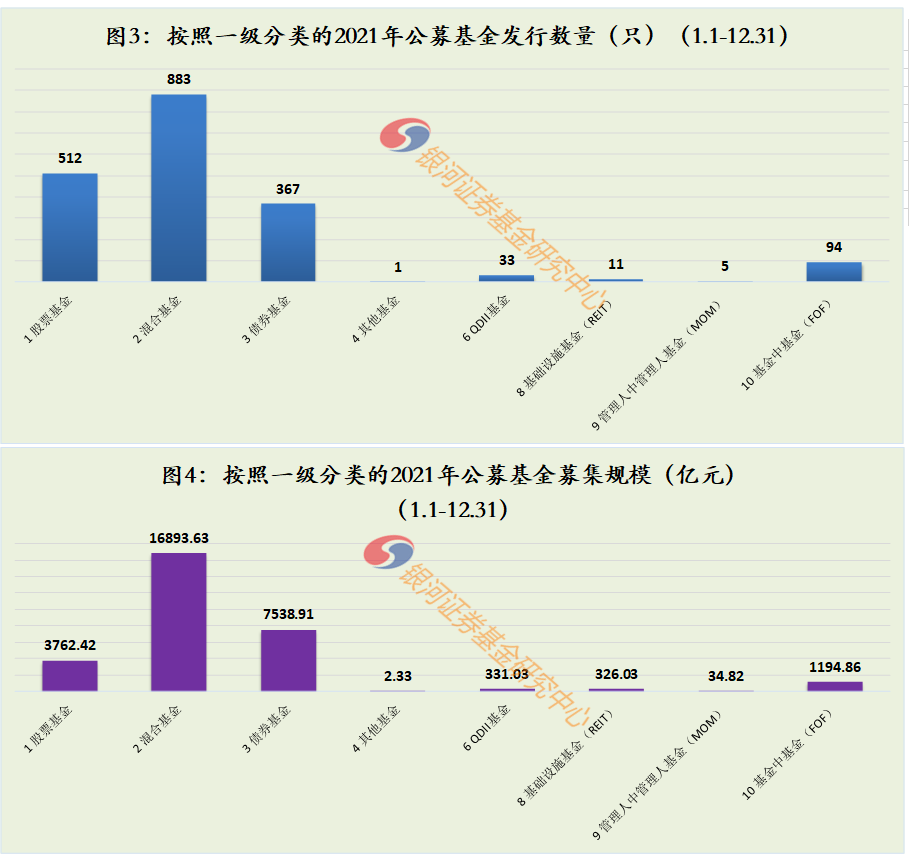

截止2021年12月31日,全年发行成立1906只基金(主基金口径,不含转型基金,以下均同),募集资产规模30084亿元。按照银河证券一级分类,股票基金512只,占比26.86%,募集资产规模3762.42亿元,占比12.51%;混合基金883只,占比46.33%,募集资产规模16893.63亿元,占比56.15%;债券基金367只,占比19.25%,募集资产规模7538.91亿元,占比25.06%;FOF基金94只,占比4.93%,募集资产规模1194.86亿元,占比3.97%;QDII基金33只,占比1.73%,募集资产规模331.03亿元,占比1.1%;基础设施基金(REIT)11只,占比0.58%,募集资产规模326.03亿元,占比1.08%;管理人中管理人基金(MOM)5只,占比0.26%,募集资产规模34.82亿元,占比0.12%;其他基金1只,占比0.05%,募集资产规模2.33亿元,占比0.01%。

(备注:2014年8月8日修订后的《公开募集证券投资基金运作管理办法》定义:百分之八十以上的基金资产投资于股票的,为股票基金,百分之八十以上的资金资产投资于债券的,为债券基金,仅投资于货币市场工具的,为货币市场基金,百分之八十以上的基金资产投资于其他基金份额的,为基金中基金,投资于股票、债券、货币市场工具或其他基金份额,并且股票投资、债券投资、基金投资的比例不符合上述规定的为混合基金。我们按照此标准对历史的基金分类做追溯调整,联接基金与其联接的主体基金分类一致,不作为FOF处理)

2、2021年首发成立基金数量较2020年同比增加32%,募集规模同比减少5%

2021首发成立基金数量为1906只,较2020年的1441只同比增加32%,募集规模30084亿,较2020年的31589亿元同比减少5%。可以发现公募基金管理人发行热情仍然保持较高水平,首发基金平均规模有所下降,而市场热点的切换也使得今年基金发行有所分化。

首发基金能较好发掘市场潜力,提高投资者积极性,但同样考验各个渠道销售能力。影响基金募集规模的因素包括公募基金管理人的营销支持力度、各个渠道的配合效率、产品与当前市场热点的贴合度、终端投资者的接受程度与需求等。

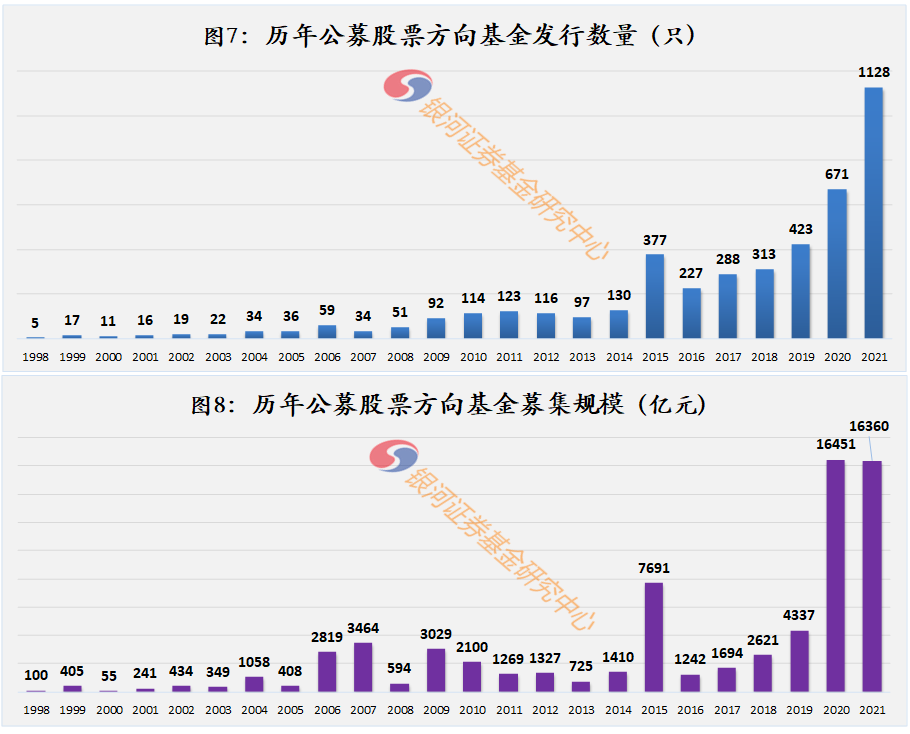

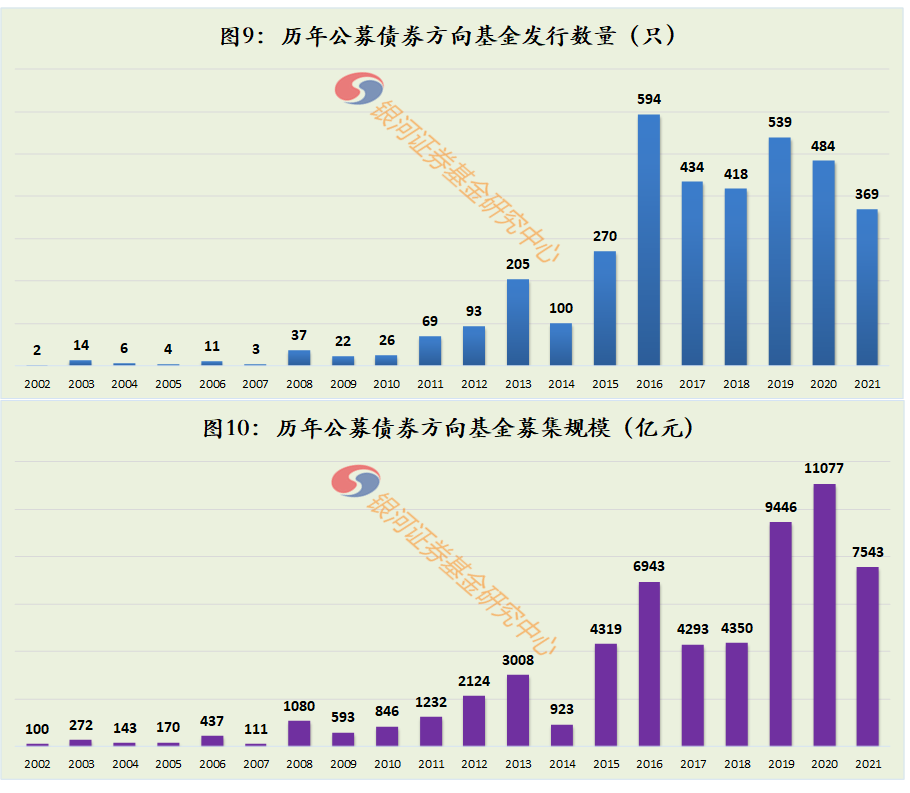

从年度数据来看,首发成立基金数量从2015年开始进入井喷高峰期。2015年新发成立基金827只,较上年的347只大幅增加一倍以上,2016年基金发行成立数量首次突破千只高达1155只,此后的2017年和2018年,新发成立的基金数量逐年略有下滑,从2019年开始首发成立基金数量进入新一轮井喷阶段,2019年首发成立基金再次突破千只达到1066只,2020年达到1441只较2019年同比增加35%,而2021年首发成立基金数量为1906只较2020年同比增加32%,基金发行速度愈发加快。

3、2021年首发成立基金数量在12月达到顶峰,募集规模在1月达到顶峰

从2021年月度数据来看,首发成立的基金数量在第一季度除了3月短期增加到184只以外,1月和2月保持相对平稳,分别为122只和120只,随后在4月和5月继续保持平稳发行,分别为110只和120只。从6月开始一直到9月,首发成立的基金数量在这四个月保持着较高发行成立热度,分别为6月190只、7月154只、8月200只和9月190只,四月总计占全年首发成立基金数量的近5成。第四季度,除了10月发行数量低迷97只外,11月和12月均恢复发行热度,分别为175只和244只,并在12月达到全年发行数量的顶峰。

募集规模方面,2021年除4月1407亿元、5月1319亿元和10月1203亿元募集规模相对较低均不到1500亿元外,其余月份募集均保持在2000到3500亿元之间,其中,1月份4901亿元是全年募集规模的顶峰。

4、基金管理人发行募集头部效应明显,数量集中度从2020年的44.4%提升至2021年的53.7%,规模集中度2020年的60%提升至2021年的64%

从基金管理人的角度看,2021年全年有139家基金管理人发行成立了公募基金产品,发行募集数量排名前二十的基金管理人2021年共计发行1023只,占全年首发成立基金数量1906的53.7%,头部效应明显。相比于2020年发行募集数量排名前二十的基金管理人共计发行640只,占2020年全年首发成立基金数量1441的44.4%,集中度有所提升。

发行募集规模排名前二十的基金管理人2021年共计募集19276亿元,占全年规模的64%,同样头部效应明显。相比于2020年发行募集规模排名前二十的基金管理人共计发行18808亿元,占2020年全年首发成立基金规模31589亿元的60%,集中度也有所提升。

二、2021年募集失败基金27只,同比2020年增加28.6%

1、募集失败以混合与债券基金为主

2021年全年募集失败共27只基金。其中,股票基金3只,占比11.1%;混合基金14只,占比51.9%;债券基金9只,占比33.3%;FOF基金1只,占比3.7%。混合与债券基金募集失败共23只,占全年募集失败基金85.2%。与2020年全年募集失败21只基金相比,2021年较2020年同比增加28.6%。

2、基金管理人募集失败数量较平均

从基金管理人角度来看,2021年全年募集失败基金管理人共19家,募集失败数量为3只的有1家,募集失败数量为2只的有6家,募集失败数量为1只的有12家,整体来看数量分布比较平均。

3. 产品核心竞争力不足与渠道代销能力较弱或是基金募集失败的主要原因

2021年仅6月一个月就募集失败6只基金。究其原因,一方面由于基金公司产品发行同质化严重,导致竞争加剧,而产品核心竞争力则显得尤为重要,包括整个投研能力、系统的支持等因素。另一方面,即使产品核心竞争力没问题,但渠道能力较弱,导致产品销售端出现问题,仍然会导致基金募集失败。

三、2021年转型终止基金32只,清盘终止基金233只

1、转型终止基金以混合基金为主

2021年全年转型终止基金共32只,基金细分类别中,股票基金5只,占比15.6%;混合基金18只,占比56.3%;债券基金8只,占比25%;QDII基金1只,占比3.1%。混合基金数量最多,占比超过50%。转型终止基金中,有6只三年期战略配售基金结束封闭期并进行集体转型,占比18.8%。

2、各基金管理人转型终止基金均不超过3只

从基金管理人的角度看,有20家管理人旗下有基金产品转型终止。其中,转型终止数量为3只的有4家,转型终止数量为2只的有4家,转型终止数量为1只的有12家,各基金管理人转型终止基金均不超过3只。

3、清盘终止基金以混合与债券基金为主

2021年全年清盘终止基金共233只,占成立发行数量的12.2%。基金细分类别中,股票基金37只,占比15.9%;混合基金79只,占比33.9%;债券基金108只,占比46.4%;货币市场基金2只,占比0.9%;QDII基金7只,占比3%。

2021年全年清盘终止基金数量上升的原因,除了基金产品本身的吸引力不足意外,主要是由于基金管理人认为迷你基金的“壳”价值正在逐步降低,面对市场若没有资金认可流入,则终会面临清盘中止境况。而基金清盘终止逐步会成为常态,也是市场自发进行迭代并优胜劣汰的过程。

4、1家基金管理人转型终止基金数量超过10只

从基金管理人的角度看,有73家管理人旗下有基金产品清盘终止。其中,清盘终止数量为15只的有1家,清盘终止数量为9只的有4家,清盘终止数量为8只的有1家,清盘终止数量为7只的有3家,清盘终止数量为6只的有1家,清盘终止数量为5只的有6家,清盘终止数量为4只的有8家,清盘终止数量为3只的有9家,清盘终止数量为2只的有18家,清盘终止数量为1只的有22家。

免责声明详见银河证券基金研究中心官网(www.yhzqjj.com)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。