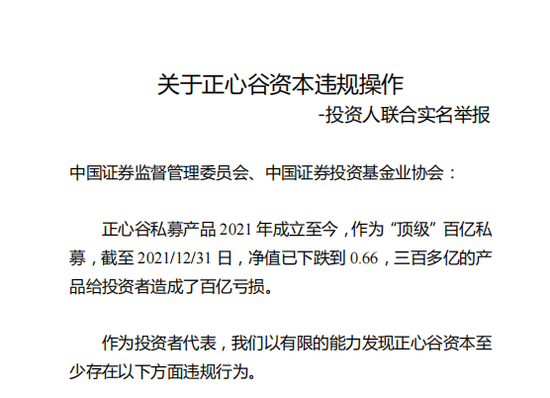

今日,一份名为《关于正心谷资本违规操作——投资人联合实名举报》的内容在金融圈儿内开始发酵,对此,正心谷内部人士回应财联社记者,举报中的部分内容系捏造与揣测。

财联社(深圳,记者 沈述红)讯,今日,一份名为《关于正心谷资本违规操作——投资人联合实名举报》的内容在金融圈儿内开始发酵。

根据举报内容,投资人提及正心谷的多项问题,表示正心谷在2021年给投资者最终带来的“只有日复一日毫无抵抗的净值回撤”,并认为其虚假宣传、诱导购买;态度冷漠、缺乏沟通、敷衍拖延;言行不一致、操作激进、风控缺失。

对此,正心谷内部人士回应财联社记者,举报中的部分内容系捏造与揣测。对于举报中涉及的“2021年3月24日浙江省证监局已经接收过投资者对于正心谷‘所有产品都有正收益’的虚假宣传投诉并责令其整改”内容,该人士回应称,公司从未收到浙江证监局责令整改的指令。

该人士还谈到,正心谷没有“缺乏沟通”,公司高层在2021年四季度已多次与渠道沟通产品事宜,“至于风控缺失,更是不存在的”。

该人士还透露,目前公司已与举报人取得联系,他们的诉求为“保本退出”,“但这显然不符合规定”。鉴于2021年产品净值出现的较大回撤,正心谷已经做出了相关举措。其中2021年10月份已经停收管理费。

另据记者从渠道人士处获悉的一份正心谷在2021年11月初与渠道沟通的会议纪要,正心谷反思了产品各个阶段的表现,称公司产品2020年5月以来,表现不佳,操作过急;2020年 11月-2021 年4月采取了价值防御的措施;2021年⼆季度进攻碳中和板块,近半年与市场风格不一致。“2021年的策略和投资偏保守,上半年思考如何防守,下半年碳中和中对估值⾼的‘宁茅’本身下⼿不够,更多选择了估值低、市值⼤、基本⾯良好的‘新能源+’股票。”

彼时,正心谷还表示,公司近两年投研团队一直很稳定,也按公募的制度建⽴了⼀套管理制度。“2021年确实仓位⾼了⼀点, 导致系统性下跌。”该公司称,2021年10月份已经开始停收管理费,林利军也有非常高的跟投金额。未来投资组合将适度降低仓位,控制组合波动;优化组合配置,持仓更加均匀;积极思考,增加新的投资机会。

值得一提的是,创始人林利军,是资管行业赫赫有名的人物。林利军为哈佛大学商学院工商管理硕士,复旦大学世界经济系硕士,复旦大学专业学位校外导师。他曾任上海证券交易所办公室主任助理、上市部总监助理,曾任职于中国证监会创业板筹备工作组及上市监管部;曾担任中国证券投资基金业协会副会长,担任多家A股、美股和港股上市公司董事。

2005年,林利军回国创立汇添富基金,并一直担任公司总裁至2015年4月。在林利军的领导下,汇添富基金由零发展成为中国最优秀的资产管理公司之一。2015年,他从汇添富辞职,创立正心谷创新资本,目前管理规模逾百亿。

正心谷资本遭投资人实名举报

根据这份流传开来的举报信,多名正心谷的投资人举报,截至2021年12月31日,正心谷私募产品净值已下跌到0.66,300多亿的产品给投资者造成了百亿亏损。举报的投资人认为,正心谷至少存在以下三方面违规行为:

首先是虚假宣传,诱导购买。举报信中称,在2021年初的正心谷产品销售资料上,可以看到以下文字:创始人林利军31岁创建汇添富,并将其打造为排名前十的公募基金,后于2015年创立正心谷,迅速成长为近五百亿顶级私募;善于仓位主动管理,牛市能打满仓,取得亮眼表现,熊市敢于踩刹车,控制回撤能力强;无论结构性牛市、震荡市下跌市场,攻守兼备,业绩大幅超越市场;对资本市场变化有深刻理解和战略判断,主动管理应对市场系统性波动;追求长期稳健可持续的绝对回报。

举报人表示,也是这些材料,让正心谷在中信证券、中信建投证券、兴业银行、农业银行、诺亚财富、金斧子等多个渠道很快募集到了百亿资金。但产品成立后,留给投资人的,只余下日复一日毫无抵抗的净值回撤。

举报信中还显示,2021年3月24日浙江省证监局已经接收过投资者对于正心谷“所有产品都有正收益”的虚假宣传投诉并责令其整改,但在下半年正心谷线上沟通会时,其依旧宣称“2021年所有的产品实现正收益”,枉顾其已经亏损15%的事实,严重误导投资者。

其次是态度冷漠,缺乏沟通,敷衍拖延。举报信中称,从净值下跌以来,投资者通过各个销售渠道得到正心谷的反馈,仅仅是充满讳莫如深的官话套路和敷衍态度,处处体现出不专业和不负责任。

举报人还表示,正心谷缺乏合理的信息披露,不正面回应投资者,对投资者缺乏基本尊重,投资人开始警觉,多位投资者多次向购买渠道请求基金经理林利军亲自出来与投资人网上交流说明情况,但林利军始终避而不见。

在10月13日与某券商渠道的客户沟通会上,原本承诺由林利军亲自出场解释,但临到会议开始前10分钟投资人才被告知林利军临时决定拜访客户而由厉成宾、赵永生代为出场,并全程禁止投资人提问。直至今日,林利军始终没有和投资者做过任何线上线下的沟通。

最后,是言行不一致,操作激进,风控缺失。举报人称,正心谷在前期宣传时,强调自己看好并擅长的投资主题“新消费、新医药、新科技、强者恒强”,对投资人宣讲时承诺为此配备了对应的投研团队,“但在实际运行中公布的持仓与此前看好的方向完全不一致,第三季度以来重仓的股票集中在周期股、传统化工等板块。”

举报信中指出,由于正心谷的各项信息非常不透明,对待投资者态度的冷漠敷衍,也客观上逼迫投资者开始从各个社交平台聚集起来交换信息,从目前非常有限的市场持仓材料分析可以看到:

从2月中旬各渠道产品开始运行时,正心谷并没有建安全垫,而是一周内就完成建仓并满仓运行,高位接盘牧原股份,兴业银行等股票;在一季度净值回撤15%后,二季度持仓混乱、高频换股,净值始终徘徊在0.8左右;三季度再次调仓,高位接盘云铝股份、神火股份、山东海化、中泰化学、中盐化工等周期化工股且持仓板块高度集中,导致产品在9月份两周内暴跌15%;在四季度新能源板块整体进入调整时,又买入前期已经涨幅过高的新能源上游企业股票;截至2021/12/31日,净值已下跌到0.66,基金整体亏损已达到了百亿左右。

正心谷内部人士:举报不实

对于举报信中的内容,正心谷内部人士回应财联社记者,举报不实,部分内容系捏造与揣测。

对于举报中涉及的“2021年3月24日浙江省证监局已经接收过投资者对于正心谷‘所有产品都有正收益’的虚假宣传投诉并责令其整改”,该人士回应称,公司从未收到浙江证监局责令整改的指令。

同时,正心谷也没有“缺乏沟通”,公司高管在2021年四季度已多次召开渠道沟通会议,与多家渠道沟通产品各项事宜,并直面基金运行过程中的问题。

“至于风控缺失,更是不存在的”。该人士表示,公司创始团队出身公募,也一直按照公募的标准来进行风控,不至于存在风控缺失的问题。

该人士还透露,目前公司已与举报人取得联系,他们的诉求为保本退出,“但这显然不符合规定。”不过,目前,正心谷已在寻求更优的解决方案,以求能更恰当地解决投资者的问题,相关措施会在近期推出。

至于公众担忧的巨额赎回问题,前述人士坦言:“目前还没有赎回潮,整体赎回情况还好。”

另据部分渠道人士透露,此前,正心谷解散了其所在的客户维护微信群。对此,该人士称,这主要是因为多位客户对正心谷渠道人士进行了高强度的人身攻击和谩骂,相关工作人员无法接受,故解散微信群,由渠道客户经理出面建群与客户对接,而渠道人士则直接与渠道客户经理对接。

公开信息显示,正心谷资本(Loyal Valley Capital)是一家高起点、国际化、充满活力的投资管理公司。正心谷的名字起源于Loyal to our heart,中文则是“正心诚意,虚怀若谷”。公司的投资理念为“以长期深入的基本面分析为立足点,精选高质量、代表经济未来成长方向的优秀企业,做长期投资布局,与一流的企业家共同打造世界级企业,积极把握资本市场脉络,获得长期持续、较高的投资回报”。

正心谷的“反思己过”

另据记者从渠道人士处获悉的一份正心谷在2021年11月初与渠道沟通的会议纪要,正心谷反思了产品各个阶段的表现,称为了在明年大分化的情况下取得先机,公司作出了对核电、⻛电电机研究。不同阶段投资战略的选择不同,2018 年直接减仓,2020 年四季度采取价值防御的做法,2021 年二季度进攻碳中和板块。

该纪要显示,自相关基金成立以来,三个阶段中前两波表现较好,近半年与市场⻛格不一致。2020 年3月-2020年11月表现领先市场,2020年11月-2021年4月采取价值防御的措施,2020年5月以来,表现不佳,操作过急。

对于2021年产品出现回撤的原因,正心谷表示,2021年是投资环境极其复杂的一年,给⻓期投资带来挑战。“总体上,2021年的策略和投资偏保守,上半年思考如何防守,下半年碳中和中对估值高的‘宁茅’本身下手不够,更多选择了估值低、市值大、基本面良好的‘新能源+’股票。”

这种决策,基于该公司认为2021年初核心产业估值太贵,成⻓率下降。如此,公司在2021年年初就制定了防守策略。5月,看到碳中和有系统性机会,但是没有去追。

5月以后,“能耗双控”会出现原材料⻓期供给不足,继而会导致盈利大幅增⻓,需求大幅上升,虽然是周期股,但是周期性大幅下来以后,明年和后年会开始盈利。此时,正心谷称公司犯了两个错误,一是没有想到政府直接限制了行业的开工,对这些企业产生直接影响。二是这些公司上涨了一个阶段后,回调力度非常大。

“但从中⻓期来看,还是会有较高盈利的,因为这些公司的价值比较明确。⻓期来看,看到了这些产业的供给⻓期受限,需求⻓期上升。但是短期确实波动比较大。”由此,正心谷把持有的周期股,也减了一些仓位。

对于2021年6月份基金调整碳中和方向后,产品同期涨幅并不大的事实,正心谷回应称,公司当时选择了新能源汽⻋相关行业,包含化工、有色这些,但主要问题在于对个股太保守,有些股票估值比较贵,就没有用大的仓位。“再就是量化占比达到30%,助涨助跌比较严重,对价值投资者不利。”

对于之前提及的消费、医药、高端制造等四大投资赛道的判断,正心谷表示没有过多投资的主要原因在于,相关板块2021年初太贵了,站不住那样的估值,不具有系统性的投资机会了。“消费、医药行业 面临同样的问题。CXO估值也很高,十分的贵。估值太高不敢追,没有做很多投资。”

在此背景下,该公司坦言,传统核心资产在潜在增⻓趋势和政策调节的情况下面临估值重构。

对于当前阶段的主要工作,彼时,正心谷回应称,公司⻓期投资理念仍然坚定,投资代表未来经济发展方向的优秀企业,目标重点布局是“碳中和”受益方向,同时,估值合理的新消费、医药生物、科技制造领域机会也会持续关注和布局。整体目标是⻓期可以根据正心谷的策略,实现较好的收益。

优化投资组合和稳健修复净值组合管理上,正心谷表示当前的工作为“降、优、增”三方面,也即“适度降低仓位,控制组合波动;优化组合配置,持仓更加均匀;积极思考,增加新的投资机会。”

去年10月已停收管理费,修复净值将是主要工作

鉴于2021年产品净值出现的较大回撤,正心谷已经做出了相关举措。

在此前的渠道沟通会议中,该公司称,2021年10月份已经停收管理费。“表明诚意,林利军也有非常高金额的跟投。”

对于举报人质疑的风控缺失环节,正心谷相关人士在此前的渠道沟通中也已经表明,正心谷有严格的⻛控管理制度,按公募的制度建立了一套管理制度。“但2021年确实仓位高了一点,导致系统性下跌。”

同时,正心谷表示,公司对于体系化运作十分重视。目前二级市场研究团队有20个人左右,近两年来研究员没有一个离开的。自己大量的时间都在考虑二级市场的事情。

该公司坦言,2022年一季度行情估计不会太好。“国家为了保增⻓,明年是非常重要的一年,货币政策会有很大的空间。同时,公司看到企业的盈利增⻓比较快,行业有创新的出现。所以市场还是会有投资机会的。自下而上,还是能挑到股票的。”

对于未来看好的板块,正心谷称其看好估值不太高的,受益于整个碳中和大格局的版块。港股消费股有一点头寸,但是不多。

“未来修复净值是正心谷主要要做的事情,主要会通过深入研究,通过持续不断的调研来达成。”

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。