回顾2021年A股市场,全年涨幅30%以上的板块(申万一级)有:煤炭、电力设备、有色金属、基础化工、公用事业、钢铁。跌幅靠前的板块有:家电、社服、传媒、农林牧渔、商贸零售、食品饮料。

涨跌对比来看,特点非常明显,最上游的大宗商品领涨,最下游的终端社会消费表现疲软,部分中游制造环节上下承压,表现平平。展望2022年,大宗商品在历史高位继续上涨概率较小,甚至有大幅回调的预期,需求端受疫情影响,能否复苏不确定性较大。在这种情况下,中游成本端改善基本确定,寻找下游需求好的细分赛道的中游环节,将迎来双击,具备较高投资价值。本文,笔者将列举两个电子行业需求好、成本降的细分赛道。

PCB行业

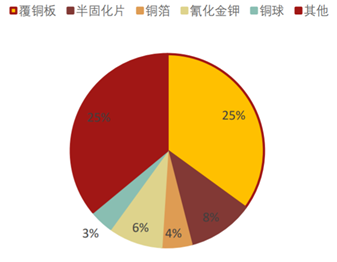

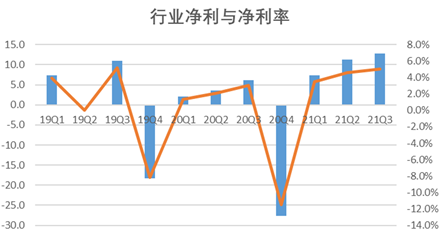

PCB成本中,覆铜板成本中铜箔/玻纤布/树脂各占40%/20%/20%,折算后PCB成本中铜箔占14%玻纤布和树脂约占14%。历史上2019年Q2、Q3LME铜价格下行,行业净利率偏高,2020年Q2以来铜价上行,净利率整体承压。当前铜价出显下降趋势,成本压力有望缓解。

图1 PCB成本组成

图1 PCB成本组成 图2 PCB行业单季度净利率水平

图2 PCB行业单季度净利率水平需求端看,PCB下游需求大体分为电信、数据中心、车载、消费、工控。其中,电信端(占需求30%):中国运营商集采停滞近一年后开始,海外疫情恢复带动5G建设。数据中心和PC(20%):8/9月开始服务器强势复苏,PC下滑。车载(25%):电动车销量持续增加,传统车芯片缓解后有望恢复。消费类(15%):手机基本见底,家电边际下滑。工控/医疗(10%):经济恢复带动工业持续复苏。产能供给端看,18年H2电子周期向上,带动PCB投产积极,19年进入下行周期,产能扩张停滞,21年PCB和覆铜板扩张节奏环比继续下降。

PCB行业业绩端持续向好,单季度营收增速自20Q4触底(15%),持续三个季度维持高位30%+,净利端维持同样高增速30%+。

图3 PCB单季度营收及增速

图3 PCB单季度营收及增速  图4 PCB单季度扣非净利及增速

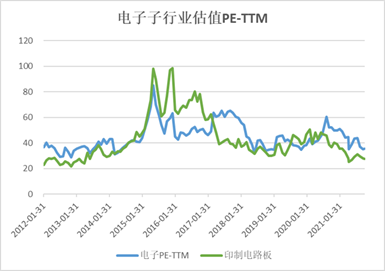

图4 PCB单季度扣非净利及增速估值角度,板块估值处于10年底部,27倍TTM,与行业景气向上相悖。

图5 PCB估值水平

图5 PCB估值水平LED行业

LED成本中,芯片占成本70%、PCB10%、驱动IC8%。上半年LED芯片涨10%,现已经开始降价,PCB因铜价企稳,价格逐步稳定,驱动IC上半年涨幅200%,目前回落30%,且预期继续下降。同时人民币升值趋缓。共同使净利率逐季度改善。

图6 LED行业单季度净利及增速

图6 LED行业单季度净利及增速LED下游需求端,行业营收能及时刻画下游需求,自去年Q4恢复增长,目前持续向好,原因:国内与政府投资相关,国外与经济活动相关。去年下半年国内政府项目恢复快,今年前三季度海外订单逐步恢复,预期疫情明年好转,海外订单恢复至疫情前增长。前三季度国内项目趋缓,近三个月地方债发行加速,国内预期向好。原因二,技术更迭(16-17年)带动产能去化,引起周期波动。本轮周期向上是mini技术更迭叠加零散产能关停(缺料)和五年替换周期临近,同时,龙头市占率进一步集中,综合带来行业整体向上。

估值角度,行业景气底部时估值20倍,景气顶点估值35倍。当前行业龙头明年估值15倍左右,行业上行阶段极具性价比。

数据来源:wind资讯

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。