夏普比率(Sharpe Ratio)相信大家都很眼熟,它是一个基金绩效评价标准化指标,反映的是风险调整后的收益率。我们在挑选基金产品的时候经常用到夏普比率,它很实用,但并不是在所有条件下都有效。本文将对夏普比率的假设进行解析,指出计算和使用过程中可能出现的各类问题,以帮助读者了解夏普比率的本质,更好地判断在什么情况下去使用它。

一般来讲,夏普比率可以简单地被定义为: (年化收益-无风险收益)/年化波动率。夏普比率目的是计算投资组合每承受一单位总风险,会产生多少的超额报酬,总风险用组合波动率来衡量。它没有基准点,因此只有在与其他产品的比较中才能体现价值。

01

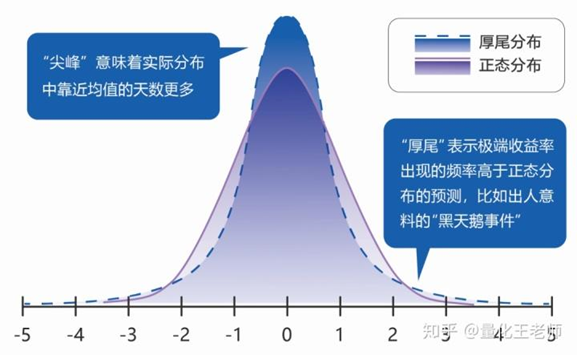

问题1: 夏普比率假设收益是正态分布的

不幸的是,市场的峰度往往高于正态分布。从本质上讲,收益的分布具有“肥尾”,极端事件更容易发生。因此,夏普比率不善于表征尾部风险。这一点在很容易出现尾部风险的策略中可以清楚地看到。例如,出售看涨期权,随着时间的推移会产生稳定的期权溢价现金流,导致回报率的波动率较低、超额回报率非常高。在这种情况下,基于历史数据,该策略将具有较高的夏普比率。然而,它没有考虑到期权可能会被赎回,从而导致股市大幅下跌的情况。

如果一个基金波动率一直很低,但在某一时间突然巨幅下跌,夏普比率很难将这种风险表示出来,因为产品的整体波动率仍然不高。因此使用标准差作为风险指标有时也被认为不很合适,本文最后我们将介绍一些衍生比率,其中就有比率采用不同指标来度量风险。

02

问题2: 夏普比率是线性的

不同的投资者具有不同的风险偏好,如果只是单纯对风险进行序数的比较,那么标准差是个不错的选择。但当波动率成为分母时,问题就出现了。风险并不是均匀分布在标准差中的,对一个投资者而言,在风险不同时,单位风险的边际风险溢价是不同的。有效前沿是非线性的,因此比较夏普比率不适合使用线性外推思维。

假设基金A的均值和方差都很小,其最大值都小于基金B的最小值,但因为基金B波动大,导致其夏普比率比A小,那么按照夏普比率选择则最优基金为A。但是事实上,基金B在任何时刻的收益都大于A,如果单纯依靠夏普比率评选则有失偏颇。在使用夏普比率评价时,首先要对平均收益进行比较,再运用夏普,毕竟很多时候自身收益才是投资人关注的。

03

问题3: 夏普比率的计算结果与时间间隔的选取有关

夏普比率反映的结果仅仅是对过去一段时间中基金变化的一个反应。针对某只基金,分别计算过去3个月、6个月、1年、3年、5年的夏普,可能发现结果差异很大。如果夏普比率采用的时间过短,分母的年化波动率很小,那么它也许能获得一个很漂亮的数字,但是这样的结果是不稳定的。同样地,在计算波动率时,采用月频数据计算往往比采用周频数据得到的结果更小,也能得到更大的夏普比率。投资人需留意各家管理人展示的材料中夏普比率采用的时间区间和数据频率,不同的计算方法会导致结果大不相同,此时对它们进行直接比较是不准确的。

另外,机构在报告夏普比率时,大都不会提到它的统计显著性。夏普比率本身也是存在估计误差的,如果拟合优度太小,则计算出来的夏普比率是无效的。

04

问题4: 夏普比率容易受到

无风险利率选择的干扰

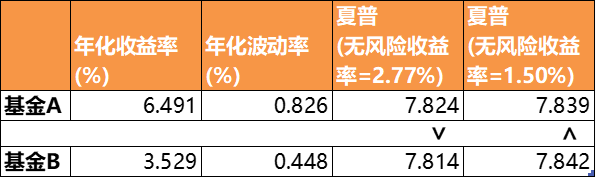

在计算时,无风险利率的选择非常重要,因为它影响了夏普比率的排名。比如,根据万得2021年12月31日的数据,10年期国债收益率为2.77%,1年期定期存款的基准利率为1.50%,活期存款的基准利率为0.35%。基金评价过程中,尤其对于收益风险较小的产品,比如固收、债券、套利类基金,无风险收益的选择会大幅影响夏普比率的结果。因此夏普比率不适合衡量这类产品的绩效表现。

下图我们以两支中长期纯债公募基金为例:当无风险收益率取10年期国债收益率时,基金A的夏普高于基金B;当无风险收益率取1年期定期存款的基准利率时,基金B的夏普高于基金A。

图:无风险收益率选择会影响夏普比率排名

数据来源:Wind,诺亚研究;统计区间:2021年

05

补充:夏普比率的衍生指标及适用场景

索提诺比率(Sortino Ratio)使用下行波动率取代夏普比率分母的总风险,对应的,分子也采用产品收益超出可接受最低收益的部分,主要是为了解决实际收益并非正态分布的问题。当投资人更在意亏钱的风险大于赚钱收益的时候,可以参考这个指标。尤其是当收益的分布是左偏的时候,索提诺会比夏普更好用。

卡玛比率(Calmar Ratio)使用最大回撤取代夏普比率分母的标准差。因为不同类型基金的最大回撤相差较大,卡玛比率也更适合与同类基金进行比较,不同类型基金比较卡玛比率意义不大。对于追求稳健、风险控制的基金类型,卡玛比率的效果更佳,比如“固收+”类型、债券策略、市场中性策略、套利策略等产品。

信息比率(Information Ratio)的分子使用超额收益率的均值,分母使用超额收益率的标准差,也就是跟踪误差,表示单位主动风险所带来的超额收益。计算超额收益使用的基准通常是市场、行业的指数。信息比率常被用于衡量投资经理相对于市场而言获得超额收益的能力。

06

结语

正如前文所述,夏普比率作为一种评价投资组合绩效水平的重要指标,以计算方便、简单易懂在实践中获得广泛运用,但大多数限制和问题依然存在,这也是为什么我们需要用不同版本的夏普比率和衍生指标综合评价不同类型的产品的原因。同时,投资者也需要留心各方材料给出的夏普比率是如何计算的,不同管理人可能采用不同的计算方法,此时比较夏普比率就没有意义。第三方研究可以帮助解决一部分专业能力上的问题,更客观地对产品进行评价,这正是第三方研究的价值所在。

免责声明:本文件所有内容(包括但不限于观点、结论、建议等)仅供参考,不代表任何确定性的判断,您仍应根据您的独立判断做出您的投资决策,投资涉及风险,诺亚控股有限公司(以下简称“本公司”)及其关联公司不对因使用本文件而产生的任何后果承担法律责任。本文件包含前瞻性的预测,任何非对过往历史事实的陈述均为前瞻性的预测,本公司并不保证完全准确或未来不发生变化。本报告的信息来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息及建议不会发生任何变更,本公司已力求报告内容的客观、公正,但文中的观点、结论及建议仅供参考,不代表任何确定性的判断。

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究部”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。