长板凳研究认为北京银行基本面将持续改善。随着存量问题逐步出清,风险管控不断完善,拨备压力持续缓解。管理层持续推动机构业务、零售转型和特色对公等业务提升,未来公司在北京和核心经济带的区域和客户优势将不断激活,盈利能力有望持续提升。目前公司估值接近行业底部,股息率接近行业顶部,估值提升空间较大,持续看好公司价值和股价表现。

存量问题持续出清,风险控制显著提升。过去几年核销规模较大,后续存量问题拨备压力大幅缓解。更重要的是,公司针对前期风险事件,公司完善了风险管理:强化客户准入,调整存量客户结构;公司加强“人”员管理,增加制度、流程,完善风险防控体系,多维度提升风险管理的有效性。风险管控提升,未来资产质量持续改善,公司拨备压力或持续下降。

客户基础和网点优势不可复制,2020年以来北京机构业务巩固加强。公司存量客户基础较好,全国核心经济带布点的区位优势不可复制,北京区域优势尤其突出,特别是2020年以来,机构业务部设立,北京地区优势或持续巩固和强化。

管理推动业务改善,业务改善激活客群。在存量问题化解同时,公司管理层积极推进战略落地和业务提升。推进机构业务、数字化转型、零售提升和特色对公等,并且这些战略有组织架构对应,明确部门推进,并在投入、人力和激励进行倾斜。公司明确提出客户倍增计划,做大做实客群,区位和客户的潜力或逐步激发。

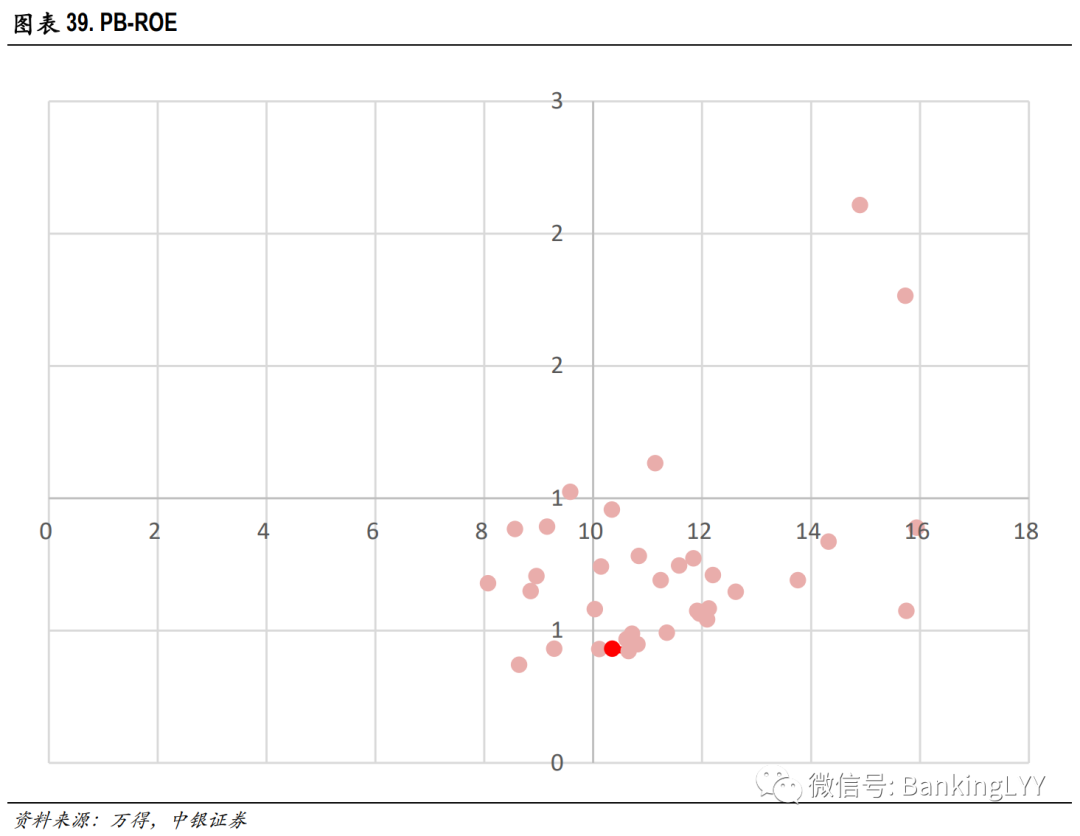

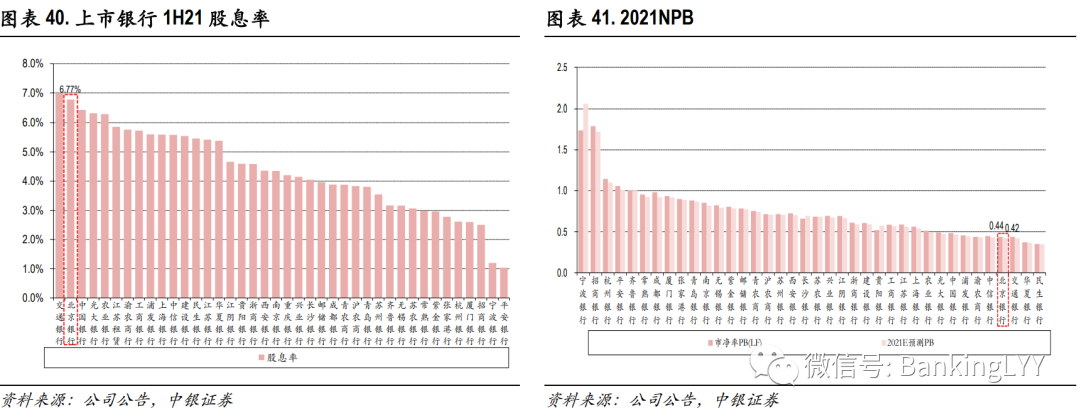

公司估值接近行业底部,股息率达到6.8%接近行业顶部,隐含非常悲观的预期。市场担忧或主要源于:存量问题是否出清、盈利能力能否改善。长板凳研究认为:一方面,存量问题逐步得到解决,另一方面,公司经营管理逐步提升,业务改善逐步发挥作用,成效或从明年开始显现。

估值

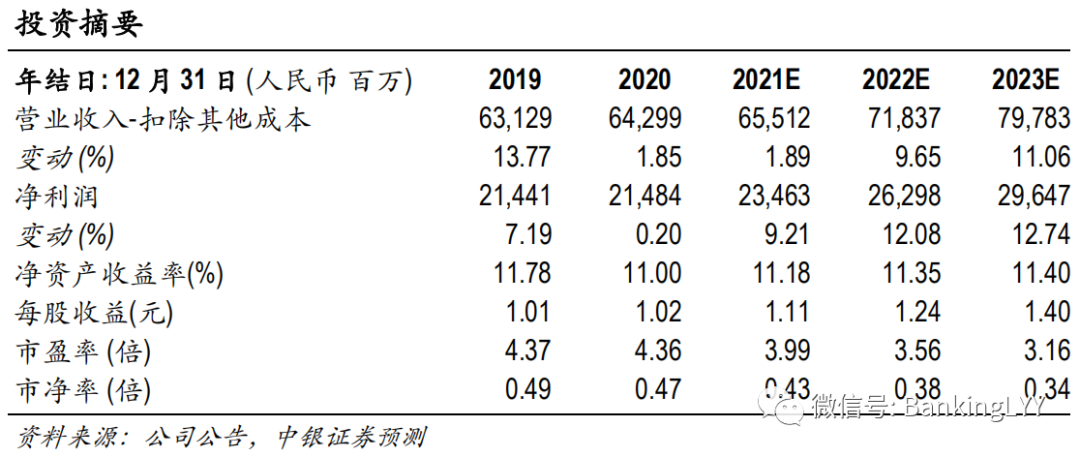

参考长板凳研究前面对于公司的分析,存量问题改善,拨备压力缓解,业务提升促进未来信贷结构调整,存款增长和中收增加,逐步提升公司的盈利能力。长板凳研究调高公司的盈利预期,2021/2022年EPS为1.11/1.24元的预测,目前股价对应市净率为0.43x/0.38x,“增持”评级。

评级面临的主要风险

房地产、经济下行压力超预期导致资产质量恶化超预期。

一、区域优势不可复制

北京地区客户优势突出

1.1主要经济带、核心城市的网点区域优势不可复制

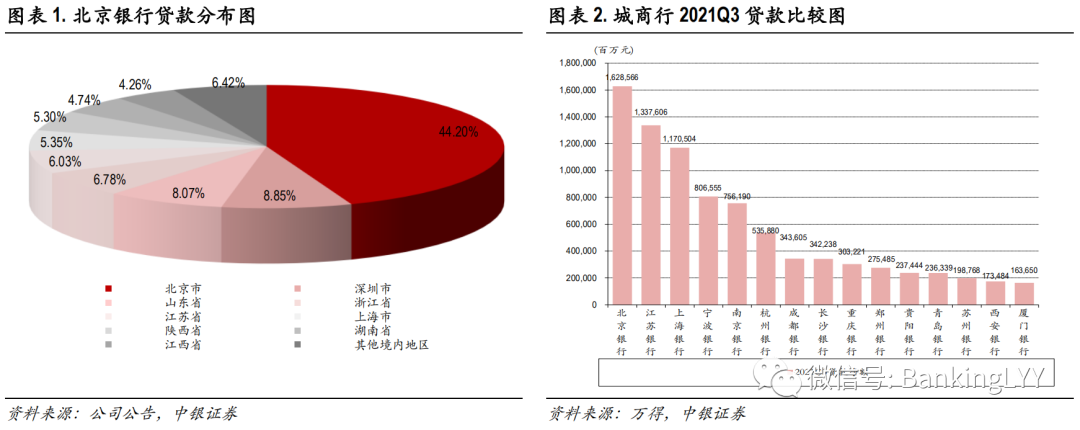

北京银行是第一大城市商业银行,规模、盈利等均居于城商行首位,北京银行网点覆盖长三角、珠三角、环渤海和长江经济带核心城市,随着城商行异地网点设置受限,北京银行网点优势相比城商行同业已经难以复制,未来拥有更广阔的市场空间和可能性。公司资产主要分布北京、深圳、山东、浙江等经济发达区域,网点主要分布在直辖市、省会城市,信贷投放在北京、深圳和上海的份额超过60%。

北京银行网点覆盖这些区域和非核心城市、不发达区域相比,金融渗透或者互联网等其他业态发展对行业冲击影响已经充分。这些区域经济发达、市场开放、信用环境更好,同时这些区域市场同业竞争、互联网竞争、其他金融同业竞争均已经非常充分。这些区域的银行特别是直辖市和省会相对其他区域,存款市场化程度更为充分,居民财富结构相对多样,企业经营更为现代化,企业融资更多样化。

1.2深耕北京地区客户、机构业务优势持续巩固强化

北京银行在北京区域拥有 3 家分行、近 300 家网点,拥有本地深厚客户基础。社保卡、公积金等奠定本地零售业务基础;支持首都重大项目、重点企业,沉淀优质对公客群;长期服务政府和本地机构,在财政、社保、医保、医疗、教育等机构业务领域均有显著优势。

2020年公司设立机构业务部,提升机构业务战略定位,巩固强化财政、社保、医疗、教育等领域业务优势,带动其他业务发展。

财政方面:2020年开通通州区级财政授权支付委托代理业务,成为17年来唯一新增的代理银行。中标怀柔区国库集中支付业务、平谷区养老资金专户业务、昌平区国库集中支付业务。全面深化北京市财政业务服务,上线北京市非税收入收缴电子化系统,连续16年中标北京市市级财政非税收入收缴代理银行;北京市城乡居民和灵活就业人员开通手机银行端保险缴费渠道。

社保方面:成功突破开立北京市城乡居民养老保险基金账户;作为唯一城商行参与首批央保卡发行工作;配合北京市医疗保障局启动信息平台建设,对接普惠健康保补充商业医疗保险销售。首次中标北京市住宅专项维修资金业务代理银行,与北京住房公积金管理中心签署业务合作协议,积极提升公积金客户的交叉销售。

医疗方面:北京地区医保客户巩固。推出“智慧医保 2.0”综合服务体系,2021年上半年医保关联新增客户同比增长 61%,并通过医宝金及新客专属等产品有效引流、拓客;配合北京市医疗保障局启动信息平台建设,对接普惠健康保补充商业医疗保险销售。

智慧医疗系统业务模式:医保客户可以通过北京银行手机银行激活医保电子凭证、挂号和购买药品等,可用二维码支付,支持查询和报销等场景,公司作为首家城商行获得全国医保电子凭证资质,医保全国通用,可以跨区互认。进一步,通过医保卡专属理财“医保金”,激活客户拓展客户,并进一步给与医保客户信用卡绿色通道,推进交叉销售。

教育方面: 2020年6月底,北京银行启动“智慧教育”项目,由零售银行部、机构业务部、电子银行部、交易银行部、软件开发部共同完成,实现线上缴纳学费、住宿费、伙食费、杂费等多场景费用的便捷服务,面向学校内部管理、家长、学生全面系统服务。2021年中期,“校园缴费”产品,已在 79 家教育机构落地,较去年新增26家机构。

二、经营管理推动业务提升

业务改善激活客群

2.1“京匠工程”数字化战略全面转型

优化科技部门组织架构调整,形成了“1+3+1”的信息技术治理结构[1],提升与业务部门协同效率,战略重点有对应部门负责落地。“1+3+1”表示信息技术条线有三个部门和北银金融科技公司。2020年公司在原“线上业务专业团队”基础上设立了数字金融部,连接前台业务部门和后台科技部门的桥梁,推动传统产品和服务的数字化、线上化转型。成立数据管理部,牵头数据治理,保障数字化转型。电子银行部聚焦零售、“移动”等战略。科技子公司意在更多外部合作,并将内部成果输出。

科技投入持续提升。2020年,北京银行科技研发投入共计 22 亿元,占营业收入比重提升至 3.4%。加强科技人才引进和队伍建设,加大科技研发人才储备,北京银行信息科技条线与金融科技员工人数合计接近八百人,人数占比5%左右。

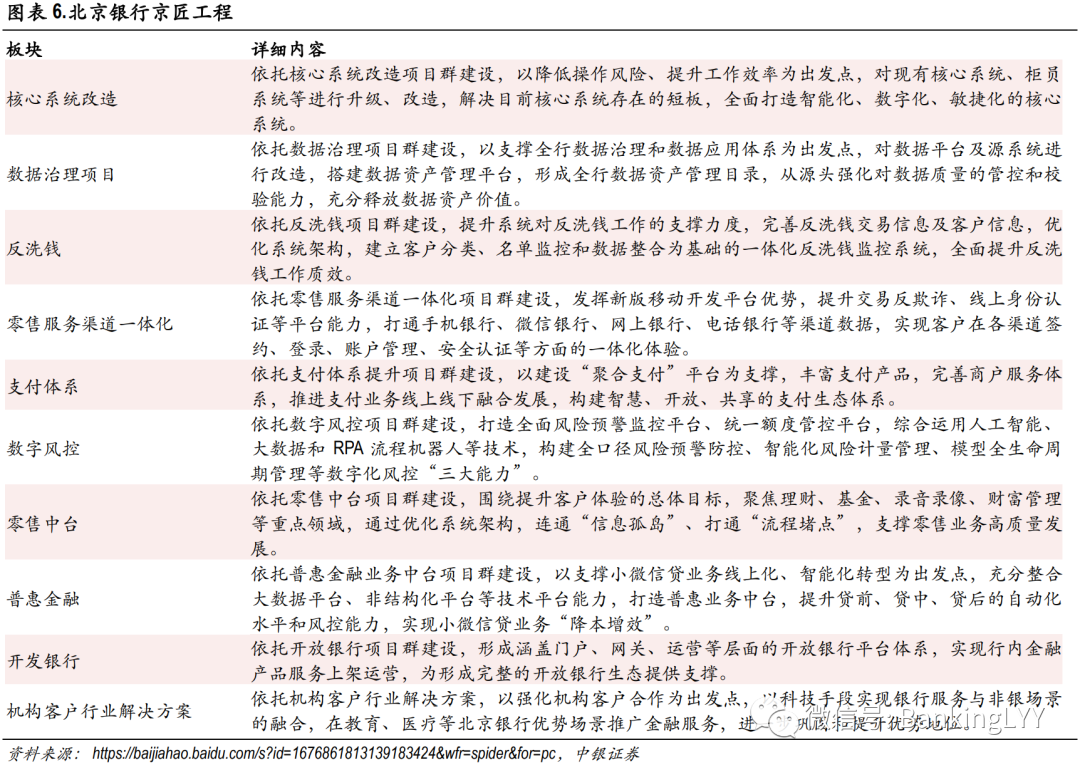

启动并持续推进“京匠工程”十大项目群建设,搭建金融科技新的基础平台,从核心系统、数据治理到业务系统、到客户系统,通过全面系统覆盖,逐步推进数字化转型落地。

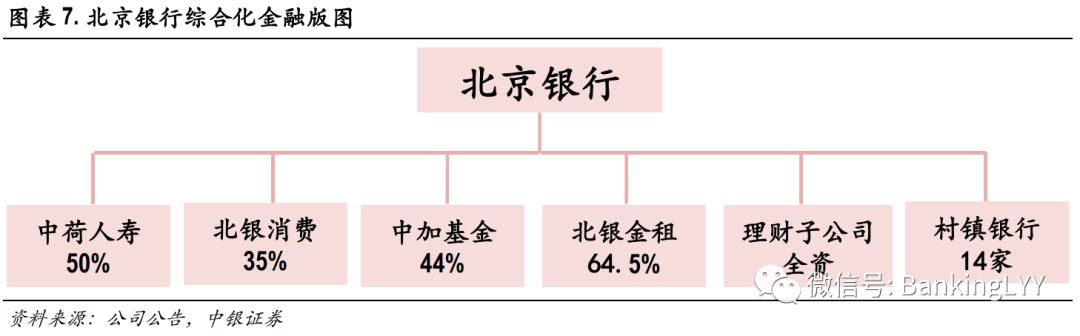

2.2综合金融服务牌照较全面,财富业务推进积极

北京银行综合金融牌照较为全面,人寿保险、基金、金融租赁、消费金融、理财等领域。公司通过设立子公司、合营、合资公司完善综合经营牌照,包括中荷人寿、中加基金、北银租赁、北银消费等,牌照优势优于城商行同业,公司综合经营和服务能力较强。

财富业务产品线丰富,近年来发展加速。2020年,理财、基金、保险、贵金属、第三方代销等累计销售超7500 亿元。基金方面,重视优质产品和头部基金公司,业务增长迅速。2021年中期,公募基金销量 217 亿元, 同比增幅 89.5%,私募代销产品销量72亿元,同比增幅 234%。保险方面,2020年中荷人寿总资产312亿,持续较快增长,2021年上半年保险代销中收创利已达2020年全年水平,与中荷人寿联合定制专属保险产品。理财产品规模3317亿,积极转型,提升投研能力建设,丰富产品体系布局。

财富客户基础持续夯实,零售业务持续较快增长。2021年中期,零售客户数达到 2455 万户,较年初增长97.5万户,同比增长 200 万户,为近五年来增量最高水平;VIP 客户规模超 75 万人,较年初增幅 8.5%,私人银行客户突破 1 万户,中高端客户基础持续夯实。3季末,零售AUM增长至8472亿元,零售贷款、零售存款分别较年初增11%、8%,持续增速快于全行贷款和存款平均,零售条线利息收入占贷款利息比重升至38%,前三季度零售中收净收入同比增长27%,财富类同比增长87%,保持快速增长态势。

2.3科技金融和文化金融特色业务优势持续强化

2020年,公司科技金融贷款余额 1614 亿元,文化金融贷款余额 675 亿元,两大特色金融业务占公司银行贷款25%,占总贷款比15%。

在科技金融方面持续发力,成熟模式持续复制,专营机构不断增加,科技企业覆盖持续扩大。公司科技金融模式较为成熟,通过与政府平台合作,设立专营机构,提供覆盖科技企业生命周期的金融产品和服务。近年加大模式推广,与南京、上海、陕西、深圳等地政府机构合作,拓展科技金融业务。2021年中期,科技金融支行26家,较上年增加3家。在2020年年报披露,科技金融贷款在中关村示范区始终排名第一;北京地区科技贷款余额 1051 亿元,北京地区上市企业服务覆盖率超过 80%,其中主板、中小板、创业板上市及新三板创新层和精选层挂牌企业中,客户覆盖占比分别为 87%、86%、85%、77%;北京地区 33 家科创板上市企业中,24 家为北京银行客户,占比73%。

2021年中期,文化金融专营机构22家,文化金融模式复制扩展。不断改善和提升文化金融产品:2020年升级知识产权质押贷款产品“智权贷”;研发适合文化产业园区专属信贷产品“文园贷”,支持了多部优秀影视作品;通过机构业务拓展,与北京市委宣传部、西城区政府、中国版保中心共建北京版权资产管理与金融服务中心,打造版权质押产品体系,研发专属产品,对接国家知识产权出版社全国大数据,研发“科企贷”产品。

三、存量风险逐步出清

重塑风险管理

针对前期公司发生的资产质量和风险问题,公司从客户、制度、流程等方面,改善风险管理,重塑风险文化,控制资产质量。

3.1客户结构根源控制风险,聚焦优质企业、发达区域

公司从客户结构根源控制风险,强化准入管理,存量投向更专注符合国家和区域战略的优质大企业、聚焦核心区域和普惠金融投放。

第一,提升政策和行业研究,主动引导授信和指引业务。组建完成信贷政策研究专家团队,制定信贷客户结构调整策略。通过精细化授信指导意见,结合自身业务特点和风险偏好对20个板块共117个细分领域制定客户和项目准入标准。

第二,加大对重点项目优质企业的投放,控制其他大型客户单户授信。聚焦国家和北京重点项目和大型优质企业投放,如北京城市副中心、大兴临空经济区、冬奥会场馆等重点领域。加强大额风险管控,严格分类压降,截至2021年三季度末,除支持国家和北京市重点项目外,10亿元以上集团客户授信风险敞口及户均较年初均有所下降[1]。

第三,区位更加聚焦北京、深圳等发达区域。公司业务布局更趋聚焦,更多增长来自北京、深圳等经济发达区域,2021年上半年,公司投向北京地区、长三角、珠三角地区的信贷增量占比达到 85%,高风险地区持续下降。

第四,持续增加普惠金融投放,风险偏好较低。媒体报道中[2],公司提到“进一步弱化“枣核形”客户结构特征,国家和区域重点项目优质大型企业和优质项目信贷投放力度,推动普惠小微业务提质、增量、扩面,主动分流部分中间类客户”。2021年三季度,普惠金融领域贷款余额1253亿,同比增速40%,增量占比25%。普惠小微新放贷款平均利率水平 4.65%,大幅低于2021年3季度全国普惠小微企业贷款利率4.89%,差距达到34bp,定位更为审慎,普惠小微不良实现“双降”。

3.2重塑风险流程、制度和文化,强化风险管控

针对前期发生风险事件,公司加强“人”管理,增加制度、流程,完善风险防控体系,多维度提升风险管理的有效性。

第一,风险责任更为落地,加强对风险相关人员管理。加压实风险管理责任,压实管理责任、风险防控主体责任,建立关键人员风险履职档案。建立风险倒查机制,严格责任定性,引导尽责强化问责。

第二,强化执行管控,总行制定的风险控制政策在总、分行有效执行。优化风险管控流程,控制分行风险,确保总行风险管理要求有效落地。调整分行业务审批权限,建立分行权限内审批业务监督机制、审批业务实时抽查机制、重点派驻督导机制,控制分行权限,对分行和业务部门等授信全流程风险管控并现场督导,确保各分行等规范用权、审慎用权。

第三,完善系统数字化模式,加强风控。推进全面风险预警管理平台开发工作,推进风控指挥中心建设,优化升级信用风险管理系统,完成财务预警系统等开发,增加客观支持,减少因主观因素导致认定偏差。

3.3问题贷款持续出清,拨备或逐渐改善

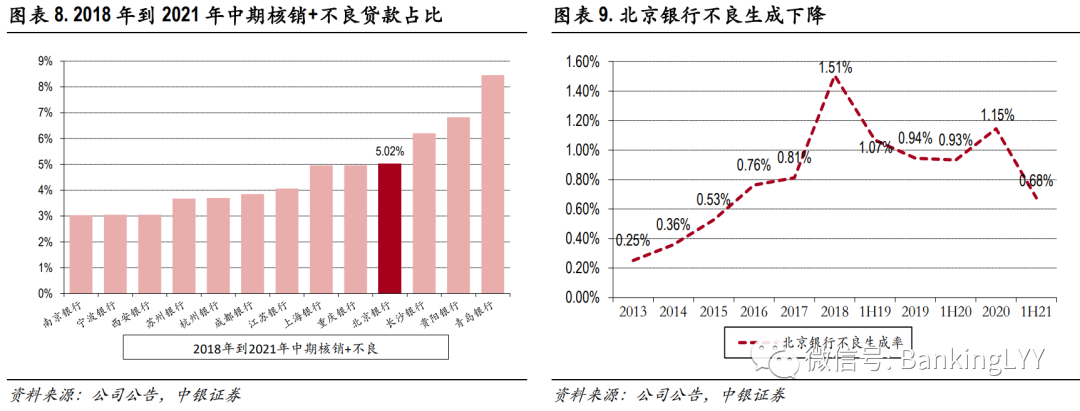

存量问题持续出清,过去几年核销较为充分。2018年到2021年中期,公司合计贷款核销3.93亿,叠加合计634亿, 相当于2018年贷款的5%,处于城商行较高水平。

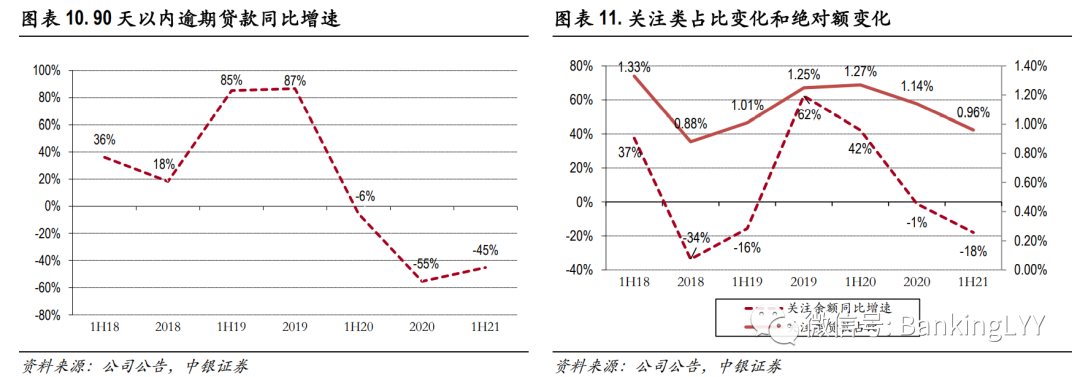

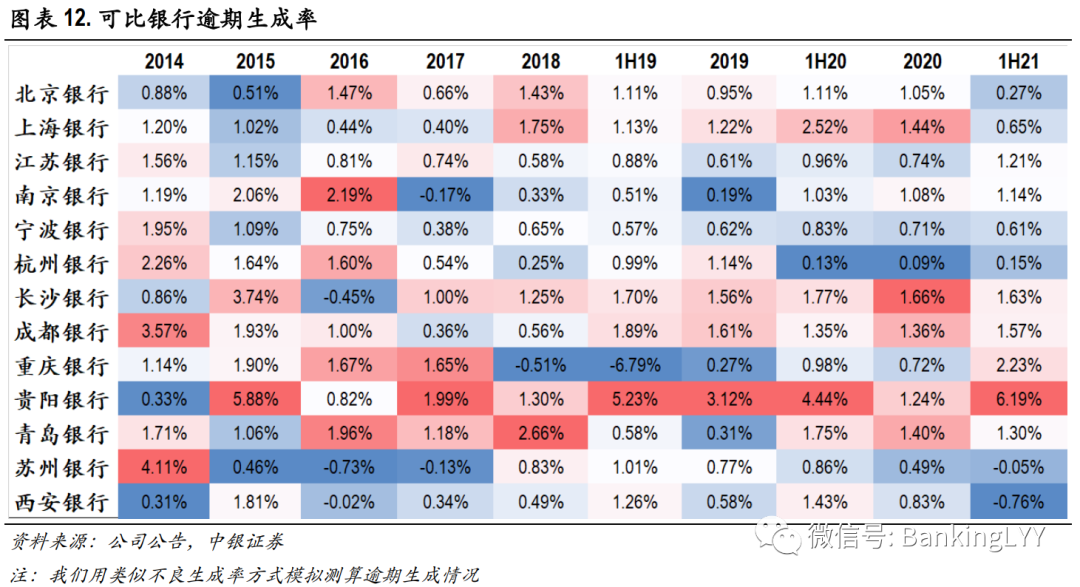

新生不良持续改善,资产质量压力持续下降。存量问题持续出清同时,新增不良持续缓解缓解。不良生成率逐步下行,长板凳研究测算逾期生成率,逾期生成水平较低,处于同业较低水平。从90天以内的逾期增速亦显著下降。关注类贷款占比亦持续下降。

四、财务分析:盈利能力行业中游

基本面表现持续改善

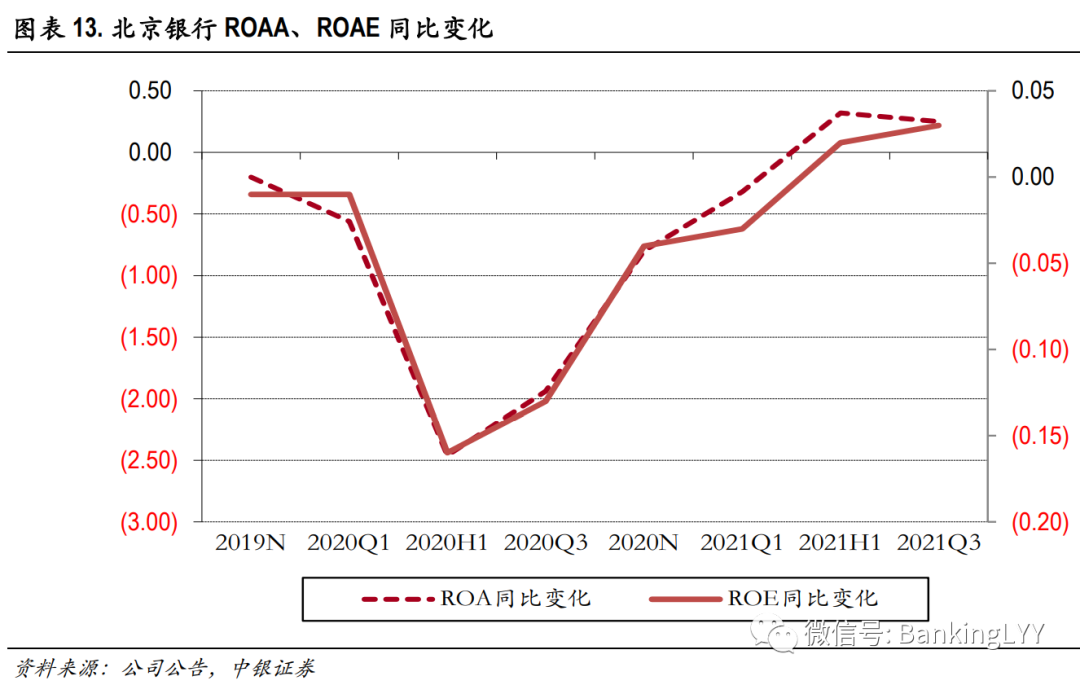

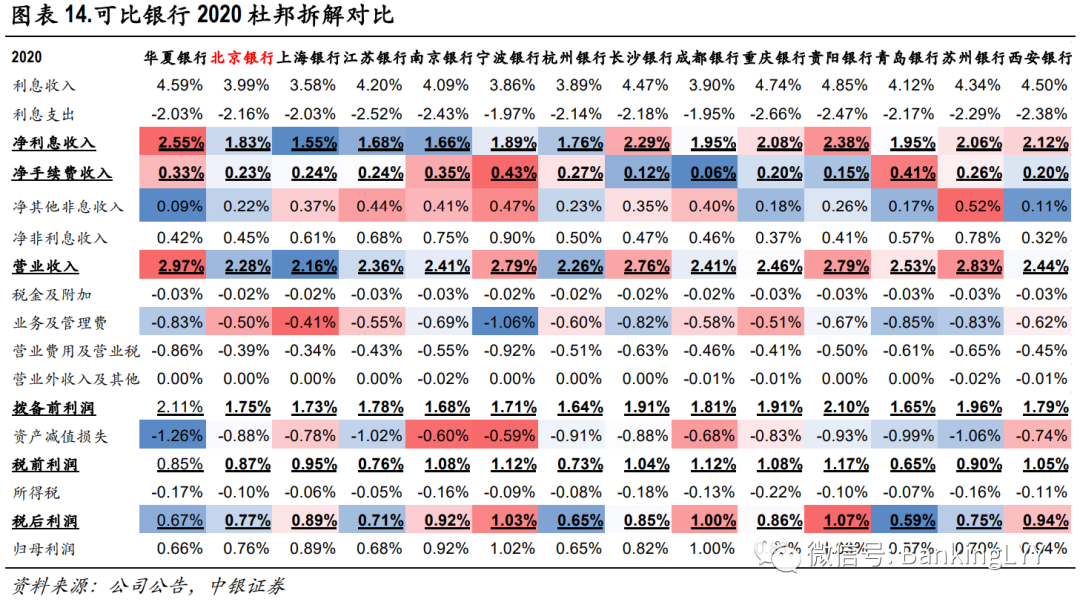

净资产盈利能力和资产盈利能力处于上市银行中游略偏弱,相对城商行同业亦中等偏弱,一方面,2020年以来随着疫情冲击过去,盈利情况表现持续改善,另一方面,资产质量持续改善,基本面实际改善幅度可能比报表盈利幅度更大。

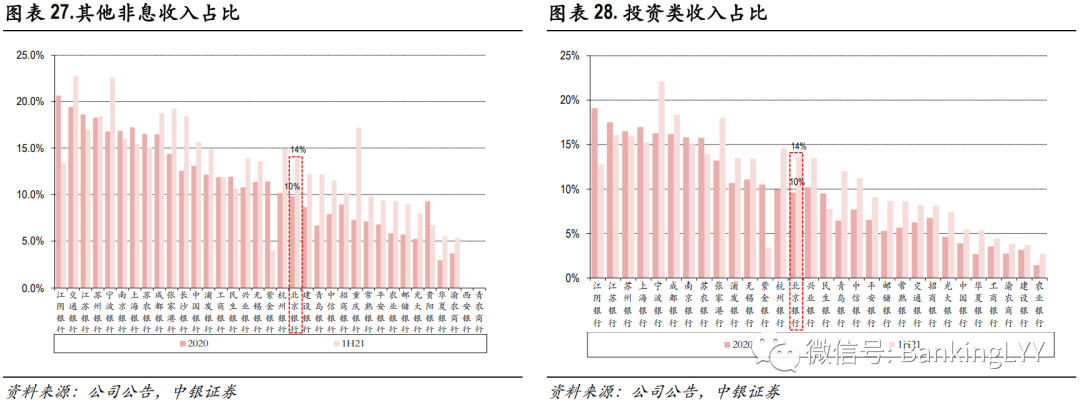

在城商行同业相比,公司ROAE略偏低,主要源于ROAA,杠杆水平亦不高。ROAA偏低原因,主要源于收入端,第一,公司息差相对偏低,主要贷款收益率偏低。第二,手续费和其他非息亦较低。这些的影响超过了公司在存款成本、费用控制等方面的优势,压制了公司的盈利能力。

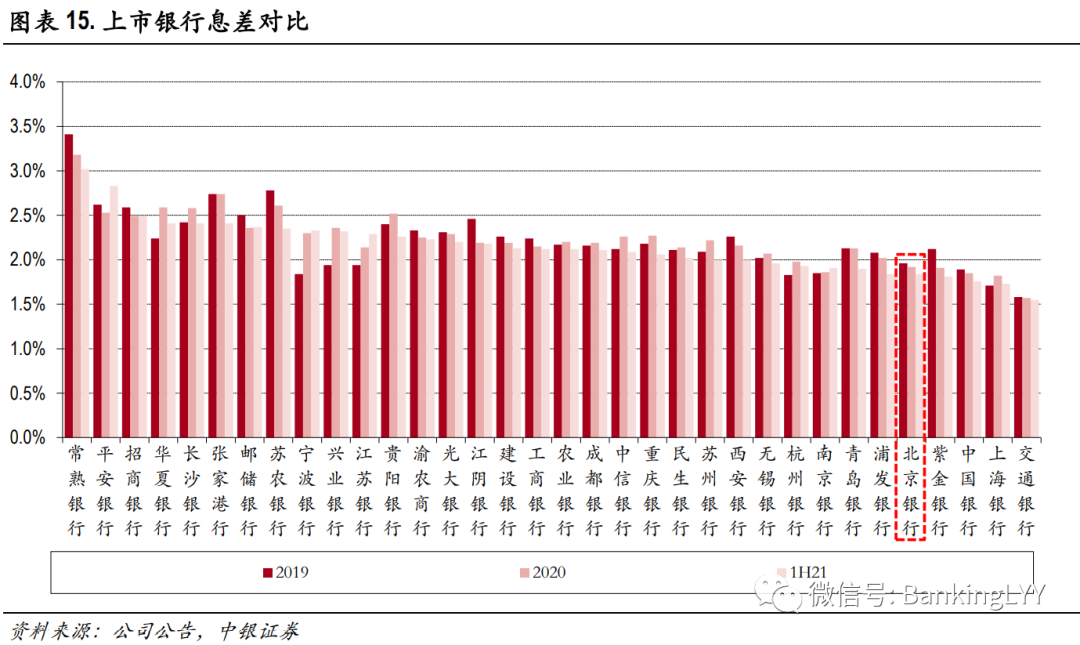

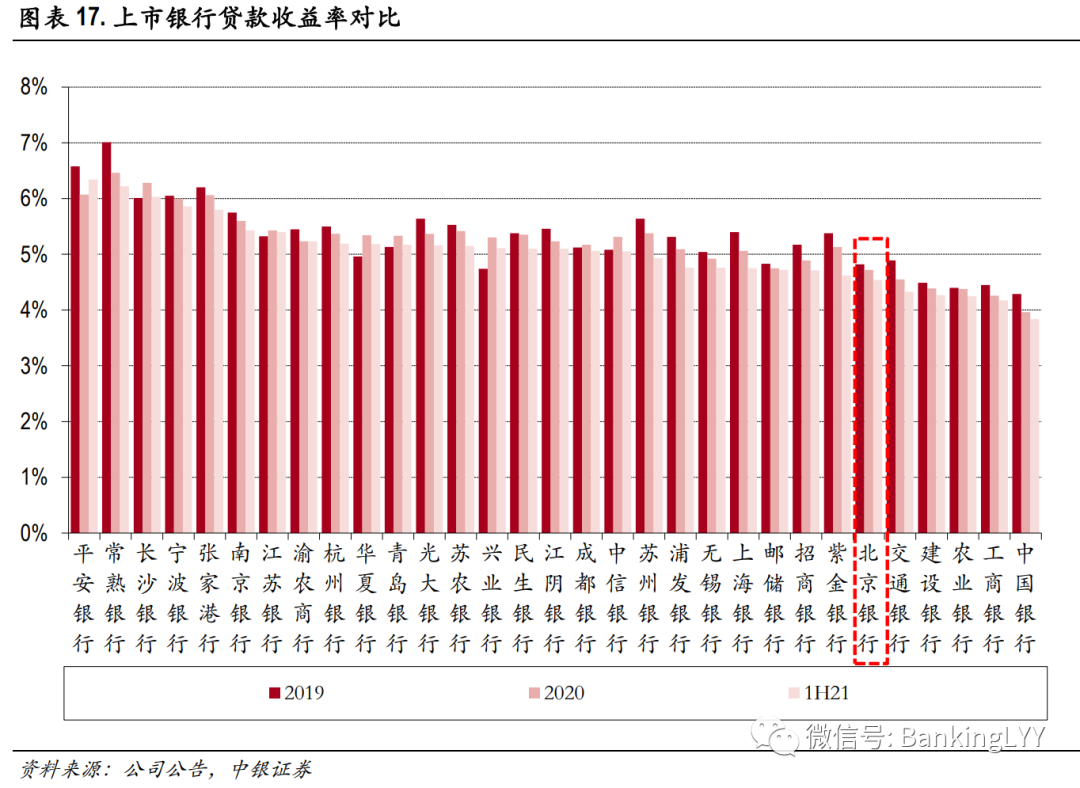

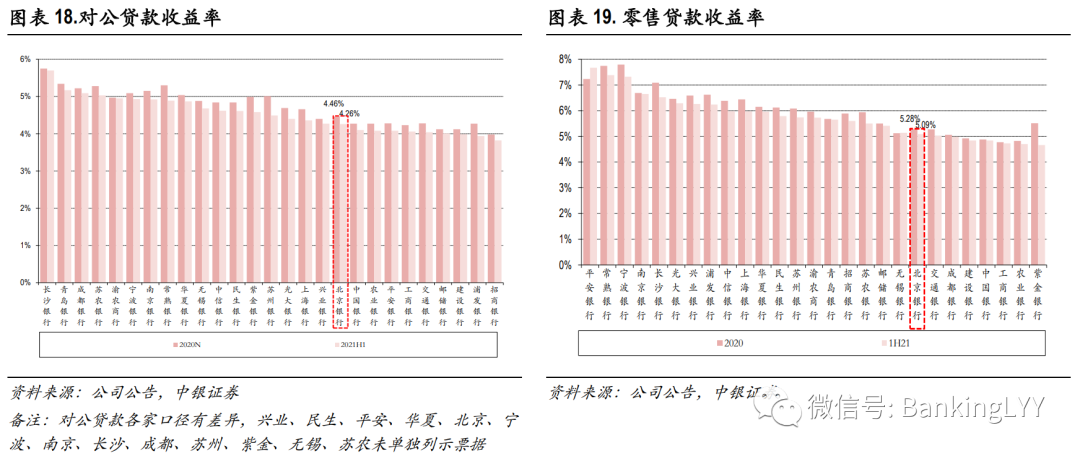

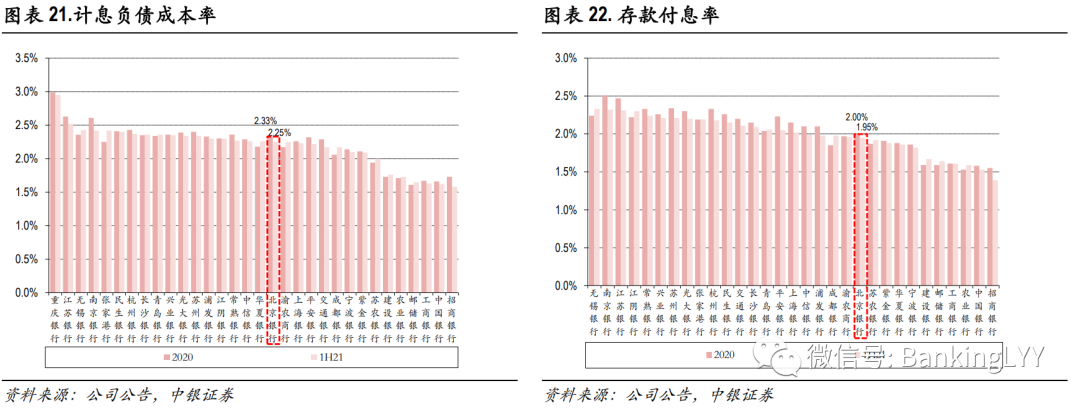

4.1息差略低,贷款收益率偏低

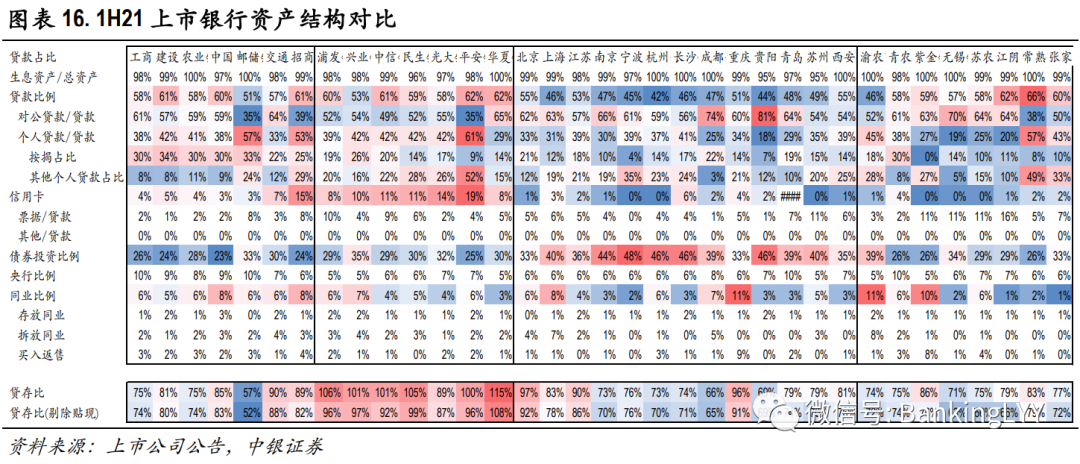

息差处于全部上市银行较低水平,源于资产方收益率较低,贷款收益率较低是主因。净息差相比城商行同业,仅略好于上海银行,主要源于资产方收益率处于城商行底部,其中贷款收益率偏低,对公和零售收益率均偏低。相对其他银行,除了资产方偏弱外,相对其他资产收益也偏低的国有大行等,负债成本偏弱。

(1)资产方来看,贷款收益率是影响资产方收益率偏低主因。

结构看,贷款占比较高,贷款占比结构不能解释资产方收益率偏低的原因。相对于城商行同业,贷款总体占比较高,相对其他类银行贷款占比略低。其中零售占比处于城商行中等偏低,按揭占比更高。对公贷款占比处于城商行同业中等水平,处于行业较高水平,票据占比较略高。

收益率看,相比城商行同业,贷款整体收益率最低,对公贷款最低,个人贷款也偏低,零售贷款收益率偏低与按揭占比较高有关。

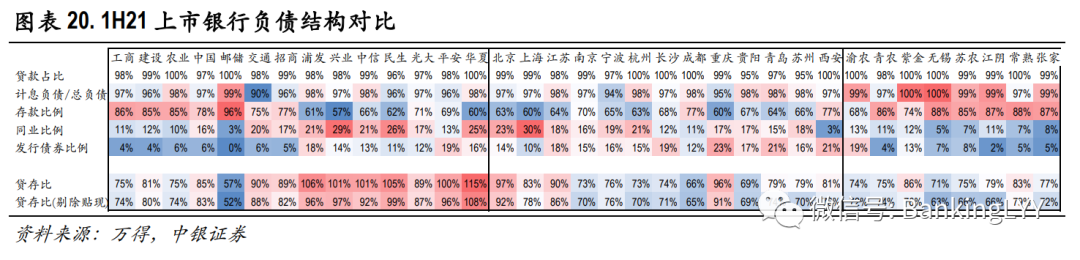

(2)负债方,计息负债付息率处于城商行同业中部略低位臵,存款占比较低,存款成本较低。

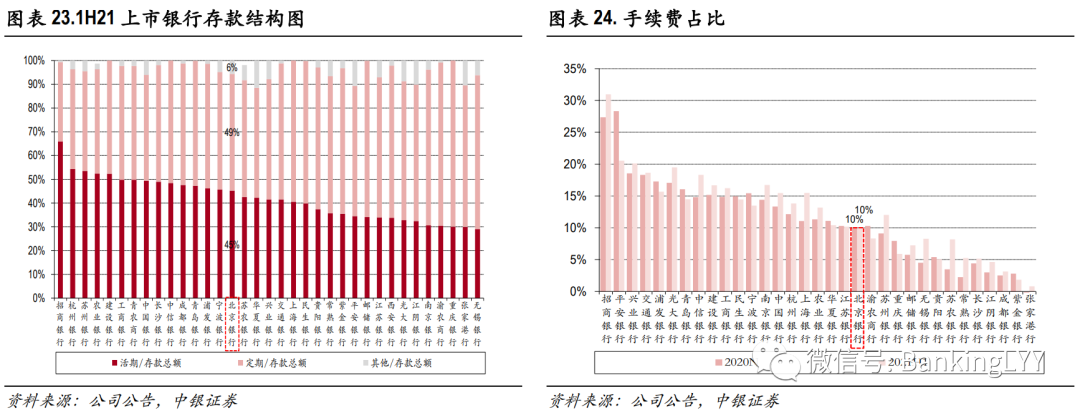

结构上,相对城商行同业,存款占比较低。北京银行 2021H1 存款占比 63%,处于城商行最低水平。收益率上,存款成本较低,活期占比较较高。北京银行 2021H1 存款收益率 1.95%,处于城商行同业较低水平。活期占比处于城商行同业较好水平。

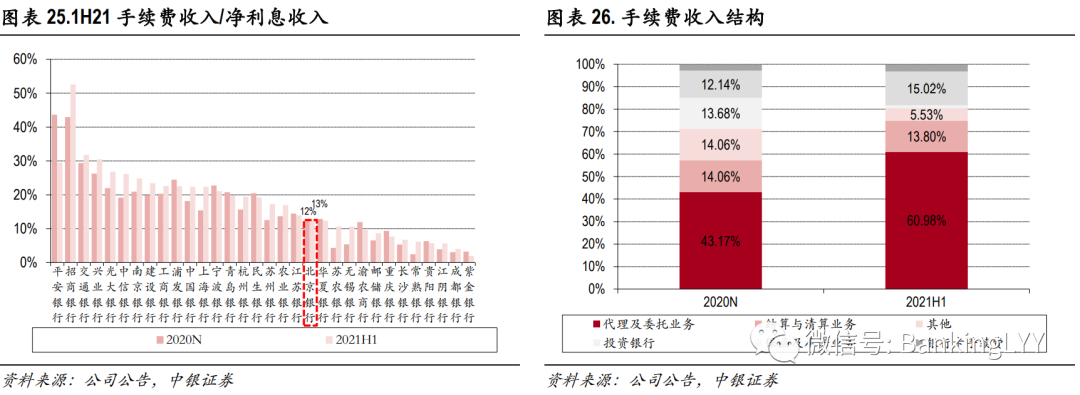

4.2 非息占比居于城商行中等,仍有较大提升空间手续费收入占比处于行业中等偏低的水平。

手续费/营业收入和手续费/总资产,北京银行出于城商行中等水平。公司手续费主要构成包括代理及委托(理财和代销等)、结算和清算业务、投行、保函及承诺、银行卡等等,其中代理占比最高达到 40%,清算、投行和承诺相关亦占比超过 10%,其他部分占比较少。

手续费收入近期表现偏弱,或主要理财转型、投行等业务阶段性影响有关,随着投行等业务的恢复,冲击或消退。

城商行整体资产结构看,投资类占比较高,其他非息占比较高。相比城商行同业,其他非息占比较低,投资类相关收益占比亦较低。

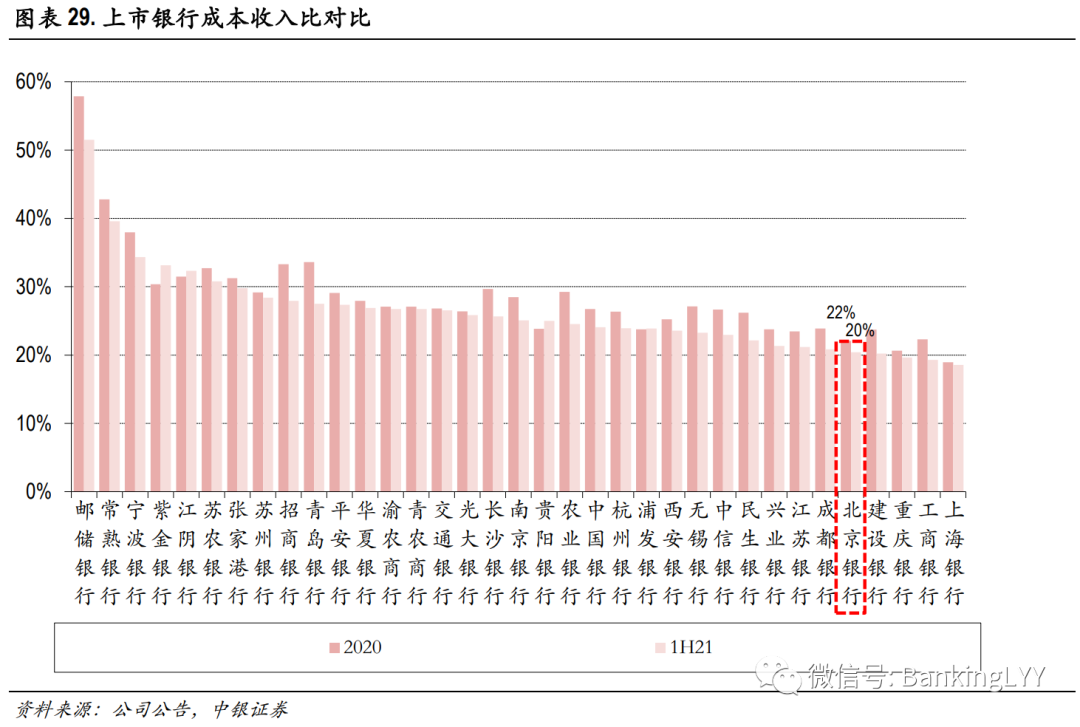

4.3 成本控制能力持续行业最优行列

成本收入比、业务及管理费/总资产,处于行业最优行列,相比城商行同业仅仅低于上海,考虑到非贷款业务占比更低,成本水平城商行持续领先。考虑到公司核心管理团队、科技、文化等持续优势保持,公司激励机制或更倾向前台。

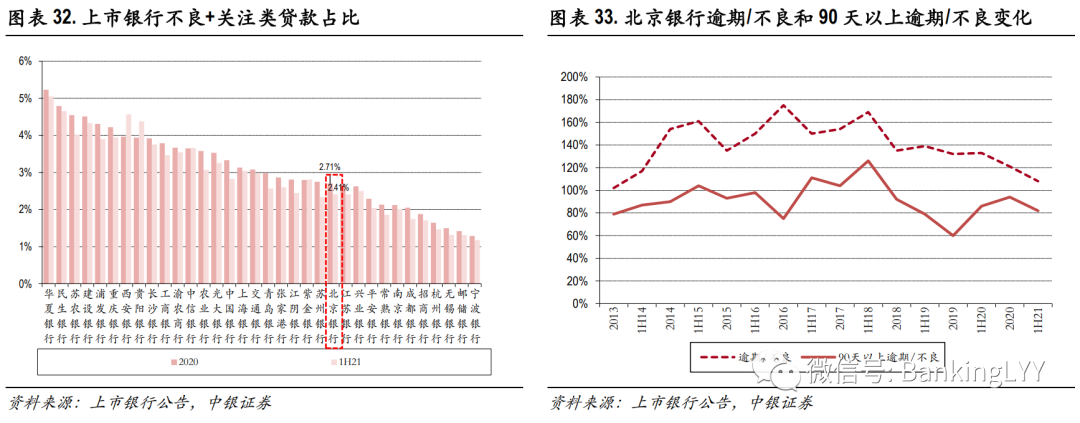

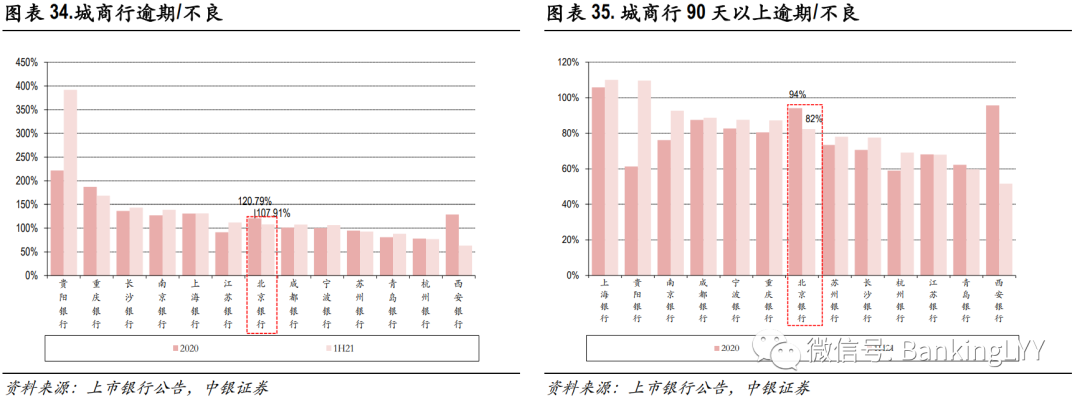

4.4 资产质量持续改善,拨备积累或缓慢提升

存量问题贷款行业低位,不良确认较为充分。不良率处于城商行同业较高水平,不良+关注处于城商行较低水平。前文长板凳研究已经分析,公司过去几年核销力度较大,处于城商行同业较高水平,存量问题正在逐步出清。不良确认较充分,位于城商行中等,2021 中期 90 天以上逾期/不良 82%,逾期/不良107.9%,不良确认持续改善。

不良边际改善显著。存量问题持续改善同时,新增不良大幅缓解。前文长板凳研究已经分析,测算不良生成率、逾期生成率持续下降,90 天以内逾期余额同比大幅下降。

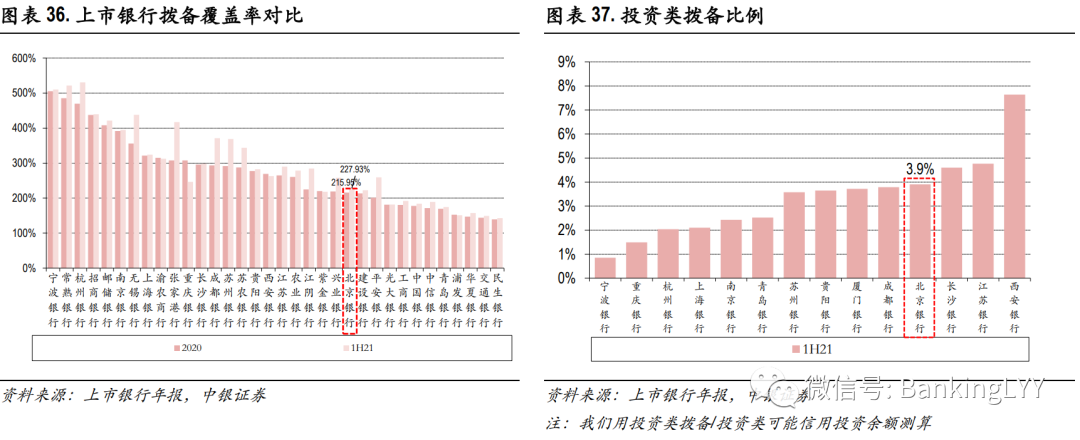

贷款拨备覆盖较低。拨备覆盖率处于行业较低水平,拨贷比亦偏低,大量核销滞缓了存量拨备提升。信用成本新增计提前期处于行业中游水平。

表外计提基本较为充分。非贷部分减值合计 232 亿,简单测算投资类存量拨备/预测信用相关投资3.9%,处于城商行较好水平。

4.5 永续债发行后,资本实力增强

公司核心一级资本处于行业中游,三季报一级资本和资本充足率略低,公司四季度完成 600 亿永续债发行,一级资本和资本充足率大幅提升 2.7 个百分点,资本实力显著提升。参考监管要求,资本压力不大,或有资本缓冲需求。

五、基本面持续改善可期

估值偏差有望收敛

长板凳研究看好北京银行未来基本面改善,估值提升。存量问题逐步出清,经营管理推动业务提升,存量客群优势逐步激活,业务改善会逐渐体现在公司收入、拨备和盈利,公司盈利能力或逐步提升,将持续推进公司预期改善和估值提升。

首先,公司存量资产质量问题持续出清,压力大幅缓解。存量核销已经规模较大,后续存量问题的拨备压力大幅缓解。更重要的是,公司针对前期风险事件,完善了风险制度,新增压力亦有缓解。未来公司资产质量或持续改善,拨备压力或持续缓解。

第二,公司存量客户基础较好,全国核心经济带布点的区位优势不可复制,北京区域优势尤其突出,特别是 2020 年以来,机构业务部设立,北京地区优势或持续巩固和强化。

第三,在存量问题化解同时,公司管理层积极推进战略落地和业务提升。推进机构业务、数字化转型、零售提升和特色对公等,并且这些战略有组织架构对应,明确部门推进,并在投入、人力和激励进行倾斜。公司明确提出客户倍增计划,做大做实客群,区位和客户的潜力或逐步激发,有利于未来信贷结构调整,存款增长和中收的增加,将逐步提升公司的盈利能力。

目前公司估值接近行业底部,股息率达到 6.77%接近行业顶部,隐含非常悲观的预期。长板凳研究认为市场担忧主要源于:存量资产质量问题是否出清、盈利能力偏弱现状能否改善。长板凳研究认为:一方面,存量问题正在逐步得到解决,并且风控重塑更为审慎;另一方,公司经营管理逐步提升,业务改善逐步发挥作用,在明年开始逐步显现。

参考长板凳研究前面对于公司的分析,长板凳研究调高公司的盈利预期,2021/2022 年 EPS 为 1.11/1.24 元的预测,目前股价对应市净率为 0.43x/0.38x,估值接近行业底部,股息率位于行业接近行业顶部,公司未来估值提升空间较大,持续看好公司价值和股价表现。

风险提示

房地产违约风险大规模爆发。2021 年房地产监管政策趋严,下半年个别企业违约风险引发市场对于银行资产质量的担忧,随后监管释放积极信号维护房地产市场的稳健发展。展望后续,如果房地产宽松政策不及预期,导致房地产违约风险大规模爆发,将对银行的资产质量带来冲击。

经济大幅下行超预期。银行作为顺周期行业,行业发展与经济发展相关性强。宏观经济发展影响实体经济的经营以及盈利 状况,从而影响银行业的资产质量表现。如果经济超预期下行,银行业的资产质量存在恶化风险, 从而影响银行业的盈利能力。2022 年国内经济增长动能减弱,后续仍需密切关注经济的动态变化。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。