Part.01 2021年债市复盘

2021年利率债的走势大致可以分为三个阶段。

第一阶段(1-3月),由2020年底的“永煤事件”引发的信用风险担忧,从信用端传导至利率端,10年国债从年初的3.14%小幅上升至接近3.3%的水平;

第二阶段(3-6月),两会后,政策预期趋稳,资金面长期保持平稳,流动性较为充裕,利率债走出平稳但缓慢的小慢牛,10年国债下行至接近3.0%;

第三阶段(7-12月),货币政策转向宽松,共进行了两次降准及一次LPR降息,在各项政府会议上也明确表态对经济下行压力的重视和流动性方面的支持,期间债市持续下行但震荡加大,年底10年国债收于2.8%下方。

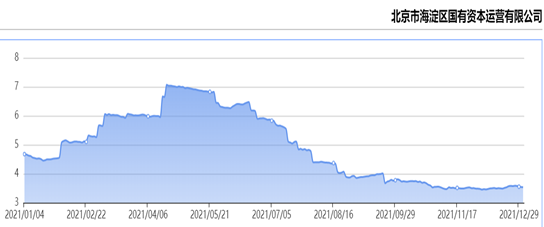

信用债整体平稳,跟随利率债下行,且信用利差进一步收缩。但细分市场“一波三折”。自“永煤事件”发酵后,包括山西煤企、天津城投、海淀国资等一系列国企被打上“网红”标签,估值大幅提升,实际成交收益率更是远高于估值收益率。这些企业的估值大部分在下半年逐渐修复,但修复的时间和原因不尽相同。煤炭企业主要依靠良好的经营业绩,在半年报公布后得到市场认可;而城投企业主要依靠政策支持和流动性宽裕,从一季报后估值即开始逐步修复。

下半年信用市场的风险主要集中在民营地产企业,与此同时,部分经营情况良好的龙头地产企业也受到波及,估值短期内有较大幅度的波动,不过不久就得到修复。

Part.02 2022年债市展望

短期看,在12月的降准和LPR降息后,债券收益率快速下行,利率债已经反映了较差的经济预期,甚至体现了对货币政策过度乐观的预期;信用利差在充沛的资金环境中已经压缩至历史地位,整体债券市场短期性价比不高。

全年看,十年国债的中枢和波动率可能都会进一步下降。经济增长中枢下行决定“上有顶”,通胀上行和稳增长的政策决定“下有底”,在维稳环境中,市场对未来主要政策发力方向和宏观指标预期充分;外部环境上,疫情的反复和美联储的加息节奏不会对国内政策和市场造成决定性影响。十年国债可能在2.6-3.0%之间波动。

信用债不仅绝对收益较低,而且信用利差也处于绝对地位,对于信用风险的风险定价极为不划算。在此环境下,公募基金普遍通过拉长久期以获得骑乘收益。交易风格的趋同性实际上一定程度会加剧未来潜在调整的幅度。

2021年,债券基金中,中长期债券25%和中位数收益分别为4.68%和3.83%;中短期债券25%和中位数收益分别为3.96%和3.27%。2022年,预测收益中枢较2021年下降30-50bps,实际收益率可能在3.0-3.5%之间。机构和个人投资者或将需要降低对2022年债券和债券基金收益的预期,但仍存在一些机会值得关注。

数据来源:WIND资讯

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。