全球股市:多空交织,股强于债

虽然遭遇新冠疫情的黑天鹅,但全球股市却经历了连续两年的大涨。站在当下,全球股市的多方因素和空方因素交织,为股市的2022年前景增加了不确定性。

多方因素方面:预计奥密克戎病毒不会影响到全球经济的复苏趋势,只会延缓其复苏的节奏,回到大规模社交隔离的状态更是不可想象,2022年全球经济预计将继续以高于趋势水平增长;财政政策保持积极的取向,美国拜登政府还在力推BBB财政计划,欧洲超7000亿欧元的复苏基金助力经济复苏,日本在新任首相岸田文雄推动下祭出史上最大规模的55.7万亿日元的财政计划;企业盈利水平继续增长,市场预计2022年各区域股指的盈利水平同比将有7%-10%的增长;供应链问题在就业市场逐渐回暖后,以及新冠疫情缓解后,预计也将逐渐好转。

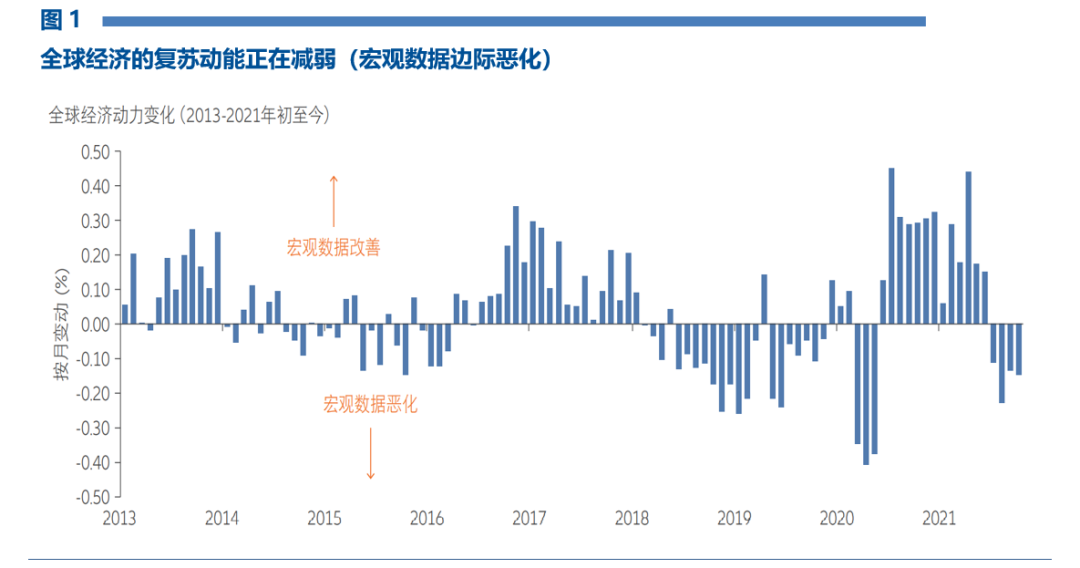

空方因素方面:全球经济复苏的动能已经在减弱,如下图所示,经济动能滑落至负区间;美联储转向鹰派立场,预计其在2022年有至少2次加息;积极的财政政策面临挑战,因当前的赤字率水平普遍位于高位,财政平衡能力较弱;通胀在短期依然是掣肘,高通胀的持久性已经在2021年超预期,是否会在2022年继续超预期尚未可知;股市估值水平高于历史平均。

但我们判断“股强于债”。原因在于,债市的低利率让其吸引力不足,且债市本身的估值也并不便宜(利差普遍在历史低位),而充裕的流动性让资金无处可去,投资股市成为别无选择(TINA, There is no alternative);此外,美股的散户化和买跌策略(buy the dip)的深入人心,让股市难以有持续的回调,资金倾向于害怕错过(FOMO,Fear of Missing Out);另外,股市的买方力量强大,除了散户资金入市,美股超万亿美元的公司回购也是支撑股市持续向上的稳定力量所在。

数据来源:安联投资

数据来源:安联投资全球股市:守正出奇,布局2022

全球股市宜采取“守正出奇”的策略,来布局2022年的投资。

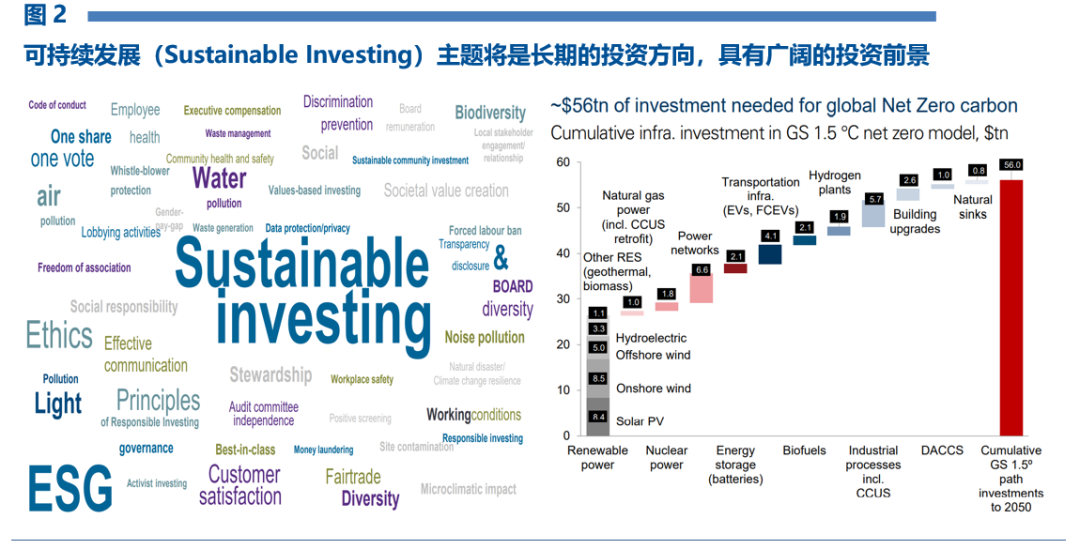

“守正”的涵义就是坚持长期主义,坚持长期视野下的投资策略。投资要面向未来,股票的价值也是基于未来盈利创造能力的贴现,所以唯有长期主义观点才能真正实现财富的保值增值。“时间,而非择时,才是驱动长期财富创造的源泉(Time, not timing, drives long-term wealth creation)”。我们认为在长期主义视角下,有两个方向值得关注和投资:其一是颠覆式科技创新。科技驱动人类文明进步,科技具有非线性增长的特征,一些颠覆式创新一旦应用具有盈利爆发式增长的潜力,故应当在颠覆式科技创新赛道果断布局且长期持有。其二是可持续发展主题。这一议题已经得到了全世界的广泛认可,例如ESG(环境、社会责任、公司治理)主题就是近年来方兴未艾的投资方向。如下图所示,据高盛的估计,若要实现全球的碳中和,则需要有56万亿美元的投资。可持续发展是面向未来且具有广泛价值观认同的重要投资主题,不应忽视和错过。

“出奇”的涵义是中端周期的一些投资机会,可为组合增强收益或分散风险。站在当下,两个机会可以关注,一个是通胀的主题机会,高通胀预计在2022年下半年前都难以实质性缓解,所以通胀主题值得投资,而有涨价预期的板块能够传递通胀,故而具有投资价值,另一个是收益率上升主题的机会,市场预计2022年美联储有2-3次加息,所以利率的上行是应有之义,历史看利率上行周期下金融板块具有较好的盈利前景。

数据来源:摩根资产管理,高盛

重要声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。预期生息水平是从宏观层面对该类资产大致回报区间的展示,并非预期收益率,不代表任何具体的产品是否盈利及收益水平。投资有风险。本公司不保证投资者一定盈利,也不保证最低收益或本金不受损失。投资者应充分考虑其风险承受能力、风险识别能力,谨慎投资。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。