一、2021年国内宏观经济形势变化回顾

2021年整体宏观经济呈现先扬后抑的走势,上半年逐步复苏,下半年超预期下行。GDP增速逐步下降,Q1-Q4分别为18.3%、7.9%、4.9%和4.0%,全年增速8.1%,两年平均增速5.2%。

回顾各季度的情况,Q1受到疫情反复和就地过年等因素影响,消费环比下降,但出口、工业生产和地产景气度较高;Q2延续复苏态势,结构依然分化,消费未能修复,基建投资也维持低;。Q3国内洪涝台风、疫情扩散加地产调控,工业生产和地产迅速回落;Q4地产剧烈下行,消费持续低迷。

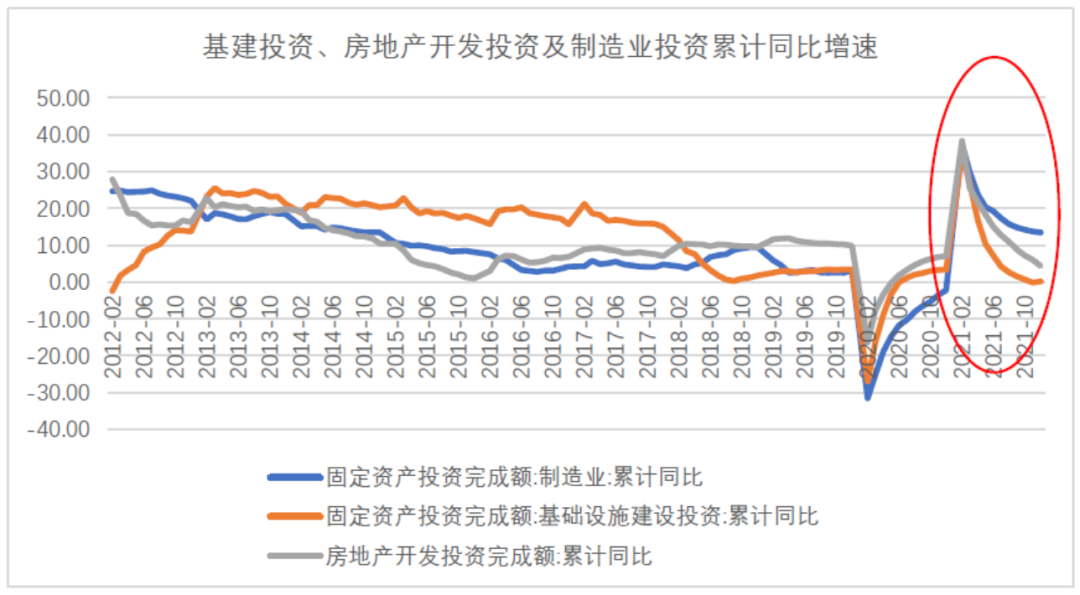

从全年的投资变化来看,高出口、高产能利用率和高企业利润率支撑了制造业投资快速增长,2021年12月制造业累计同比增速13.5%,在三大投资中最为强劲。

三道红线对地产的整治效果延续,5月份以来调控加码,房地产景气下降,截至2021年12月,房地产投资累计同比增速为4.4%;全年基建投资疲弱,投资累计增速仅0.21%。

数据来源:Wind,东海基金整理

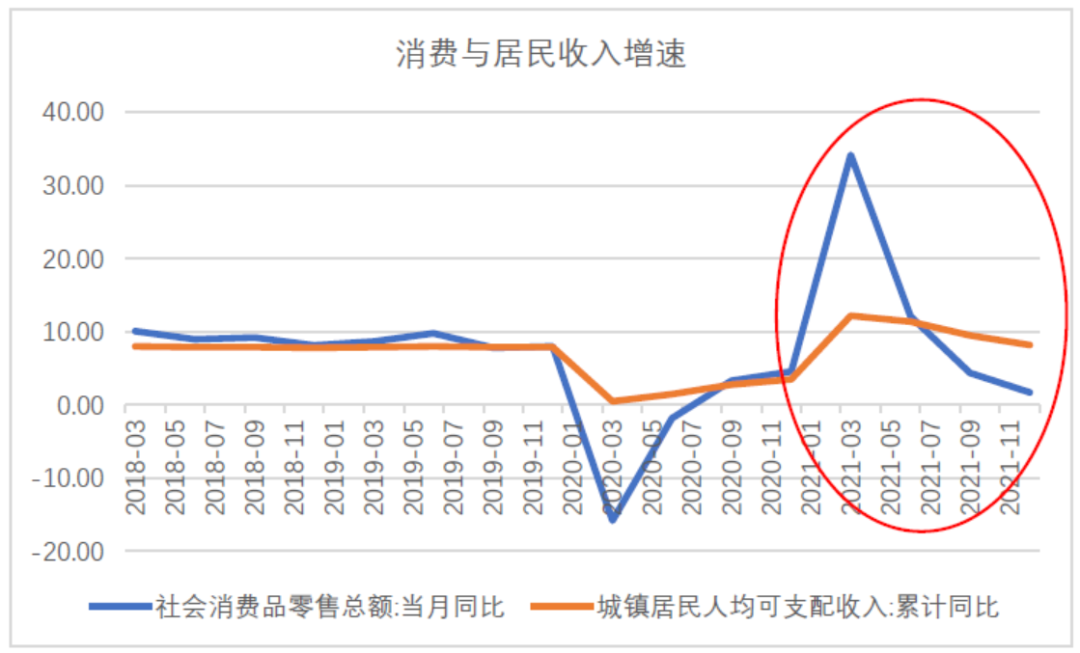

数据来源:Wind,东海基金整理从消费数据来看,全年持续下滑。受疫情反复冲击的影响,商务接待、出差、大型活动和会议普遍减少,社会集团消费恢复更慢。

数据来源:Wind,东海基金整理

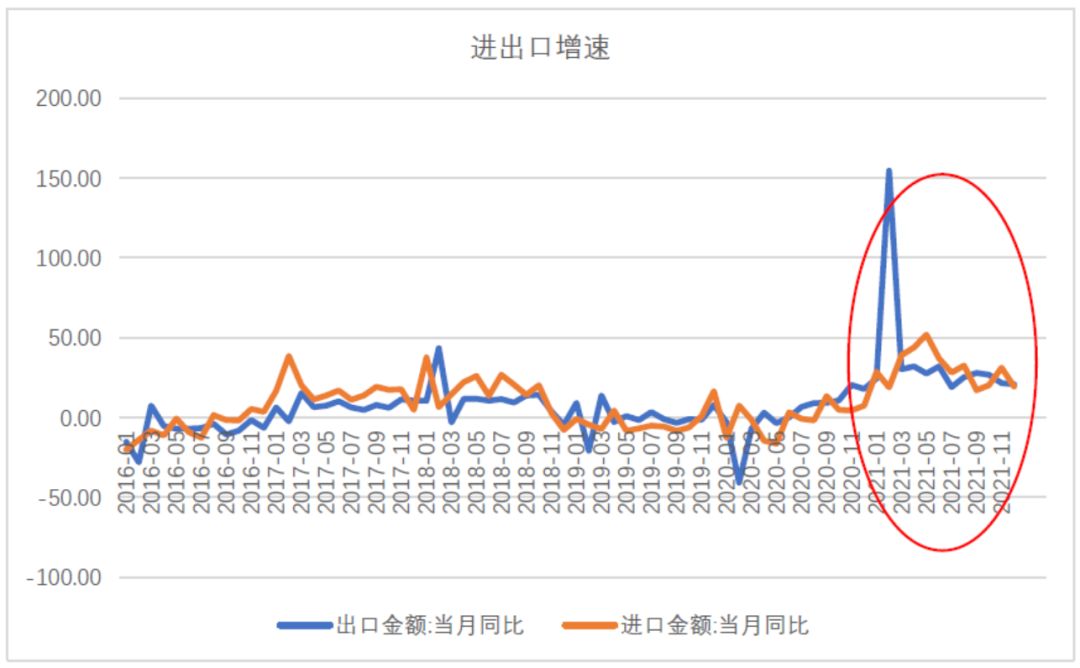

数据来源:Wind,东海基金整理传统经济支柱里仅出口保持较好的韧性。2020下半年以来中国最早控制住疫情和复工复产,开启了高速增长,出口占全球份额在2021年一二季度创历史新高。海外生产能力虽在缓慢修复,但受到变种毒株影响很不稳定。

数据来源:Wind,东海基金整理

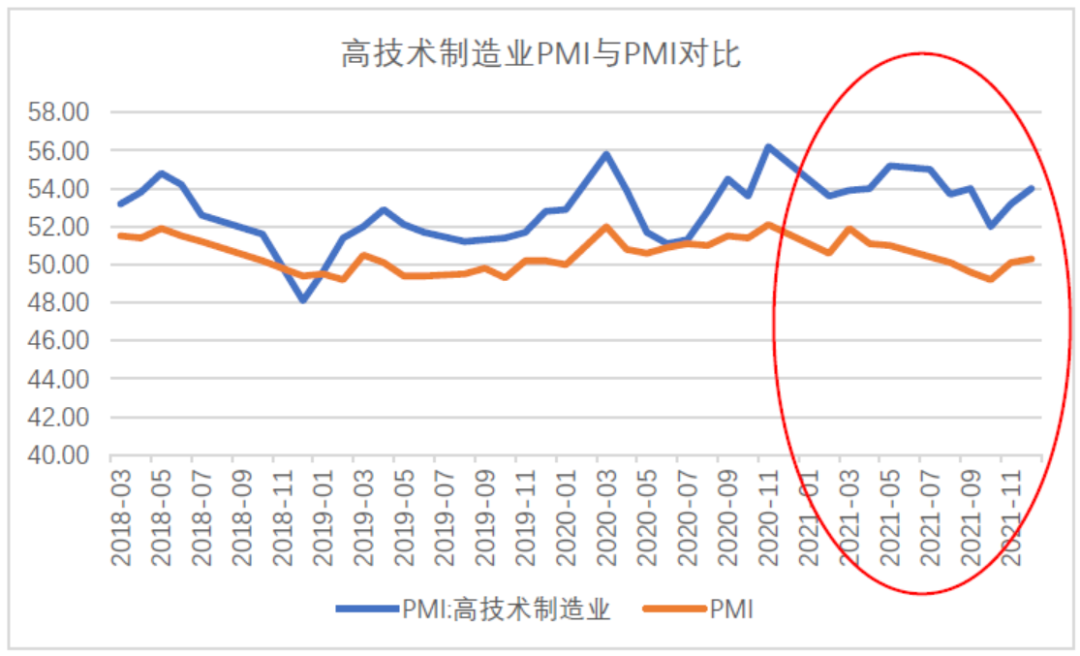

数据来源:Wind,东海基金整理战略性新兴产业正成为中国经济增长的新引擎,发挥着越来越重要的作用。2021 年 12月,高技术产业的工业增加值同比增长12.10%,延续两位数增长态势,持续为推动工业经济结构优化、实现转型升级助力。2021年12月高技术制造业PMI为54.0,持续高于PMI。

数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理二、2021年大类资产的风险和收益特征并未脱离宏观基本面变化

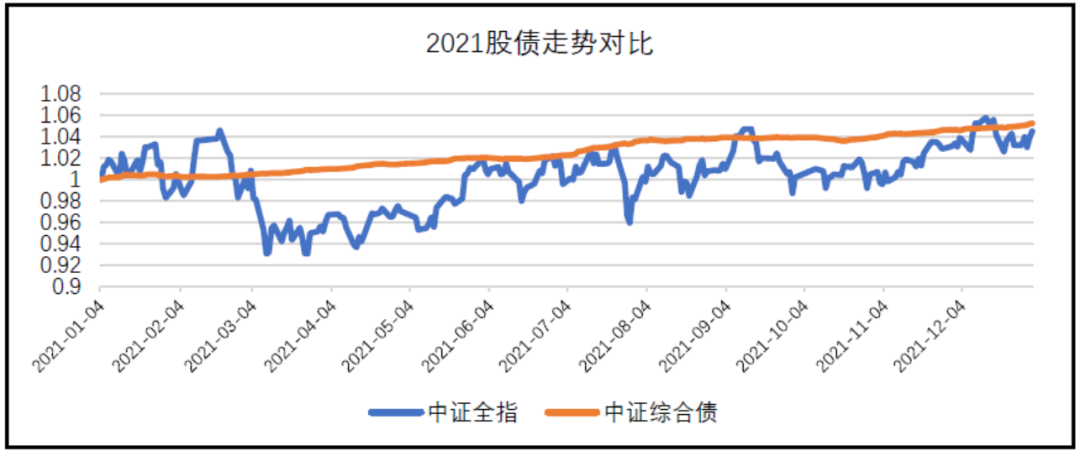

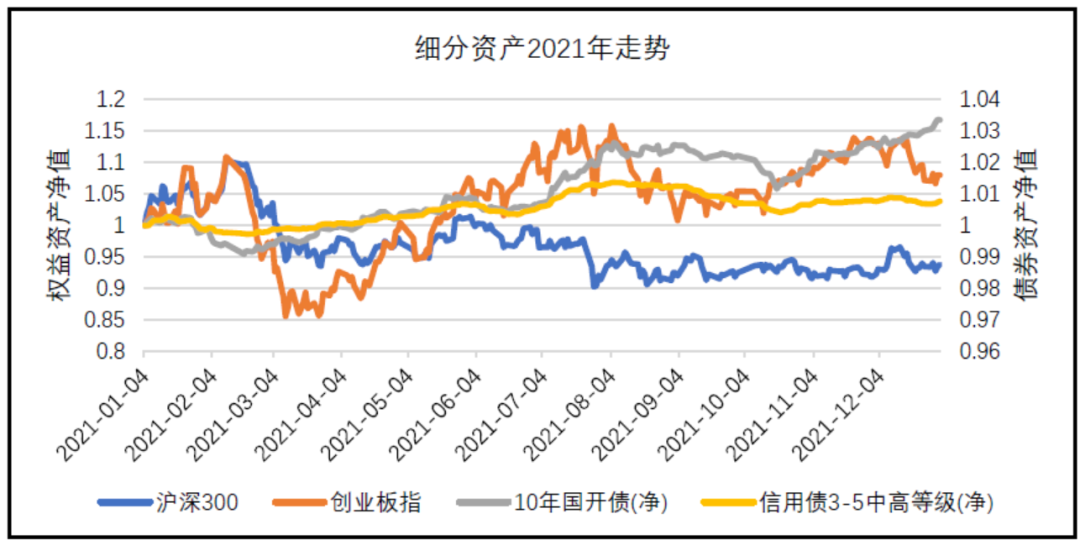

从全年来看,受经济下行的影响,全年权益市场呈现反复震荡、结构性行情特征明显的态势,未有普涨行情;而应对经济下行的货币政策调控,让债券市场则整体走强。全年大类资产的走势并未脱离宏观基本面的变化。

数据来源:Wind,东海基金整理

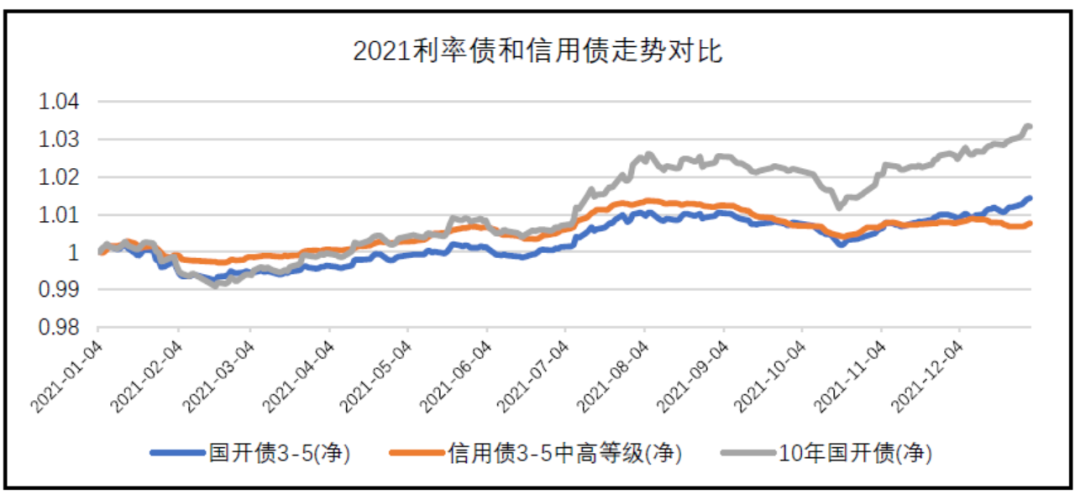

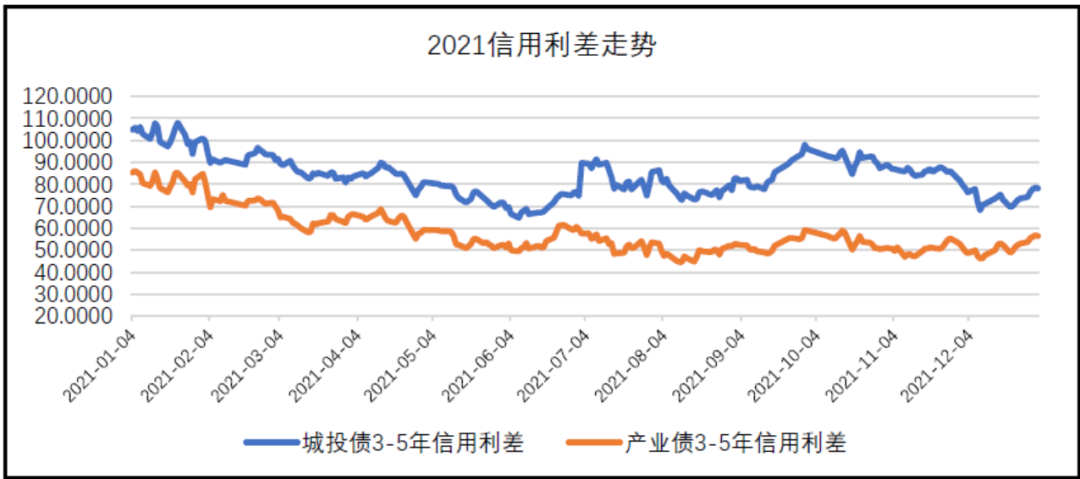

数据来源:Wind,东海基金整理细分到债券资产内部,在全年资金面较为宽松,债市走强的基础下,长久期利率债大幅跑赢信用债。全年信用利差呈现松紧震荡的形态,首先是春节后资金收紧低于预期叠加“资产荒”,利差明显缩窄,之后随着地产等信用负面舆情增加,叠加降准预期,信用利差开始持续震荡。

数据来源:Wind,东海基金整理

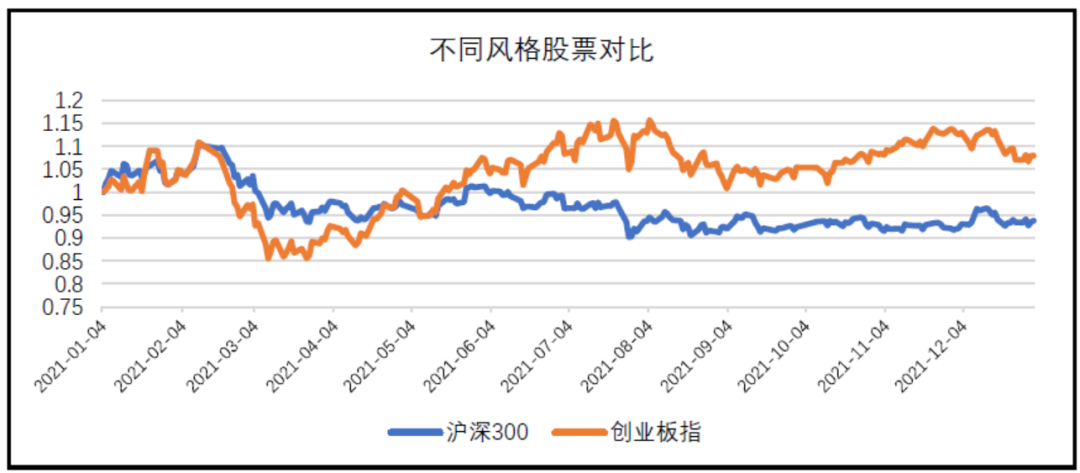

数据来源:Wind,东海基金整理股票细分资产内部,以沪深300为代表的价值股在经历了2月份的大跌后一直处于持续盘整状态,未有明显起色,与经济基本面整体变化特征相吻合;而以创业板指为代表的成长股全年震荡上行,部分新兴赛道出现结构化牛市行情。

数据来源:Wind,东海基金整理

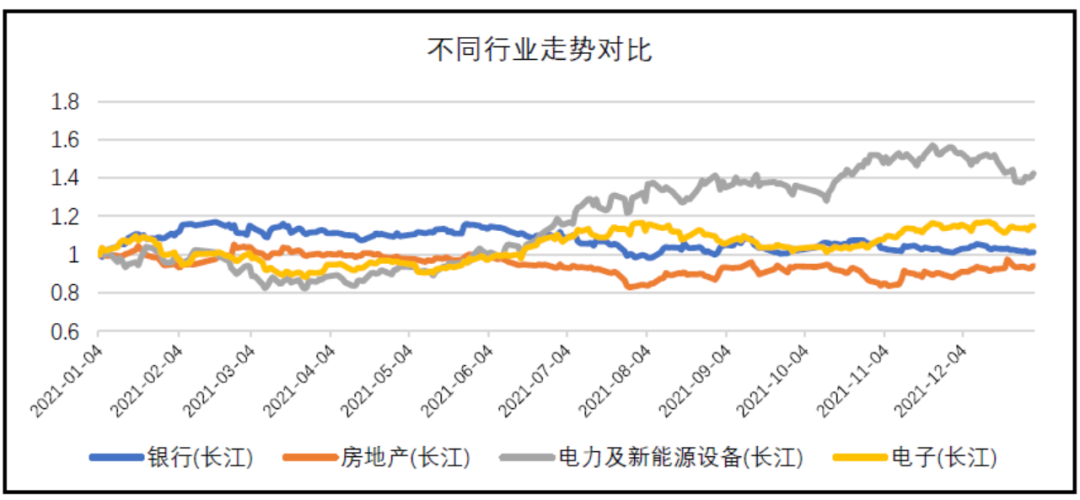

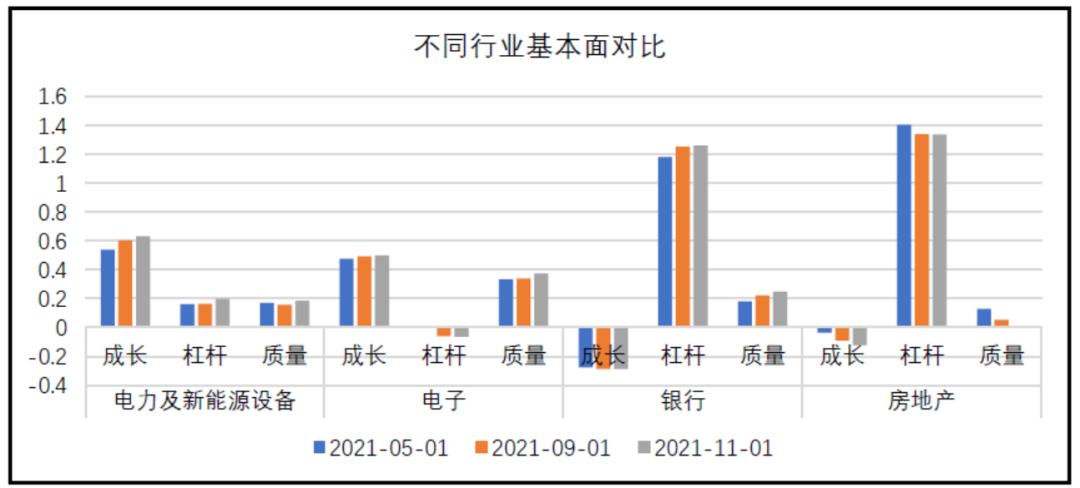

数据来源:Wind,东海基金整理采用行业基本面因子进行归因分析,通过观察前三季度基本面因子的变化情况可以看到,年内出现上涨行情的行业如电力及新能源设备行业和电子行业,由于正处于政策倾向或加速发展的过程中,其终端需求较好,具有较高的成长因子表现以及稳定的质量因子表现,并且负债不高,盈利和收入稳定增长,在经济下行的环境中相比其他标的具有更好的投资价值。

相对应的,银行和房地产等传统价值行业成长性变弱,并且伴随着高负债水平,在盈利有限的情况下,难以为投资者带来更高的估值预期,全年处于震荡偏弱的行情中。从归因结果上来看,股票细分资产的结构性分化与行业基本面的变化具有较高的一致性。

数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理三、东海基金大类资产配置全年风险预测总结

1、东海大类资产配置月报中对大类资产风险的模型提示

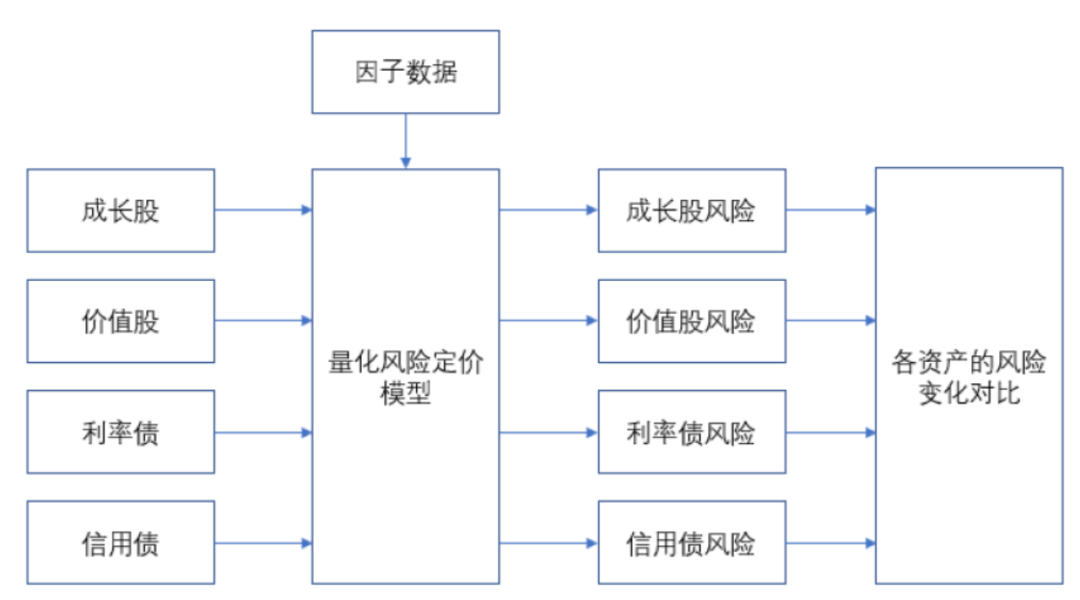

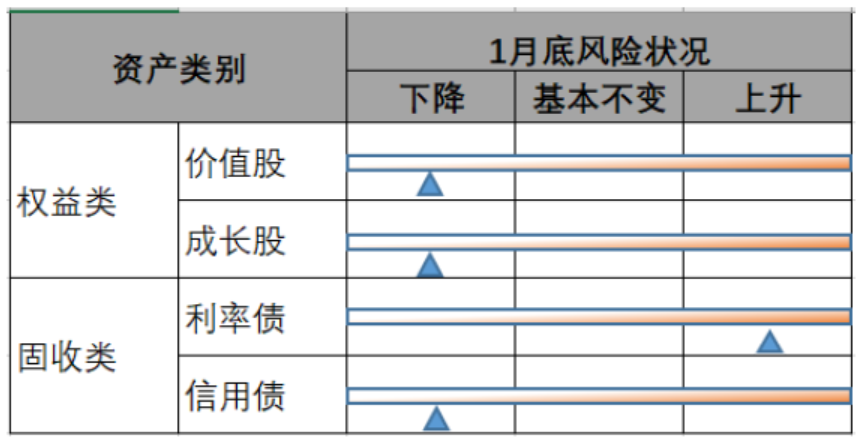

2021年,我们在每月更新的资产配置月报中,由金工团队运用量化模型,综合宏观基本面、资产估值、市场情绪三个维度的因子对各细分资产当前所处的相对风险情况进行定量判断,形成对每月各类资产的相对风险变化的输出。

其中权益资产依据风格分为成长和价值,债券资产分为利率债和信用债。

东海基金整理

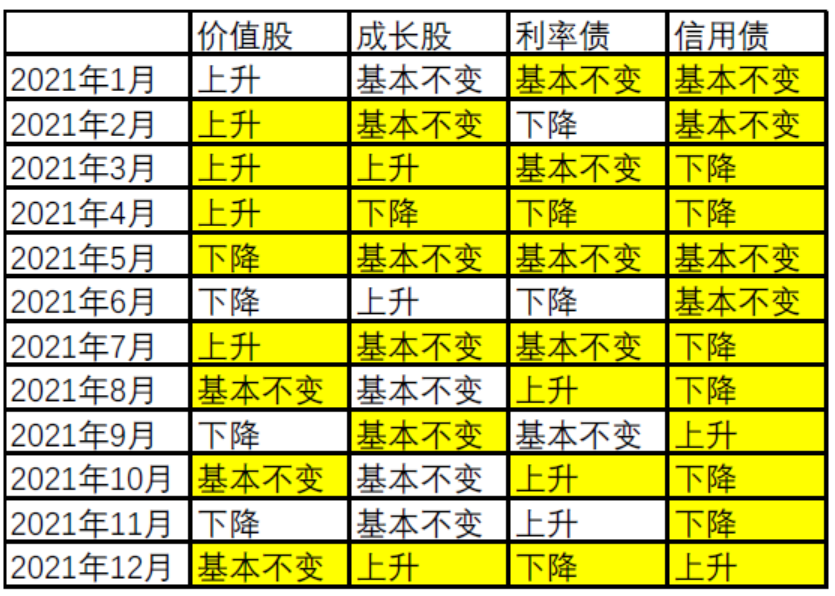

东海基金整理需要注意的是,该模型每个月给出的风险上升或下降的提示,是月初各资产之间的相对风险,对比上个月初情况的变化方向,并不代表其绝对风险的大小。

依据资产配置风险定价模型,权益资产的风险在2021年全年均处于较高的位置,其中成长股的风险高于价值股,同时债券的风险较低,与大类资产全年风险变化情况相符。

(2) 2021年大类资产风险变化提示总结

我们对2021年月报中发布的风险变化提示与下个月资产实际价格的变化进行了统计,对于各资产各期相对风险变化的判断胜率为73%。

下表是2021年各期的风险变化提示,以及各细分资产代表指数的走势,黄色部分代表下月资产风险变化与判断一致的部分。

数据来源:东海基金整理

数据来源:东海基金整理 数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理四、2022年的资产配置展望

1、经济基本面仍是影响全年大类资产价格变化的主旋律

2022年伊始,权益与债券市场冰火两重天,债券受益于央行的货币政策宽松,价格迅速上涨,而对当前经济下行环境的严重担忧引发了股票市场出现巨幅调整。这也充分说明了经济基本面仍然是影响当前大类资产风险收益的主旋律。

2021年的经济工作会议提出2022年稳增长的目标,2021年底开始,财政、央行已经动作频频,放水投资拉动消费,结合制造业出口与创新经济增长,2022年整体经济增长的实现脉络还是比较清晰的,但由于国际环境、疫情反复、就业恢复等诸多不确定性因素存在,实现目标的过程可能仍有波折。

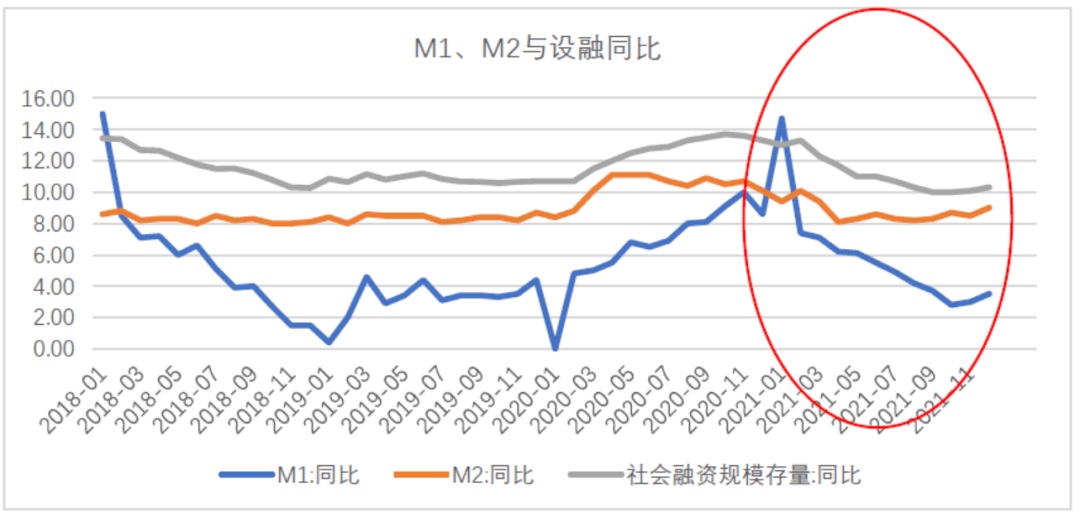

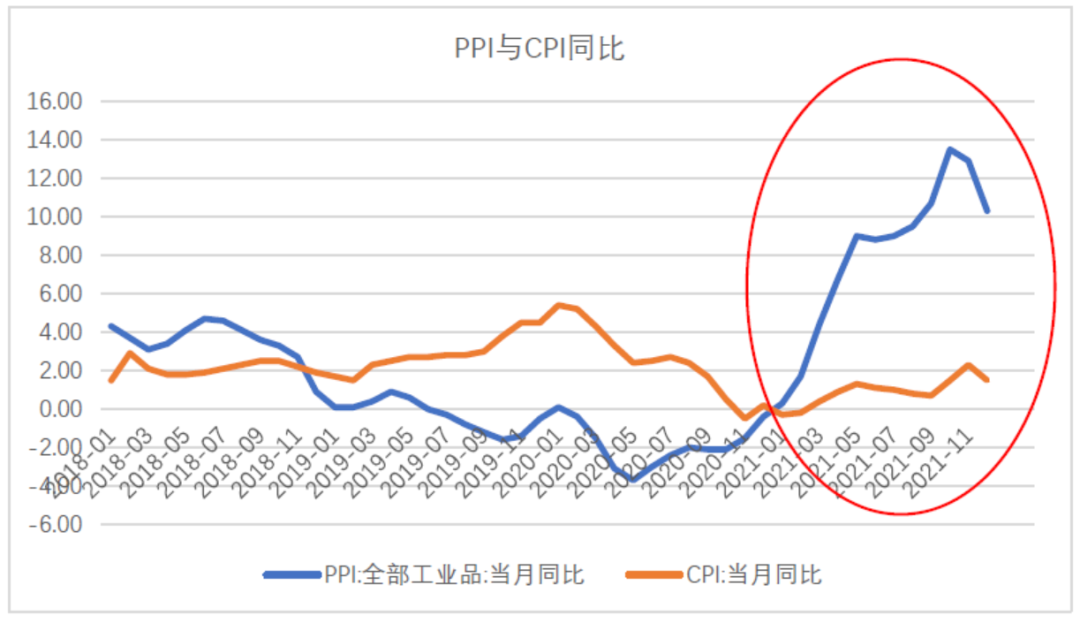

在此过程中,我们可以着重关注资金传导与通胀传导两个典型因子指标的变化趋势。从2021年的M1-M2负向剪刀差迅速增大可以看到,实体企业的生产意愿明显降低,传导不力;同时PPI-CPI的差值扩大,消费持续疲软。

但观察2021年年底的变化可以发现,两个剪刀差都开始出现缩短的趋势,可作为经济的一个短期见底信号进行资产配置考量。

数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理2、 从风险角度出发,近期的资产配置建议

最后,依据大类资产配置模型,我们预测2022年2月风险变化为:权益资产整体相对风险下降,利率债相对风险上升,信用债相对风险下降。信号提示可适当加大权益资产的配置,减少债券资产的配置。

注:①模型中的价值股、成长股、利率债、信用债可以分别用沪深300指数、创业板指、10年国开债指数+国开债3-5指数、信用债3-5中高等级指数为表征。

风险提示:本文相关观点不代表任何投资建议或承诺。东海基金管理有限责任公司(以下简称“本公司”)或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本公司事先许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对本专栏内容进行任何有悖原意的删节或修改。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书、基金产品资料概要等文件并选择适合自身风险承受能力的投资品种进行投资。我国基金运作时间较短,不能反映所有发展阶段。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成对本基金业绩表现的保证。相关资料仅供参考,不构成投资建议。基金有风险,投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。