中国基金报记者 方丽

在朋友圈普遍洋溢着春节气氛之际,基金行业又迎来重磅消息。

基金君发现,1月29日证监会官方网站发布《关于核准设立泉果基金管理有限公司的批复》,这家个人系公司一直为市场关注,因为发起股东为重磅级行业大佬——东方红资管原董事长王国斌、原总经理任莉等。

泉果基金的批复,也意味着这两大“老将”强强携手,正式进军公募基金。分析人士预计,结合过往履历以及对市场的展望,可能将聚焦长周期权益类产品。

泉果基金正式获批

泉果基金在正式申请设立并提交申请材料之际,并未引起太大关注。在去年9月30日迎来第一次反馈时将揭开了王国斌和任莉两位在资管行业颇具影响力的人物的身影,引起市场较大关注。

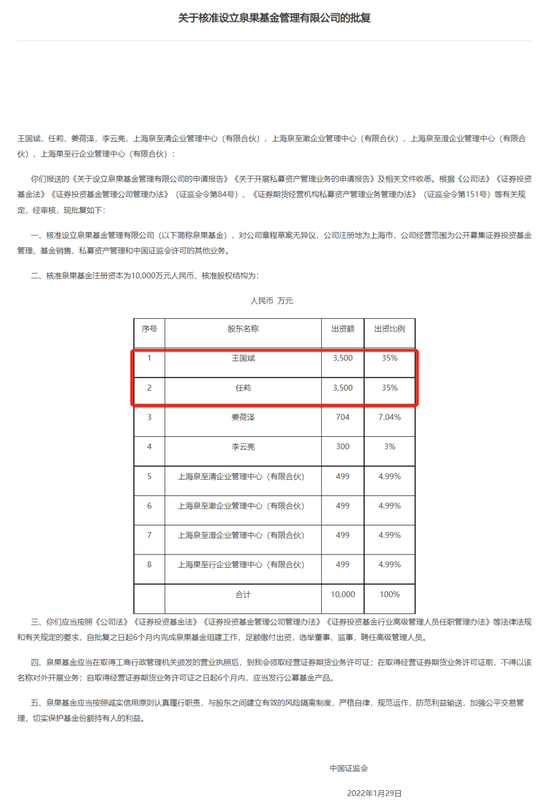

证监会官网最新显示,已于1月29日核准设立泉果基金管理有限公司,公司注册地为上海市,注册资本为1亿元人民币。经营范围为公开募集证券投资基金管理、基金销售、私募资产管理和中国证监会许可的其他业务。

泉果基金作为一家由资深专业人士发起的个人系公募基金公司,获批备受关注。发起股东为王国斌、任莉、姜荷泽、李云亮,以及4家员工持股平台。

从其股权结构来看,王国斌和任莉出资额一样,均为3500万元,出资比例均为35%;而姜荷泽、李云亮出资比例分别为7.04%、3%。4家员工持股平台出资额均为499万元,出资比例均为4.99%。

这类有限合伙企业是业内惯用的“员工持股平台”。通过机制,为未来优秀人才预留股权空间,让员工共享公司的发展,共同创造未来。“一个公司对员工所能提供的最好福利,是招募最优秀的员工,让他们和最优秀的员工一起工作。”王国斌曾这样诠释过自己的人才经营理念和管理思路。

根据批复公告,还要求泉果基金按照《公司法》《证券投资基金法》《证券投资基金管理公司管理办法》《证券投资基金行业高级管理人员任职管理办法》等法律法规和有关规定的要求,自批复之日起6个月内完成泉果基金组建工作,足额缴付出资,选举董事、监事,聘任高级管理人员。

此外,泉果基金应当在取得工商行政管理机关颁发的营业执照后,到证监会领取经营证券期货业务许可证;在取得经营证券期货业务许可证前,不得以该名称对外开展业务;自取得经营证券期货业务许可证之日起6个月内,应当发行公募基金产品。

两大“老将”征战公募

王国斌一直是资管行业倍受关注的人物。在2014年中国基金报面向券商、保险、基金等机构投资者进行的最具影响力投资家调查中,王国斌位居三甲。

王国斌拥有27年金融从业经验。1986年,王国斌考入北京大学化学系,后转入社会学系,本科毕业后在北大管理学院攻读硕士,硕士毕业后,王国斌曾任职于上世纪90年代中期的龙头券商南方证券和万国证券从事收购兼并与投资银行工作,后转入中国经济开发信托投资公司。

1998年王国斌被东方证券作为核心人才引进,长期分管公司自营及资产管理业务,2005年起担任东方证券副总裁。在经历了南方、万国、中经开那个时代后,王国斌到东方证券伊始,就探索投资业务模式及理念的转型,追求投资的科学性、实效性,他带领的团队长期投资业绩名列前茅。2007年曾被评为“上海十大杰出青年”。

2010年,东方证券资产管理公司成立,王国斌出任董事长,2016年,王国斌离开东证资管,结束在东方证券18年的投资生涯。

王国斌被认为是A股最成功的价值投资者之一,在市场重要转折期,他多次发声提示风险或机会。如2015年4月17日,在《中国基金报》主办的《第二届中国机构投资者峰会暨财富管理国际论坛》上,他发表了题为“以史为鉴,投资需珍重”的演讲,提醒大家关注泡沫破灭的风险,别再重演《非同寻常的大众幻想与群众性癫狂》。

王国斌不仅具备极强的专业能力,对中小投资者也充满同情和关怀。2014年6月,在中国基金报举办的《第一届中国机构投资者峰会暨财富管理国际论坛》上,他发表了题为《中国投资者有没有未来》的演讲,并指出:在一个靠博弈获胜的市场,老百姓是没有未来的。现在,王国斌回归公募基金业,可以真正为老百姓理财,为老百姓的财富保值增值,这无疑与他一惯的思想相一致。

王国斌的合作伙伴,泉果基金另一位股东任莉曾是东方红资管总经理,在公募基金行业也颇具影响力。

公开资料显示,任莉拥有十多年海内外市场营销经验,北京大学学士、美国芝加哥大学硕士、清华大学EMBA。曾任东方证券股份有限公司资产管理业务总部副总经理,上海东方证券资产管理有限公司总经理助理、副总经理、联席总经理、董事会秘书、总经理。2013年被评为“上海市三八红旗手”、2015年被评为“上海领军金才”。

具备16年金融从业经验的任莉,备受市场关注的是,在资管行业率先提出“专业投研+专业服务”双轮驱动,致力于让投资者“所见即所得,所得如所期”,获得幸福的投资体验。

具备长期投资基因

作为个人系基金公司,泉果基金的最大特色是在于发起人的不同。主发起人之一王国斌有长达27年的金融从业经历,历经一二级市场的历练,在中国资本市场的跌宕起伏中积累了丰富的投资经验,形成了稳定的价值投资模式。历经岁月的沉淀,王国斌对投资和企业经营管理的理念不断进化,有了更深刻的理解。

在投资理念上,王国斌践行长期价值投资理念,以企业家视角,通过全面的分析和深入调研,寻找幸运行业内的能干企业,在合适的价格买入,致力于创造长期可持续的收益。

在王国斌看来,无论是一级市场还是二级市场,投资的很多原则是一致的。有企业家素质的投研人员是他所看重的。因为作为管理者经营一家企业,是不断改善,追求完美的过程,投资理念也随之不断进化。

王国斌看好中国,因而看好中国的资产管理,始终积极地看待中国发展,坚定相信中国资本市场的未来。

“价值投资是应对买方时代到来的最佳策略之一”,王国斌认为,要把股票当做公司的一部分,把自己当做公司的所有者。随着社会发展,致力于生产性努力的企业家越来越多,价值投资的制度基础也越来越牢固,价值投资在中国长期有效。

分析人士预测,王国斌的投资思想将深刻的决定了泉果基金天然具备长期价值投资基因。该公司投资风格上,成长与价值、传统与新兴行业均衡配置,并通过分散投资、组合投资的方式应对市场波动。

根据泉果基金发起人的投资风格和过往履历,未来或将聚焦擅长的长周期权益类产品。

专业人做专业事

个人系具备优势

继首家个人系公募基金公司——泓德基金2015年成立后,由专业人士发起设立的个人系公募基金公司已经历了近7年的发展历程,目前此类基金公司逼近20家,总体发展状况较好。

据统计,目前个人系基金公司有汇安、凯石、鹏扬、博道、东方阿尔法、合煦智远、睿远等。而近两年获批的有百嘉基金、兴华基金、汇泉基金、尚正基金、易米基金等 “个人系”公募基金。从个人系基金公司的发展情况看,出现了睿远、泓德等市场知名度和号召力很高的公司。

所谓个人系基金公司,往往公司高管就是大股东,在研究、投资、风控、运营、合规等各方面业务的专业程度更高。个人系作为公募基金行业一个重要的流派,整体实力正在不断地发展壮大,正在给行业的发展注入更多活力。

业内人士表示,相比银行系、券商系、信托系等,个人系基金公司的优势主要有四,第一、发起人中必有不少于一位的、具有本行业从业经历的、过往记录良好的高级管理人员,从而保证新公司能够从一开始就具有良好的内部管理能力。

第二、发起人与核心成员均具有业内不同细分领域的从业经验,从而保证新公司的各项业务能够较好地、较快地开展起来。

第三、他们敢于走出来创业,既是通过另一种方式表明了他们以往的成功;更是从另一个层面展示了他们的进取意识和事业追求。

第四、以股权作为纽带,个人系公募基金公司的核心人员稳定性将显著提高,有利于提高投资者的持有信心。

往往个人系基金公司在设立之初,就安排好员工持股平台,把股权激励机制融入到了公司的文化和血液当中,既有利于吸引更多的专业人士积极加盟,更有利于员工激励机制能够充分及时地实施。

公募基金是典型的“以人为本”的行业,其行业特征决定了公司的发展对员工专业能力的倚重。人才流失会对公司的核心竞争力会造成严重影响,解决这一问题的根本办法就是通过股权激励的方式,将持有人、股东和管理人的利益捆绑在一起,建立长效的激励和约束机制。

不过,也有人士认为,目前“个人系”基金公司发展分化严重,只有少部分明星公司形成了强大的品牌议价能力,得到了渠道、资金的支持,大部分公司仍在夹缝中求生存。

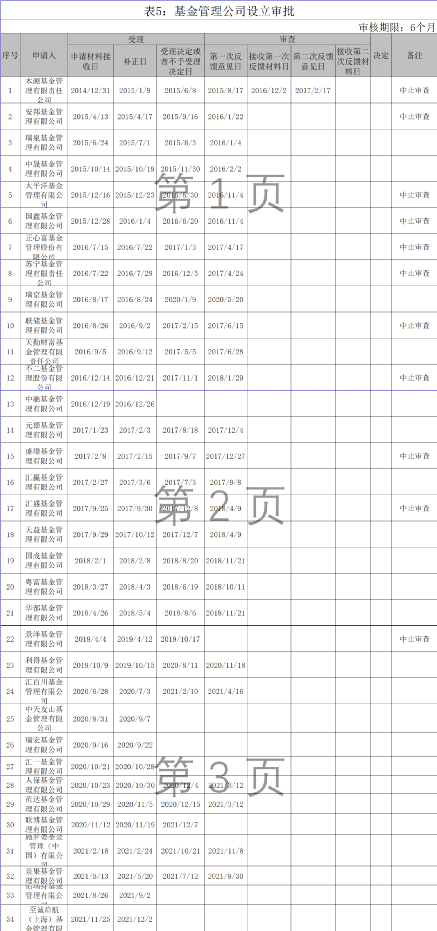

此外,目前有多家个人系基金公司等待获批,截至1月29日,证监会最新披露显示,目前待批的基金公司达到34家,另外还有11家基金公司处于中止审查状态。不少专业人士对创办公募基金公司保持着极大的热情。

“随着居民财富投资方向的转移,公募基金行业具备较强的专业管理能力,能够更好地承接大量财富,未来拥有相对广阔的发展空间,也因此吸引着越来越多的专业人士进场。”某基金分析人士表示。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。