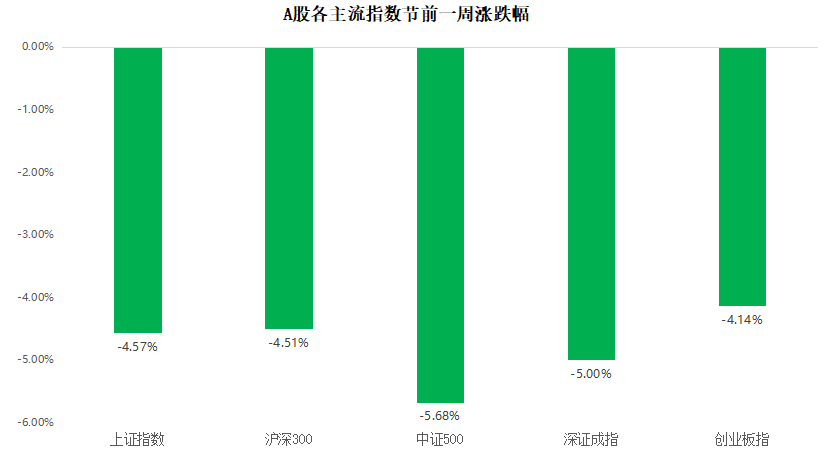

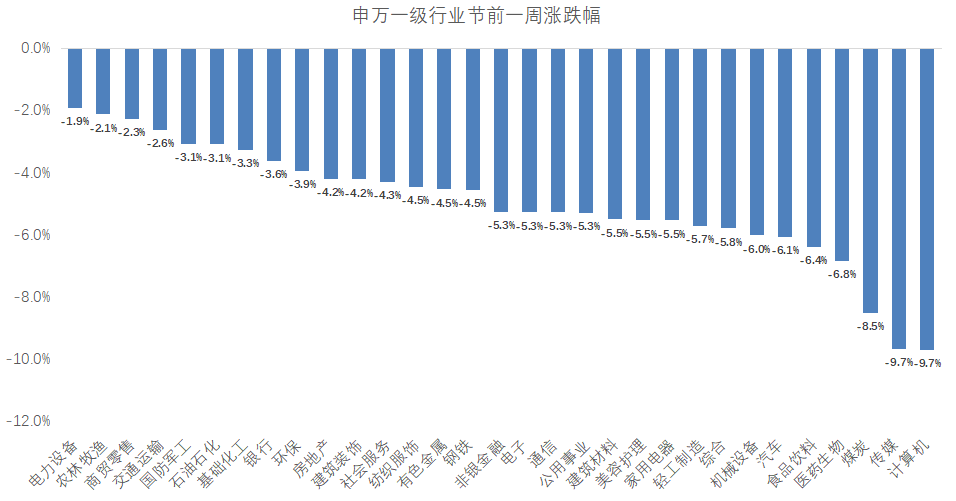

回顾节前最后一周,沪深300指数下跌4.51%,上证指数下跌4.57%,深证成指下跌5%,创业板指下跌4.14%;分行业来看,电力设备(-1.9%)、农林牧渔(-2.1%)和银行(-2.3%),相对抗跌;计算机(-9.69%)、传媒(-9.66%)、煤炭(-8.50%)跌幅居前。(来源wind,统计区间:2022/1/24-2022/1/29,申万一级行业指数分类)。

(来源wind,统计区间:2022/1/24-2022/1/29)

(来源wind,统计区间:2022/1/24-2022/1/29)重点板块分析

计算机(-9.69%)跌幅第一,主要原因为计算机相关主题概念退潮导致个股跌幅较大;

传媒(-9.66%)跌幅第二,主要原因为元宇宙主题相关股票跌幅较大;

煤炭(-8.50%)跌幅第三,主要原因为煤炭价格近期较为低迷。

(来源wind,统计区间:2022/1/24-2022/1/29,申万一级行业指数分类)

中欧基金观点

春节前价值和成长风格同时出现下跌,主要反映了资金面的变化,实际上基本面并无过多边际变化。同时成交热度大幅转淡,市场题材表现较为无序,前期活跃资金介入较多的数字经济、元宇宙等受资金面转弱的影响最大且录得较大跌幅。较为脆弱的资金面放大了A股波动,市场的调整也驱动媒体“信心喊话”及多家资管机构的自有资金增持行为。近期的市场除全球股市受美联储加息缩表预期影响下的向价值股切换趋势外,国内自身稳增长预期的升温也加剧价值股的受欢迎度。但实际上,从成长股角度并未看到基本面拐点。因此近期市场的调整更多是机构集中性向价值切换过程中恰逢节前资金面转弱引发的波动率上升。春节期间国际资本市场波动虽然较大但总体仍表现上涨,在节后资金面好转、货币政策持续转宽松和两会政策红利预期的带动下,资金面风险有望逐渐消除。

后市展望

海外货币政策正常化的努力意味着全球金融市场仍存在不确定性,价值股相对成长股的阶段性跑赢趋势预计仍将对A股产生影响。近期市场的下跌将A股估值分化的风险进行了集中释放,A股已逐步浮现再配置机会,尤其是对经济企稳主题较为敏感的可选消费和基建投资等相关领域。建议关注中国经济稳增长主线下的投资机会,主要为可选消费中具备较强盈利和估值弹性的行业,如白酒、家电和服务消费等;以及稳增长相关的基建投资中,增量弹性较大的领域,尤其是涉及双碳领域的能源基建和新能源电力运营商等。

对于债券市场,节前权益市场调整明显,而债券市场相对坚韧,股债对比角度来看,债券的性价比已经处于20年下半年以来相对低位。1月下旬票据利率已经有所反弹,春节前后地产销售尤其是一线城市强于21年宽信用或正逐步发生,债券市场做多窗口逐渐缩窄,建议关注因宽信用受益的产业债或国企地产债,利率债久期适当降低。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。