今年上半年,受新冠疫情影响,国内经济受挫,各行各业均受到不同程度影响。数据上看,一季度GDP为20.65万亿元,同比下降6.8%。2月末至3月初,国内疫情开始受控,复工复产快速推进。与此同时,国外疫情却急转直下,加上国际政治经济形势不明朗,使得部分国内企业生产上面临断链,销售上面临外国退单的双重困境。外部环境的扰动,对国内产业转型产生了外源性推动。4月20日,国家发改委明确,我国新型基础设施主要包括信息、融合、创新基础设施等3个方面内容,未来将超前部署创新基础设施。其中5G技术、物联网、云计算等被认为是新基建浪潮里的重要技术组成。这对于产业地产运营商来说是难得的机遇,未来政府将大力推动新基建投资,以及应急保障、民生保障相关产业升级,这必然会增加产业地产投资的资源供给与流动性。另外也可以预见,疫情之后,智能化楼宇、低密生态化园区、智慧化管控系统将成为园区未来的发展趋势。

头部企业双管齐下,轻重资产结合成致胜关键

招商蛇口产业载体打造经验丰富,除了持续深耕深圳蛇口、前海、光明三大片区外,更在近年积极对外输出模式,并探索轻重模式的结合。截至2019年底,招商蛇口园区板块持有或运营意库系、网谷系和智慧城系特色园区面积已达384万平方米。成熟的运营模式与持续增长的园区开发收入,使其一举夺得“2020中国年度影响力产城发展TOP20”榜首。华夏幸福则紧跟其后,位列“2020中国年度影响力产城发展TOP20”榜眼。华夏幸福目前正逐步形成“产业新城+商业办公”的双轮驱动模式,尝试在商办等方面进行轻资产化操作,轻资产输出既使其能加快扩张步伐,更能缓解现金流上的压力。而在引入中国平安后,可以看到平安使得华夏幸福在融资工具上的使用更为合理,其融资成本也得到了一定的降低。张江高科地处国家科技产业核心区位,除了原有的载体建设、园区运营服务外,还一直致力于产业投资。在一季度困难时期,张江高科的投资收益净利润获得大幅逆势增长,科创基金的优势凸显,金融资源的链接能力使其能够长足发展。中电光谷在全国30多个城市开发运营各类主题产业园近40个,运营面积2200万平方米。其除了在传统园区运营上保持收入稳定,更在轻资产业务和产业投资上获得丰厚收益。上半年,中电光谷在湖北解封后连续签下数个重大项目,继续加大在湖北地区的投入。联东集团目前其在全国40多个城市,布局了超过210个产业园区,其中90%的项目都在一二线重点城市,80%都在国家级开发区里,其更在2020年上半年实现了10个新园区的开工,疫情并没使其停下扩张步伐。

疫情带来下行压力,M0政策与新基建成焦点

上半年疫情对经济的冲击,在数据中得到明显体现。一季度GDP同比下降6.8%,是改革开放以来的首次负增长。到了第二季度,经济重启,GDP同比增长3.2%。

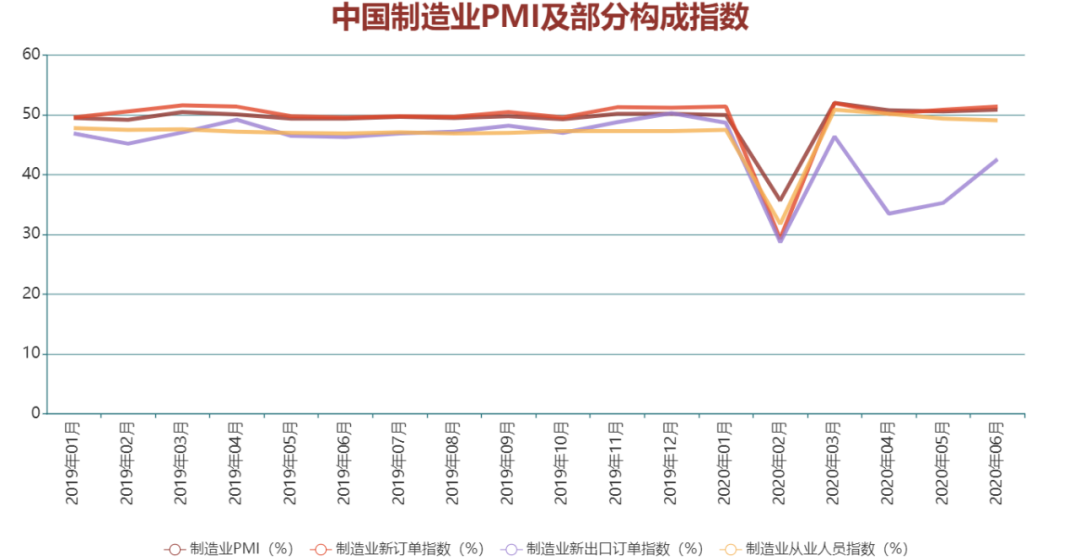

数据来源:国家统计局,观点指数整理从制造业PMI上看,受疫情影响2月份该数值急跌至35.7,不过随后在次月复工复产政策的推动下回升至52。其后数月回落,但依然处在50的荣枯线上,表明经济仍在持续恢复,但速度有所放缓。

数据来源:国家统计局,观点指数整理而从PMI的分指标上观察,下跌最为明显且反弹速度最慢的为新出口订单指数,2月份最低点为28.7,尽管该指标在6月份出现明显拉升,但也只恢复到42.6。显示外需复苏压力依然较大,更为重要的是挖掘内需潜力。4月20日,国家发改委首次明确“新基建”范围,包括信息基础设施、融合基础设施、创新基础设施三大类。细分包含5G基建、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等七大领域。其中5G技术、物联网、云计算等被认为是这波由国家主导、企业响应的新基建浪潮里的重要技术组成。“新基建”范围在国家层面得到确定,但如何进行顶层设计以及落实到各园区,仍需与地方政府配合,厘清不同地方的规划要求、产业定位,进而在前期规划建设,以及运营阶段的招商引资中有更明确的指导。除此之外,今年上半年,新型产业用地(M0)政策在不同地方都有出台,如广州、成都、河南等。

4月7日,广州市印发了《广州市新型产业用地(M0)准入退出实施指引(试行)》。规定达产及以后阶段,如果没有达到投入产出监管协议要求,需要在1年内整改,整改期及整改逾期仍未达投入产出监管协议相关要求的,将暂停出具产业用房分割转让受让主体认定意见。成都在4月下旬则下发了《成都市人民政府办公厅关于加强新型产业用地(M0)管理的指导意见》,明确新供应M0的产业用房和配套用房须由土地使用权人全部持有,不得分割转让,不得以股权转让或变更等方式变相实施分割转让。值得注意的是,这也是国内首个完全不允许分割的M0用地政策。郑州则通过了《关于优化产业用地管理促进产业高质量发展的指导意见》,该意见主要针对强化优化工业用地管理、规范新型工业用地(M1A),旨在针对“产业勾地”现象,希望能堵住以产业拿地,最终却以房地产落地的现象。因此,未来的产业地产开发商或许要在默认住宅用地价格无法高速增长的前提下进场,并在开发之后做好长期自持的准备。

企业开启自救,上半年聚焦复工与纾困

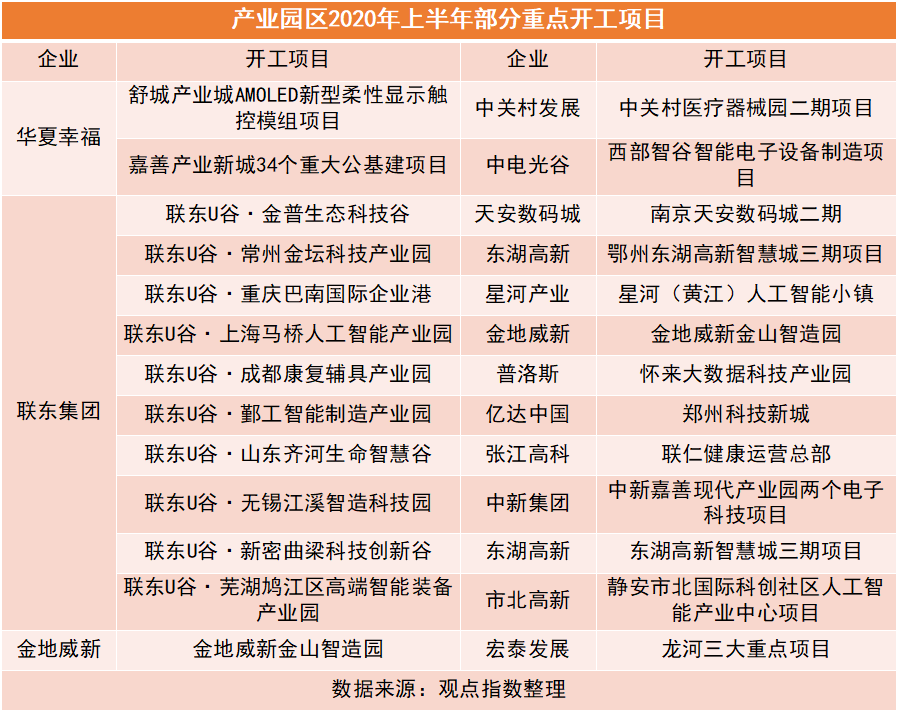

受疫情影响,上半年不少园区内企业被迫停工,资金链出现问题。产业地产运营商均有唇亡齿寒之感,纷纷推出助力企业脱困的措施。因此可以看到,上半年产业园区经营总体围绕复工复产、项目签约、助力纾困三大主题进行。据观点指数观察,上半年针对疫情影响,产业园区多进行租金减免,如张江高科、上海临港、外高桥等免收入驻企业2月或者3月租金。部分产业地产运营商则联合金融机构为企业提供低息贷款,或者信用担保等金融上的支持。如中关村发展一直利用旗下金融平台中关村担保为区内企业服务。3月份,中关村担保响应疫情有所动作,联合朝科创推出“纾困计划”,并在3月18日联合其他金融机构推出“中关村企业抗疫发展贷”。市北高新则与银行券商合作推出多款普惠金融产品。而重大项目开工方面,上半年联东集团公布了旗下10个园区的新开工状况,其中包括了总占地139亩,建筑面积20.2万平米的上海马桥人工智能产业园。华夏幸福、联东集团、星河产业、金地威新等均在上半年有新园区开工,而中关村发展、天安数码城、东湖高新等则是园区二期、三期项目开工。

公募REITs起步,园区融资模式多元化需求迫切

4月,证监会、发改委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,标志着境内基础设施领域公募REITs试点正式起步。而在基础设施包含范围里,文件提到了仓储物流、国家战略性新兴产业集群、高科技产业园区、特色产业园区等,给市场情绪打了一剂“强心针”。对一直以来困扰产业地产行业的投融资痛点而言,REITs是一个巨大利好,也是目前国内投融资体系里急需,且具有较大潜力的融资模式。具体来看,《通知》将园区定义为公共服务性质基础设施,而不是房地产范畴,使产业园区避免了房地产调控政策的直接波及。而从发行REITs的资产条件上看,要求项目具有成熟的经营模式及市场化运营能力,已产生持续、稳定的收益及现金流,投资回报良好,并具有持续经营能力和较好的增长潜力。《通知》有效排除了部分经营不善的园区资产。但对于部分运营多年的优质园区,特别是部分国资园区平台,是否有足够动力将优质资产投入REITs进行资本化,也是一个疑问。不少产业地产运营商表示了对《通知》的关注,其中6月份,东湖高新宣布与平安基金管理有限公司就推动产业园基础设施公募REITs开展战略合作。疫情之下,企业经营收入下降,且由于防疫需要,管理运营成本上升。因此,在关注基础设施REITs政策的同时,上半年各大产业地产运营商都在拓宽自己的融资渠道。除了常规发行公司债外,还有企业发行永续债、ABS、CMBS、PPN等产品。其中,华夏幸福在5月份拟与中融信托签署11亿元永续债权投资合同,用于郑州市新郑产业新城PPP项目开发建设,起始票面利率8.5%。而到了6月份,华夏幸福又再度公告永续债计划,向平安养老保险股份有限公司发50亿永续债用于PPP项目,初始利率同样为8.5%。市北高新则在6月公告,称拟首次发行21亿元CMBS资产支持专项计划。该单CMBS将以市北•壹中心房屋所有权及对应土地使用权作为资产支持、以目标物业产生的现金流作为支撑,发行期限不超过18年。另外,观点指数还关注到今年3月份,国内出现了首个园区资产证券化产品违约的情况。该ABN在2018年3月30日发行,发行总额为17.91亿元,票据原定存续期限15(3+3+3+3+3)年,载体形式为信托型资产支持票据,采用了双SPV结构,并使用了内部增信和外部增信结合的双重增信机制。最终,该ABN因母公司出现经营危机而没有履行差额补足义务而违约。该单ABN实际上从发行时就埋下了隐患,在发行文件的增信条件上,该产品称“标的物业经营收入对本息支出的覆盖倍数在1.2倍以上”。若以金地威新2019年发行的“威新ABN001”做对比,其增信条件是“标的物业每期的物业经营净现金流对每期资产支持票据本息支出存在超额覆盖,覆盖倍数均在1.1倍以上”;若以市北高新计划发行的21亿元CMBS来对比,增信条件是“以目标物业产生的现金流作为支撑”。对比可以看到,两单园区资产证券化产品都以现金流覆盖作为增信,而该违约产品则以经营收入覆盖作为增信,存在一定风险隐患。

招商聚焦前沿科技,创投基金优势凸显

招商引资方面,我们可以从上半年的新开工项目上看到一些端倪。比如位于中新嘉善现代产业园的两个开工项目——浙江博升光电科技有限公司和浙江恒为电子科技有限公司,项目总投资达23.3亿元,前者致力于研发和生产3D感知领域的半导体垂直腔体激光器(VCSEL)光芯片,应用于消费电子、自动驾驶、光通信、物联网;后者涉及信息安全、大数据、网络通信、特种设备、云计算等。还可以看到,华夏幸福的舒城产业城中,投资过百亿的AMOLED新型柔性显示触控模组项目,该项目紧跟《安徽省战略性新兴产业“十三五”发展规划》,布局大尺寸、超高清液晶显示和中小尺寸有机发光半导体(OLED)柔性显示的规划。另外,在4月份开工的中关村医疗器械园二期项目,以及位于上海张江人工智能岛的联仁健康运营总部项目,均涉及医疗领域新技术,前者聚焦医疗领域高端环节及前沿技术,后者专注健康医疗大数据。这显示上半年,国内产业园区不断加大在物联网、大数据、芯片、新材料等产业方面的招商引资力度,同时疫情影响下园区对医疗新技术的投入同样正在加快,医疗领域的签约及开工也在增多。值得关注的是,张江高科在实现“科技投行”转变后,于本次疫情中展现的韧性。根据张江高科的一季报,受困疫情营业收入同比大幅下降63.09%,但归属上市公司股东的净利润却实现了78.7%的同比增长。主要原因是下属合营企业 Shanghai ZJ Hi-Tech Investment Corporation ,持有的以公允价值计量且其变动计入当期损益的金融资产(已上市股票)本期公允价值上升幅度较大。据观点指数了解,上述合营公司投资的高科技企业众多,其中包括了持有微创医疗超过13%的股权。受疫情对医疗器械股带动的影响,微创医疗自1月初起至5月末,合共涨幅达到了145.61%。目前国内不少产业地产运营商都开始加大产业投资方向的投入,比如苏高新参与投资了融联基金、明善基金、太浩基金、苏州高新枫桥新兴产业投资有限公司以及参股苏高新创投。星河产业则与合作企业共同设立了张江星河基金、红土星河创投基金、电科星投创投基金等。而从实务上,观点指数发现,拥有产业创投基金的园区企业在产业拿地时,可以拉来所投资的几家高科技独角兽企业为自己站台,增添谈判筹码,竞争优势更为明显。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。